Insee Analyses ·

Décembre 2023 · n° 91

Insee Analyses ·

Décembre 2023 · n° 91 Les ménages au patrimoine immobilier le plus élevé paient relativement moins de taxe

foncière que les ménages les moins dotés

Les ménages au patrimoine immobilier le plus élevé paient relativement moins de taxe

foncière que les ménages les moins dotés

La taxe foncière sur les logements et les dépendances possédés par les ménages est un impôt calculé comme le produit d’une assiette, fixée par l’administration fiscale, et de taux votés par les collectivités locales. Ses recettes sont affectées aux collectivités locales et contribuent à financer les services publics qui bénéficient à la population locale. En 2017, 17 millions de ménages sont imposés à la taxe foncière pour un montant moyen de 660 euros par logement et de 1 100 euros par ménage. Ce montant augmente avec le revenu : les 10 % de ménages les plus aisés payent 27 % du total et les 10 % qui ont le patrimoine immobilier le plus élevé en payent 37 %. Rapportée à la valeur du patrimoine immobilier, la taxe foncière est un impôt régressif : les ménages les plus dotés en patrimoine immobilier paient relativement moins de taxe foncière que les moins dotés. Rapportée au revenu disponible, elle présente, sur la population des seuls ménages propriétaires, un profil stable à 2,5 % pour les trois quarts des ménages. Elle dépasse 4 % pour les 20 % des propriétaires aux revenus les plus modestes, mais n’atteint pas 2 % pour les 1 % les plus aisés.

En outre, la part du revenu disponible que les ménages consacrent à la taxe foncière varie notablement selon leur lieu d’habitation : elle est plus élevée en périphérie que dans le centre des villes, et plus élevée dans le Sud-Ouest et le pourtour méditerranéen que dans l’ouest et l’est de la France. Les ménages aisés et avec les patrimoines les plus élevés possèdent des biens dans les zones où l’immobilier est le plus cher et où les taux de la taxe foncière et ses assiettes, souvent obsolètes rapportées aux prix des logements, y sont en moyenne plus faibles.

L’examen de la taxe foncière en fonction du patrimoine ou du revenu des ménages ne doit pas occulter qu’elle est avant tout un impôt de rendement au bénéfice des collectivités reliant le contribuable local et les services dont il bénéficie.

- La taxe foncière est le principal impôt portant sur le patrimoine immobilier

- Les ménages les plus dotés en patrimoine immobilier sont relativement moins taxés

- Parmi les ménages propriétaires, la taxe foncière représente 2,5 % du revenu disponible annuel pour les trois quarts d’entre eux, mais est supérieure pour les plus modestes

- Au sein des grandes agglomérations, les logements situés à la périphérie sont relativement plus taxés que ceux de la commune-centre

- Encadré 1 - La taxe foncière sur le bâti est un impôt affecté aux collectivités locales dont la base fiscale reflète imparfaitement la valeur des biens immobiliers

- Encadré 2 - Une nouvelle source statistique sur le patrimoine immobilier des ménages

La taxe foncière est le principal impôt portant sur le patrimoine immobilier

Les ménages consacrent une part élevée de leur budget au logement, pour la location ou l’acquisition d’un bien immobilier. Les pouvoirs publics interviennent de nombreuses manières dans le domaine du logement, notamment par la fiscalité. Au sein de la fiscalité du logement, la taxe foncière constitue le principal impôt assis sur le patrimoine immobilier. Elle assure des ressources budgétaires aux collectivités locales.

En 2022, la taxe foncière sur le bâti, excluant (erratum : le 19 décembre, « excluant » a remplacé « incluant » qui était indiqué à tort dans la version publiée le 18 décembre) celle acquittée par les entreprises et les bailleurs sociaux, représente une recette totale de 29 milliards d’euros [Ouvrir dans un nouvel ongletSoulignac, 2023]. La taxe foncière sur le non-bâti s’élève à 1,1 milliard d’euros en 2022. La taxe foncière est un impôt sur le patrimoine immobilier qui s’inscrit dans l’ensemble de la fiscalité immobilière. Cette dernière comprend d’autres impôts sur la propriété immobilière (impôt sur la fortune immobilière et taxe d’habitation), l’imposition des transactions immobilières (droits de mutation à titre onéreux, DMTO) et l’imposition des revenus fonciers, ainsi que la taxation des plus-values immobilières.

La fiscalité française de l'immobilier a connu d'importants changements ces dernières années, avec la forte diminution de la taxe d'habitation (TH), avec la suppression échelonnée sur plusieurs années de l'imposition sur les résidences principales et la transformation de l'impôt de solidarité sur la fortune (ISF) en impôt sur la fortune immobilière (IFI). Ces changements de la législation fiscale ont renforcé la place occupée par la taxe foncière et l’intérêt d’en mesurer les propriétés redistributives par l’étude des ménages imposés et selon quel taux [Carbonnier, 2019].

De fait, la distribution de cet impôt est peu connue, que ce soit relativement au patrimoine possédé ou au revenu disponible des ménages. Une nouvelle base de données sur le patrimoine immobilier construite par l’Insee [André, Meslin, 2022] permet d’éclairer cette question en fournissant une estimation de la taxe foncière sur les propriétés bâties (TFPB) des ménages en fonction des caractéristiques des propriétaires et de leur patrimoine immobilier. Compte tenu de la disponibilité des données dans cette nouvelle base, la suite de cette étude porte sur l’année 2017.

Les ménages les plus dotés en patrimoine immobilier sont relativement moins taxés

En 2017, 17,5 millions de ménages sont imposables à la taxe foncière, et 17,0 millions sont effectivement imposés à la taxe foncière après prise en compte des exonérations (encadré 1). Le total de la taxe foncière sur les logements et dépendances possédés par les ménages atteint 19,2 milliards d'euros en 2017, une fois tenu compte des exonérations. Cette taxe foncière nette correspond à un montant moyen de 660 euros par logement et de 1 100 euros par ménage imposable. Au sein des ménages imposables à la taxe foncière, cette taxe est inférieure à 500 euros pour un quart des ménages, inférieure à 810 euros pour un ménage sur deux, et dépasse 2 900 euros pour 5 % des ménages [André, Meslin, 2021]. Par construction, 42 % des ménages ne sont pas imposés à la taxe foncière, car ils ne sont pas propriétaires.

La taxe foncière payée par les ménages propriétaires représente en moyenne 0,34 % de leur patrimoine immobilier brut en 2017. Le taux apparent d’imposition du patrimoine immobilier, c’est-à-dire la taxe foncière rapportée à la valeur du patrimoine immobilier brut des ménages propriétaires (encadré 2), diminue au fur et à mesure que le patrimoine immobilier brut des ménages augmente ; la taxe foncière est ainsi régressive au sens de ce critère (figure 1). Ce taux apparent d’imposition est supérieur à 0,5 % pour les ménages ayant le patrimoine immobilier brut le plus faible ; il est proche de 0,4 % pour les ménages entre les centiles 60 et 90, puis décroît au sein des 10 % des patrimoines immobiliers bruts les plus élevés. Il s'établit à 0,22 % pour les 1 % aux patrimoines immobiliers les plus élevés (et à 0,18 % au-delà de 0,1 %, soit la moitié du taux apparent d’imposition moyen du patrimoine immobilier).

tableauFigure 1 – Taux apparent d'imposition du patrimoine immobilier brut des ménages

| Centième de patrimoine immobilier brut | Taxe foncière brute | Taxe foncière nette |

|---|---|---|

| 40 | 0,772 | 0,670 |

| 41 | 0,713 | 0,628 |

| 42 | 0,650 | 0,575 |

| 43 | 0,610 | 0,543 |

| 44 | 0,583 | 0,522 |

| 45 | 0,563 | 0,506 |

| 46 | 0,545 | 0,492 |

| 47 | 0,531 | 0,481 |

| 48 | 0,518 | 0,472 |

| 49 | 0,506 | 0,462 |

| 50 | 0,495 | 0,455 |

| 51 | 0,484 | 0,446 |

| 52 | 0,476 | 0,441 |

| 53 | 0,466 | 0,433 |

| 54 | 0,460 | 0,428 |

| 55 | 0,453 | 0,422 |

| 56 | 0,446 | 0,417 |

| 57 | 0,439 | 0,411 |

| 58 | 0,433 | 0,406 |

| 59 | 0,428 | 0,402 |

| 60 | 0,422 | 0,397 |

| 61 | 0,419 | 0,394 |

| 62 | 0,412 | 0,388 |

| 63 | 0,410 | 0,387 |

| 64 | 0,406 | 0,383 |

| 65 | 0,402 | 0,380 |

| 66 | 0,400 | 0,379 |

| 67 | 0,399 | 0,378 |

| 68 | 0,396 | 0,376 |

| 69 | 0,394 | 0,375 |

| 70 | 0,393 | 0,374 |

| 71 | 0,389 | 0,371 |

| 72 | 0,387 | 0,370 |

| 73 | 0,386 | 0,369 |

| 74 | 0,386 | 0,369 |

| 75 | 0,384 | 0,368 |

| 76 | 0,383 | 0,367 |

| 77 | 0,381 | 0,366 |

| 78 | 0,381 | 0,367 |

| 79 | 0,380 | 0,366 |

| 80 | 0,378 | 0,364 |

| 81 | 0,377 | 0,364 |

| 82 | 0,375 | 0,362 |

| 83 | 0,373 | 0,361 |

| 84 | 0,371 | 0,360 |

| 85 | 0,369 | 0,358 |

| 86 | 0,367 | 0,356 |

| 87 | 0,364 | 0,354 |

| 88 | 0,362 | 0,352 |

| 89 | 0,358 | 0,349 |

| 90 | 0,355 | 0,346 |

| 91 | 0,351 | 0,343 |

| 92 | 0,347 | 0,340 |

| 93 | 0,342 | 0,335 |

| 94 | 0,335 | 0,329 |

| 95 | 0,330 | 0,324 |

| 96 | 0,321 | 0,315 |

| 97 | 0,310 | 0,305 |

| 98 | 0,297 | 0,293 |

| 99 | 0,276 | 0,273 |

| 100 | 0,223 | 0,221 |

- Note : Les 40 premiers centièmes de la distribution de patrimoine immobilier brut ne sont pas représentés car les ménages n'y sont pas propriétaires.

- Lecture : La taxe foncière nette payée en 2017 par les ménages proches du 60e centième de patrimoine immobilier brut représente environ 0,4 % de la valeur de leur patrimoine immobilier brut.

- Champ : Ménages propriétaires résidents ; logements et dépendances à usage d'habitation possédés par des personnes physiques en leur nom propre ou au travers d'une société civile immobilière ; appariements effectifs de André et Meslin (2021).

- Sources : Insee, Fidéli 2017 ; DGFiP, Majic 2017, DVF 2015-2019, REI 2017 ; Inpi, RCS ; calculs des auteurs.

graphiqueFigure 1 – Taux apparent d'imposition du patrimoine immobilier brut des ménages

- Note : Les 40 premiers centièmes de la distribution de patrimoine immobilier brut ne sont pas représentés car les ménages n'y sont pas propriétaires.

- Lecture : La taxe foncière nette payée en 2017 par les ménages proches du 60e centième de patrimoine immobilier brut représente environ 0,4 % de la valeur de leur patrimoine immobilier brut.

- Champ : Ménages propriétaires résidents ; logements et dépendances à usage d'habitation possédés par des personnes physiques en leur nom propre ou au travers d'une société civile immobilière ; appariements effectifs de André et Meslin (2021).

- Sources : Insee, Fidéli 2017 ; DGFiP, Majic 2017, DVF 2015-2019, REI 2017 ; Inpi, RCS ; calculs des auteurs.

Cette régressivité de la taxe foncière, relativement au patrimoine immobilier, s’explique en premier lieu par l’écart entre la base imposable issue des « valeurs locatives cadastrales » et les valeurs de marché [André, Meslin, 2024]. Les ménages ayant un patrimoine immobilier élevé possèdent plus fréquemment des logements dont la valeur locative cadastrale est faible au regard de leur valeur de marché. C’est notamment le cas des logements anciens situés dans le centre des grandes agglomérations, pour lesquels les valeurs locatives cadastrales sont obsolètes.

De plus, les taux de taxation ne sont pas identiques sur le territoire et contribuent à rendre la taxe foncière régressive. Les ménages aux patrimoines immobiliers élevés possèdent plus souvent des logements situés dans des collectivités où les taux de taxe foncière sont plus faibles qu’ailleurs. En Île-de-France particulièrement, ces ménages possèdent ainsi une grande partie des biens immobiliers situés dans Paris et dans les Hauts-de-Seine, où les taux de taxe foncière sont, en 2017, nettement inférieurs à la moyenne nationale. Dans la ville de Paris, le taux communal est passé de 13,5 % en 2022 à 20,5 % en 2023, mais reste inférieur à la moyenne nationale (35,6 %). Inversement, les taux de taxe foncière sont plus élevés en Seine-Saint-Denis, où les logements sont plus fréquemment possédés par des ménages aux patrimoines immobiliers moins élevés.

Cette disparité d’imposition entre les collectivités locales s’accompagne de différences pour les autres ressources à leur disposition. Les communes où les biens immobiliers sont les plus chers perçoivent des montants plus élevés lors des mutations (DMTO), à l’exemple des plus grandes villes, pour lesquelles ce poste alimente une grande partie des recettes. Par ailleurs, la fiscalité locale professionnelle constitue une ressource conséquente pour certaines collectivités locales accueillant de nombreuses entreprises. Ces situations peuvent limiter les besoins de recettes tirées de la taxe foncière du bâti des particuliers.

Enfin, les exonérations ne diminuent que marginalement la régressivité de la taxe foncière : elles réduisent légèrement (moins de 0,1 point de pourcentage), le taux apparent d’imposition des 30 % des ménages au patrimoine immobilier le plus faible [André, Meslin, 2024].

Parmi les ménages propriétaires, la taxe foncière représente 2,5 % du revenu disponible annuel pour les trois quarts d’entre eux, mais est supérieure pour les plus modestes

Les inégalités de patrimoine ne recoupent pas totalement celles des revenus, avec lesquels les ménages s’acquittent de cette taxe chaque année. Rapporter la taxe non plus au patrimoine mais aux revenus permet de mettre en regard le niveau de cette taxe avec la capacité contributive annuelle des ménages.

Rapportée au revenu disponible des seuls ménages imposables à la taxe foncière, celle-ci adopte un profil quasi constant quel que soit le niveau de vie des ménages excepté aux extrêmes, comme déjà observé par [Carbonnier (2019)]. Ce constat vaut malgré les exonérations qui bénéficient principalement aux 40 % des ménages les plus modestes. En moyenne, en 2017, les 20 % des propriétaires les plus modestes consacrent plus de 4 % de leur revenu disponible à la taxe foncière, et 1,6 % pour les 1 % les plus aisés (figure 2). En ce sens, la taxe foncière est régressive avec le niveau de vie des seuls ménages propriétaires. Pour les ménages situés entre les centiles 20 et 95 de niveau de vie, le rapport entre taxe foncière nette et revenu disponible est quasi constant, à hauteur de 2,5 %.

tableauFigure 2 – Part de la taxe foncière sur les logements dans le revenu disponible des ménages

| Centième de niveau de vie | Taxe foncière nette (TF) | TF sur les résidences principales | TF sur les résidences secondaires | TF sur d'autres biens (locations, dépendances) |

|---|---|---|---|---|

| 1 | 27,392 | 16,326 | 1,561 | 9,505 |

| 2 | 10,118 | 6,419 | 0,463 | 3,236 |

| 3 | 7,467 | 4,877 | 0,326 | 2,264 |

| 4 | 6,316 | 4,120 | 0,262 | 1,933 |

| 5 | 5,555 | 3,657 | 0,237 | 1,661 |

| 6 | 5,044 | 3,360 | 0,196 | 1,487 |

| 7 | 4,600 | 3,093 | 0,184 | 1,324 |

| 8 | 4,065 | 2,795 | 0,155 | 1,114 |

| 9 | 3,870 | 2,681 | 0,149 | 1,040 |

| 10 | 3,737 | 2,587 | 0,145 | 1,005 |

| 11 | 3,634 | 2,523 | 0,140 | 0,970 |

| 12 | 3,497 | 2,454 | 0,130 | 0,913 |

| 13 | 3,340 | 2,363 | 0,121 | 0,856 |

| 14 | 3,219 | 2,304 | 0,118 | 0,796 |

| 15 | 3,093 | 2,225 | 0,111 | 0,756 |

| 16 | 3,029 | 2,175 | 0,113 | 0,740 |

| 17 | 2,962 | 2,137 | 0,109 | 0,716 |

| 18 | 2,894 | 2,078 | 0,107 | 0,709 |

| 19 | 2,841 | 2,057 | 0,104 | 0,680 |

| 20 | 2,771 | 2,030 | 0,100 | 0,641 |

| 21 | 2,710 | 1,991 | 0,096 | 0,623 |

| 22 | 2,661 | 1,966 | 0,098 | 0,598 |

| 23 | 2,634 | 1,957 | 0,097 | 0,580 |

| 24 | 2,621 | 1,954 | 0,096 | 0,571 |

| 25 | 2,630 | 1,981 | 0,094 | 0,555 |

| 26 | 2,627 | 1,984 | 0,090 | 0,553 |

| 27 | 2,625 | 1,993 | 0,090 | 0,542 |

| 28 | 2,618 | 1,993 | 0,092 | 0,533 |

| 29 | 2,587 | 1,980 | 0,085 | 0,522 |

| 30 | 2,572 | 1,969 | 0,088 | 0,514 |

| 31 | 2,552 | 1,960 | 0,089 | 0,504 |

| 32 | 2,570 | 1,983 | 0,082 | 0,505 |

| 33 | 2,563 | 1,985 | 0,084 | 0,494 |

| 34 | 2,581 | 2,016 | 0,083 | 0,482 |

| 35 | 2,607 | 2,040 | 0,084 | 0,483 |

| 36 | 2,606 | 2,053 | 0,085 | 0,468 |

| 37 | 2,595 | 2,050 | 0,084 | 0,461 |

| 38 | 2,582 | 2,045 | 0,084 | 0,453 |

| 39 | 2,566 | 2,031 | 0,083 | 0,452 |

| 40 | 2,547 | 2,014 | 0,082 | 0,450 |

| 41 | 2,542 | 2,017 | 0,081 | 0,443 |

| 42 | 2,529 | 2,006 | 0,084 | 0,440 |

| 43 | 2,513 | 1,987 | 0,083 | 0,443 |

| 44 | 2,510 | 1,980 | 0,083 | 0,447 |

| 45 | 2,488 | 1,973 | 0,080 | 0,435 |

| 46 | 2,484 | 1,963 | 0,084 | 0,437 |

| 47 | 2,480 | 1,965 | 0,085 | 0,430 |

| 48 | 2,454 | 1,945 | 0,084 | 0,426 |

| 49 | 2,450 | 1,934 | 0,085 | 0,431 |

| 50 | 2,443 | 1,923 | 0,086 | 0,434 |

| 51 | 2,437 | 1,913 | 0,089 | 0,435 |

| 52 | 2,425 | 1,906 | 0,089 | 0,430 |

| 53 | 2,424 | 1,896 | 0,088 | 0,440 |

| 54 | 2,404 | 1,880 | 0,091 | 0,432 |

| 55 | 2,393 | 1,872 | 0,090 | 0,431 |

| 56 | 2,386 | 1,857 | 0,091 | 0,438 |

| 57 | 2,379 | 1,852 | 0,093 | 0,434 |

| 58 | 2,377 | 1,839 | 0,093 | 0,445 |

| 59 | 2,365 | 1,822 | 0,096 | 0,447 |

| 60 | 2,363 | 1,817 | 0,097 | 0,450 |

| 61 | 2,349 | 1,806 | 0,097 | 0,446 |

| 62 | 2,350 | 1,799 | 0,099 | 0,452 |

| 63 | 2,344 | 1,789 | 0,100 | 0,455 |

| 64 | 2,337 | 1,780 | 0,101 | 0,455 |

| 65 | 2,334 | 1,770 | 0,104 | 0,459 |

| 66 | 2,329 | 1,760 | 0,105 | 0,464 |

| 67 | 2,331 | 1,748 | 0,108 | 0,474 |

| 68 | 2,325 | 1,741 | 0,108 | 0,476 |

| 69 | 2,319 | 1,723 | 0,108 | 0,487 |

| 70 | 2,315 | 1,715 | 0,111 | 0,489 |

| 71 | 2,312 | 1,709 | 0,113 | 0,490 |

| 72 | 2,305 | 1,696 | 0,114 | 0,496 |

| 73 | 2,319 | 1,692 | 0,118 | 0,509 |

| 74 | 2,319 | 1,681 | 0,120 | 0,518 |

| 75 | 2,312 | 1,669 | 0,121 | 0,521 |

| 76 | 2,308 | 1,658 | 0,124 | 0,526 |

| 77 | 2,319 | 1,651 | 0,127 | 0,541 |

| 78 | 2,330 | 1,646 | 0,132 | 0,552 |

| 79 | 2,322 | 1,628 | 0,134 | 0,560 |

| 80 | 2,327 | 1,619 | 0,138 | 0,571 |

| 81 | 2,338 | 1,610 | 0,144 | 0,585 |

| 82 | 2,331 | 1,593 | 0,146 | 0,592 |

| 83 | 2,331 | 1,580 | 0,150 | 0,601 |

| 84 | 2,343 | 1,569 | 0,155 | 0,618 |

| 85 | 2,351 | 1,554 | 0,159 | 0,637 |

| 86 | 2,347 | 1,539 | 0,164 | 0,644 |

| 87 | 2,345 | 1,523 | 0,166 | 0,655 |

| 88 | 2,352 | 1,505 | 0,175 | 0,672 |

| 89 | 2,356 | 1,485 | 0,180 | 0,691 |

| 90 | 2,356 | 1,461 | 0,186 | 0,708 |

| 91 | 2,364 | 1,442 | 0,192 | 0,730 |

| 92 | 2,357 | 1,406 | 0,199 | 0,752 |

| 93 | 2,362 | 1,371 | 0,203 | 0,787 |

| 94 | 2,348 | 1,337 | 0,209 | 0,802 |

| 95 | 2,339 | 1,295 | 0,219 | 0,825 |

| 96 | 2,315 | 1,240 | 0,226 | 0,849 |

| 97 | 2,292 | 1,171 | 0,231 | 0,890 |

| 98 | 2,213 | 1,086 | 0,240 | 0,887 |

| 99 | 2,115 | 0,963 | 0,248 | 0,904 |

| 100 | 1,565 | 0,607 | 0,222 | 0,736 |

- Lecture : En 2017, la taxe foncière payée par les ménages propriétaires appartenant au 50e centième de niveau de vie représente en moyenne 2,4 % de leur revenu disponible, dont 1,9 pt sur leur résidence principale, 0,1 pt sur leur résidence secondaire et 0,4 pt sur d'autres biens (notamment les logements en location).

- Champ : Ménages imposables résidents dont le niveau de vie est connu et positif ; logements et dépendances à usage d'habitation possédés par des personnes physiques en leur nom propre ou au travers d'une société civile immobilière ; appariements effectifs de André et Meslin (2021).

- Sources : Insee, Fidéli 2017 ; DGFiP, Majic 2017, DVF 2015-2019, REI 2017 ; Inpi, RCS ; calculs des auteurs.

graphiqueFigure 2 – Part de la taxe foncière sur les logements dans le revenu disponible des ménages

- Note : Par souci de lisibilité, les deux premiers centièmes de la distribution des niveaux de vie ne sont pas représentés mais disponibles en données complémentaires.

- Lecture : En 2017, la taxe foncière payée par les ménages propriétaires appartenant au 50e centième de niveau de vie représente en moyenne 2,4 % de leur revenu disponible, dont 1,9 pt sur leur résidence principale, 0,1 pt sur leur résidence secondaire et 0,4 pt sur d'autres biens (notamment les logements en location).

- Champ : Ménages imposables résidents dont le niveau de vie est connu et positif ; logements et dépendances à usage d'habitation possédés par des personnes physiques en leur nom propre ou au travers d'une société civile immobilière ; appariements effectifs de André et Meslin (2021).

- Sources : Insee, Fidéli 2017 ; DGFiP, Majic 2017, DVF 2015-2019, REI 2017 ; Inpi, RCS ; calculs des auteurs.

Ces parts moyennes de revenu masquent néanmoins une hétérogénéité notable au sein d’une même tranche de niveau de vie. Parmi les ménages proches du niveau de vie médian et imposables à la taxe foncière, 10 % paient une taxe foncière supérieure à 5 % de leur revenu disponible, soit deux fois la part moyenne chez ces ménages, et 10 % paient une taxe foncière inférieure à 1 % de leur revenu disponible. Deux canaux principaux expliquent cette variabilité : d’une part, des ménages ayant un niveau de vie comparable peuvent posséder des patrimoines immobiliers différents, tant en valeur qu’en composition, et d’autre part, la localisation des biens immobiliers se traduit par des taux de taxation hétérogènes.

La taxe foncière peut également être représentée en part du revenu disponible de l’ensemble des ménages, locataires et propriétaires. Le profil croît alors légèrement avec le revenu, à l’exception des deux extrémités de la distribution [André, Meslin, 2021]. La taxe foncière est en ce sens partiellement progressive avec le niveau de vie des ménages. Au total, les 10 % des ménages les plus aisés payent 27 % du total et les 10 % qui ont le patrimoine immobilier le plus élevé en payent 37 %.

En outre, au sein d’une même tranche de niveau de vie, le revenu des ménages propriétaires n’inclut pas les montants correspondant aux loyers s’ils avaient été locataires. Le profil de la taxe foncière pourrait ainsi être examiné en fonction d’un revenu augmenté de ce revenu imputé aux ménages propriétaires.

L’examen du profil redistributif de la taxe foncière en fonction du patrimoine ou du revenu des ménages présenté ici ne doit toutefois pas occulter que ce prélèvement doit être considéré dans une perspective plus large, incluant l’ensemble des prélèvements obligatoires. La taxe foncière est avant tout un impôt de rendement au bénéfice des collectivités, avec le souci exprimé du lien entre le contribuable local et les services dont il bénéficie.

Au sein des grandes agglomérations, les logements situés à la périphérie sont relativement plus taxés que ceux de la commune-centre

De fortes disparités sont présentes à tous les niveaux territoriaux. En valeur moyenne annuelle, les montants de taxe foncière acquittés par logement varient ainsi d’une région à l’autre et, en 2017, s’échelonnent entre la Corse (520 euros en moyenne) et Paris (à hauteur de 960 euros) [André, Meslin, 2021].

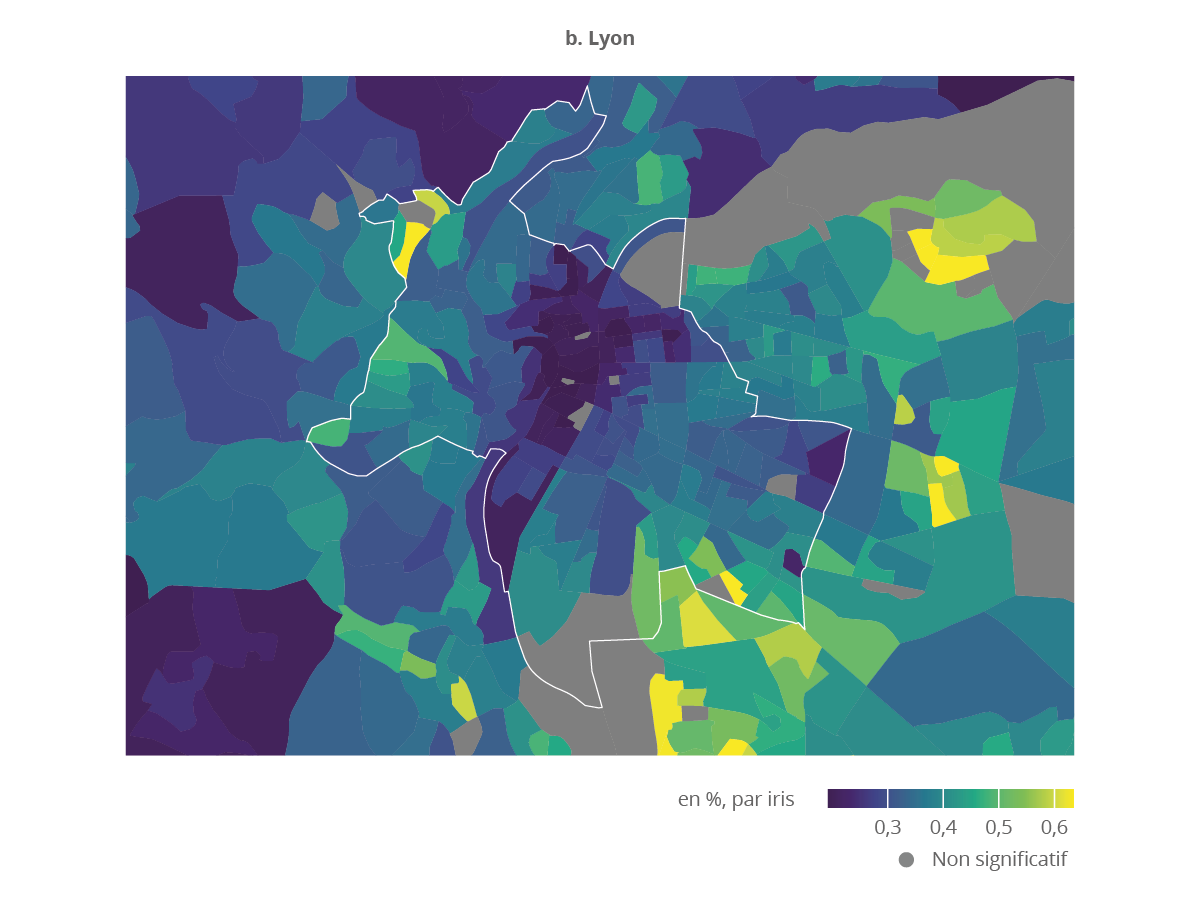

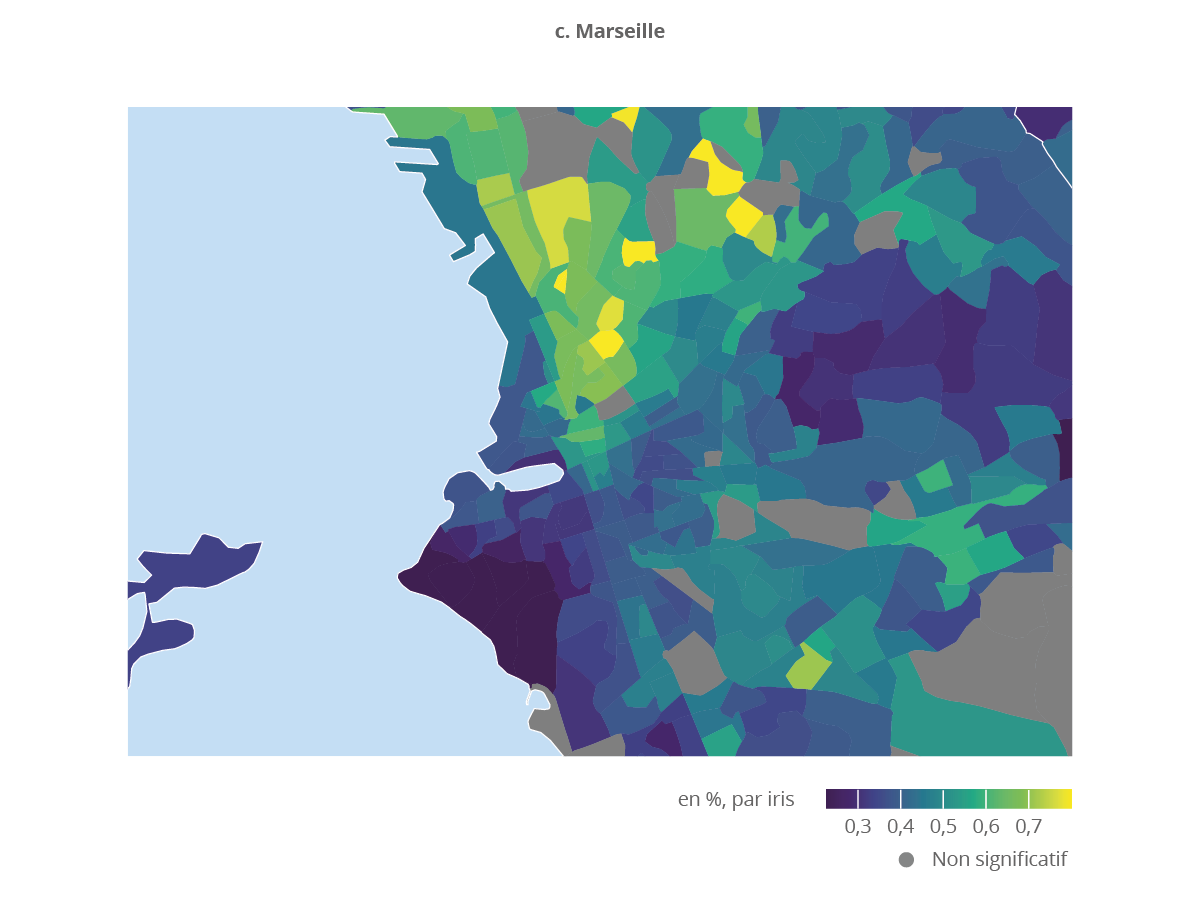

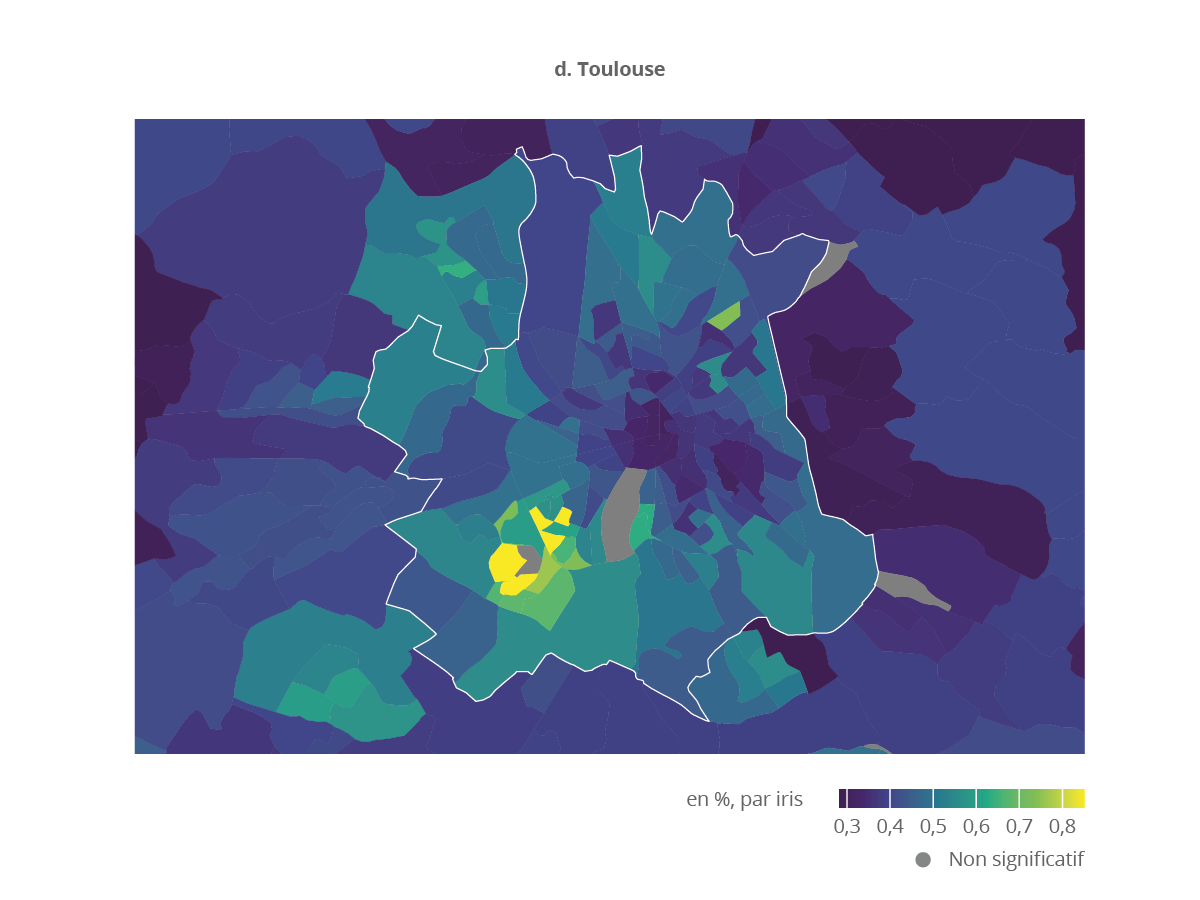

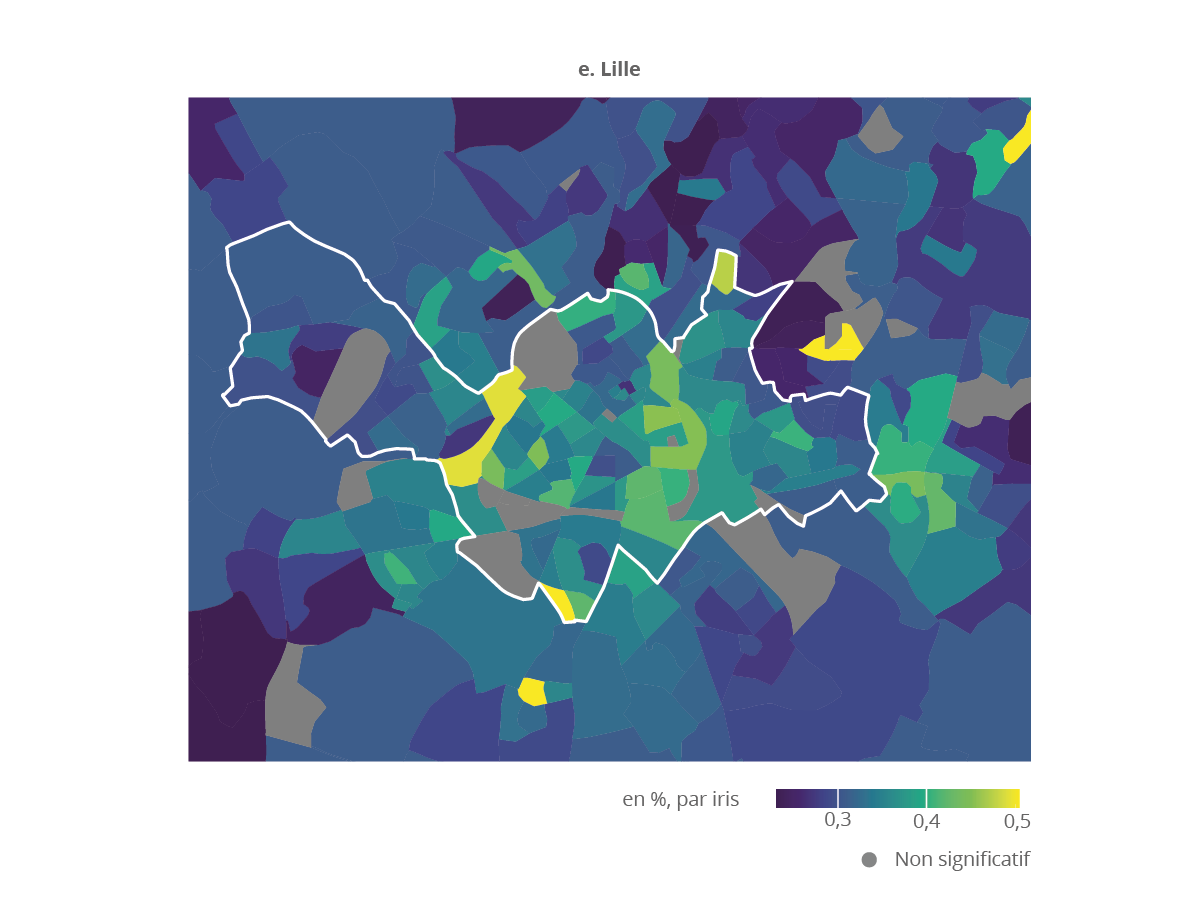

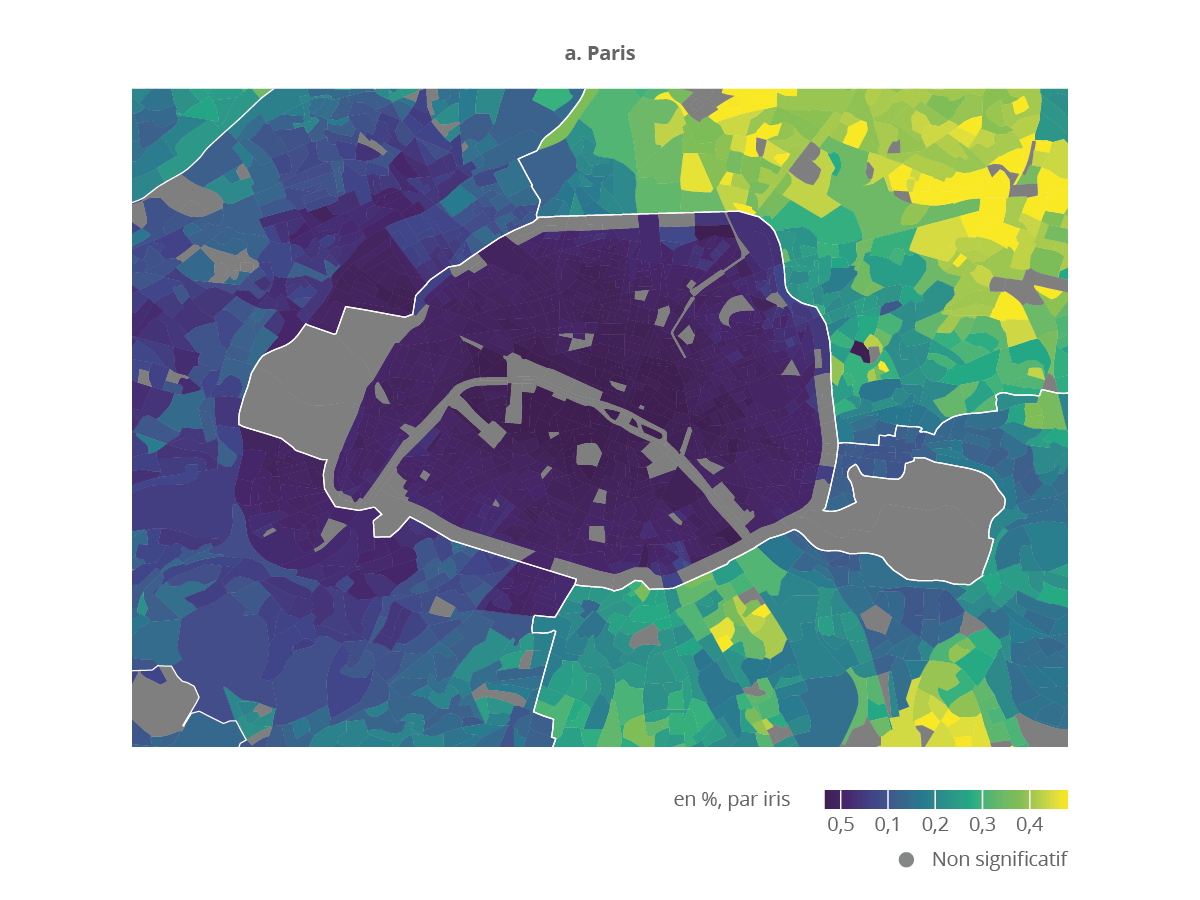

Au sein des agglomérations, les différences entre les taux de taxation des communes et les écarts des prix immobiliers locaux sont tels que le taux apparent d’imposition des logements varie fortement à ce niveau géographique fin. Le taux apparent d’imposition peut ainsi varier du simple au triple à quelques kilomètres de distance. Ce contraste est net en région parisienne : en moyenne, en 2017, le taux apparent d'imposition des logements dans Paris et dans les Hauts-de-Seine s'établit respectivement à 0,09 % et 0,16 %, contre 0,42 % en Seine-Saint-Denis [André, Meslin, 2024]. Des variations, d’une moindre ampleur toutefois, s’observent dans plusieurs autres grandes villes de France (figure 3).

tableauFigure 3a - Part de la taxe foncière dans la valeur des logements à Paris

| Retrouvez les données dans le fichier à télécharger. |

graphiqueFigure 3a - Part de la taxe foncière dans la valeur des logements à Paris

- Lecture : Le taux moyen d’imposition des logements est proche de 0,1 % dans Paris, et fréquemment supérieur à 0,4 % en Seine-Saint-Denis.

- Champ : Ménages propriétaires résidents ; logements et dépendances à usage d'habitation possédés par des personnes physiques en leur nom propre ou au travers d'une société civile immobilière ; appariements effectifs de André et Meslin (2021).

- Sources : Insee, Fidéli 2017 ; DGFiP, Majic 2017, DVF 2015-2019, REI 2017 ; Inpi, RCS ; calculs des auteurs.

Dans les plus grandes agglomérations, le taux apparent d'imposition des logements est faible dans le centre où les prix immobiliers sont élevés. À l’inverse, il est nettement plus élevé dans les zones périphériques ou plus pauvres. À Marseille par exemple, le taux apparent d'imposition des logements est de 0,26 % dans le 7e arrondissement, plus aisé, et de 0,63 % dans le 3e arrondissement où le taux de pauvreté dépasse 50 %, soit un ratio de 2,4. De la même manière, à Toulouse, le taux moyen d'imposition des logements est proche de 0,3 % dans le centre-ville et les zones aisées autour de la place du Capitole, contre plus de 1,0 % dans le quartier du Mirail au sud-ouest de la ville, soit un ratio supérieur à 3.

Ce taux apparent d’imposition rapporte la taxe foncière à une valeur de marché des logements qui est probablement plus volatile que les dépenses des collectivités locales que cet impôt contribue à financer. Cette valeur de marché peut également intégrer le montant capitalisé de la taxe foncière dans le niveau des prix, par des mécanismes d’incidence. En outre, les écarts entre les prix immobiliers sont également plus marqués que les coûts des services publics locaux. Ainsi, l’étude des disparités de taxe foncière entre ménages ou entre logements ne peut s’apprécier à l’aune du seul critère du taux d’imposition apparent.

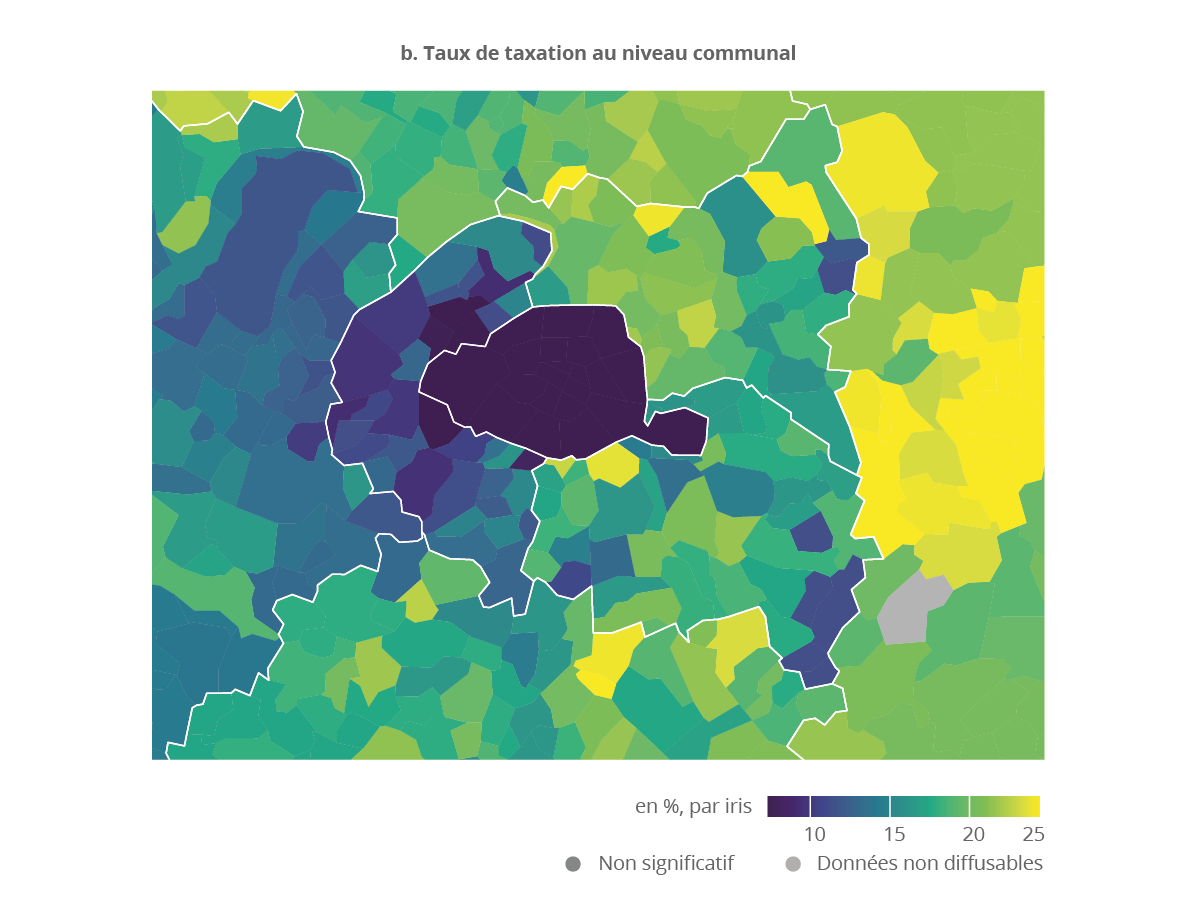

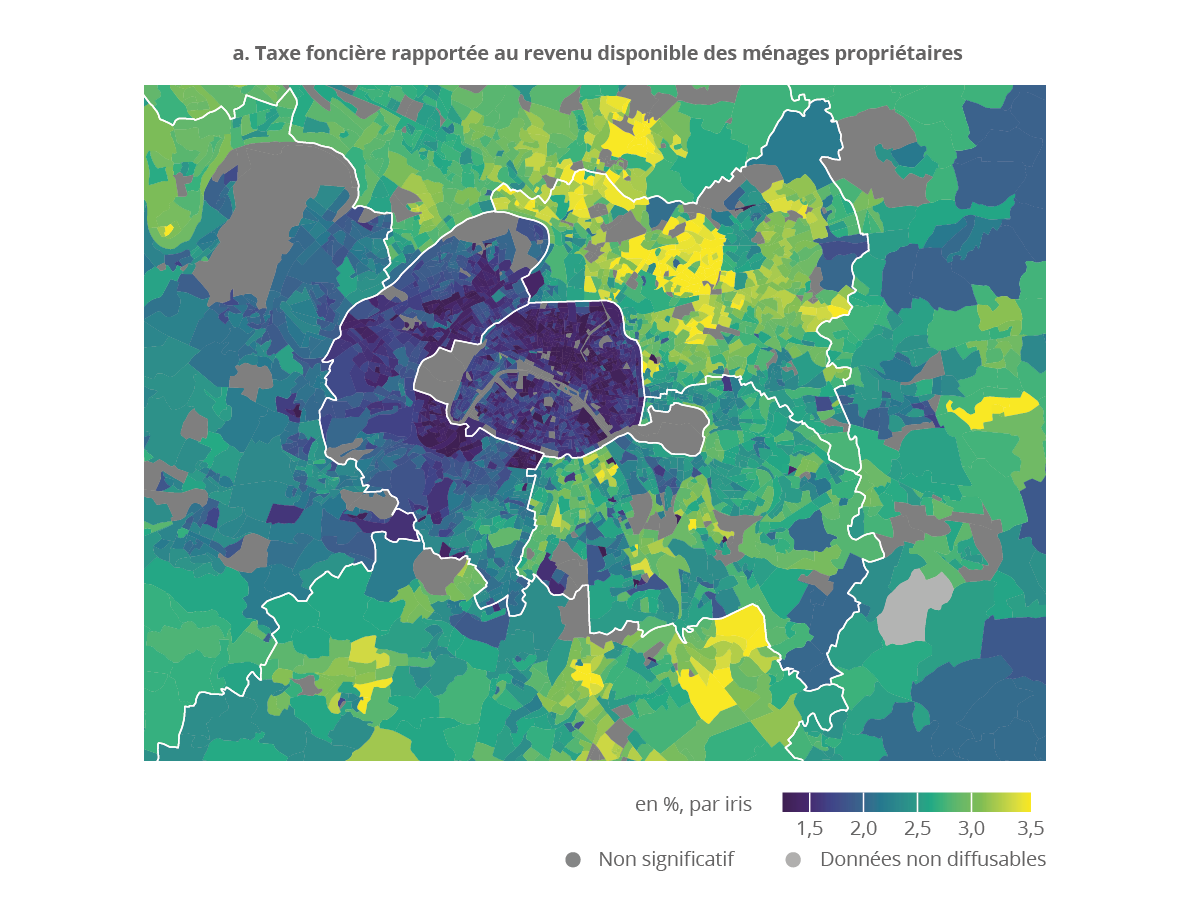

En rapportant la taxe foncière aux capacités contributives annuelles des ménages propriétaires, l'hétérogénéité est également marquée géographiquement, par exemple au sein des régions. En Île‑de‑France notamment, une nette différence existe entre les départements de l'agglomération parisienne (figure 4a). La part du revenu disponible alloué à la taxe foncière nette est en moyenne la plus faible dans Paris et dans les Hauts-de-Seine (respectivement 1,6 % et 1,9 %). Elle présente une valeur intermédiaire dans le Val-de-Marne (2,7 % en moyenne) et elle est la plus élevée en Seine-Saint-Denis (3,0 %). Cette hétérogénéité provient principalement des écarts entre les taux de taxe foncière en vigueur dans les différentes collectivités locales où résident les ménages (figure 4b). En 2017, le taux de taxation moyen de taxe foncière sur le bâti fixé par les collectivités locales s'élève à 19,6 % en Seine-Saint-Denis, contre 12,5 % dans les Hauts-de-Seine et 10,2 % à Paris.

tableauFigure 4a - Taxe foncière rapportée au revenu disponible des ménages propriétaires en région parisienne

| Les données de cette figure sont disponibles dans le fichier à télécharger. |

graphiqueFigure 4a - Taxe foncière rapportée au revenu disponible des ménages propriétaires en région parisienne

- Lecture : La taxe foncière acquittée par les ménages propriétaires résidant dans Paris représente en moyenne 1,6 % de leur revenu disponible.

- Champ : Ménages imposables résidents dont le niveau de vie est connu et positif ; logements et dépendances à usage d'habitation possédés par des personnes physiques en leur nom propre ou au travers d'une société civile immobilière ; appariements effectifs de André et Meslin (2021).

- Sources : Insee, Fidéli 2017 ; DGFiP, Majic 2017, DVF 2015-2019, REI 2017 ; Inpi, RCS ; calculs des auteurs.

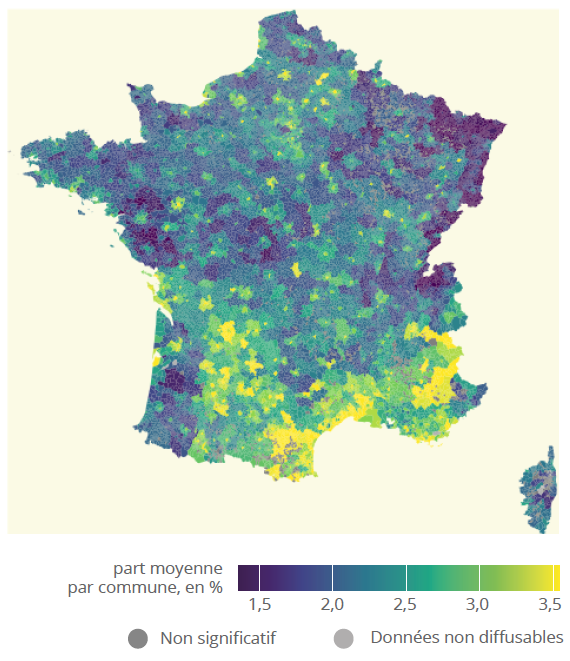

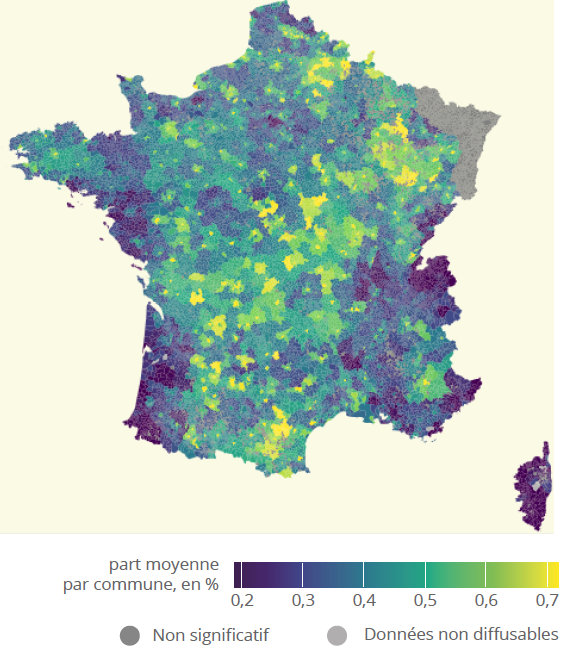

Plus généralement, les taux apparents d’imposition des logements varient nettement à l’échelle métropolitaine (figure 5a). Les écarts entre les valeurs patrimoniales des biens immobiliers et bases fiscales et les disparités des taux de taxation contribuent à cette variabilité. Le rapport de la taxe foncière à la valeur des logements est ainsi plus élevé dans les zones rurales telles que les espaces peu denses de l'Est (Meuse, Vosges), du centre de la France (Indre, Creuse, Corrèze, Dordogne) et du sud de la France (Aude, Lot-et-Garonne) où le taux d'imposition des logements est le plus élevé (supérieur à 0,5 % de la valeur des logements). Dans les zones proches des grandes agglomérations, ce taux d'imposition est proche de ou légèrement supérieur à la moyenne nationale (ex-Picardie, Normandie, Île-de-France hors agglomération parisienne, Bretagne rurale, vallée du Rhône). Enfin, les grandes agglomérations et le littoral (autour de Paris, Bordeaux, Nantes et Lyon, sur la Côte d'Azur, en Haute-Savoie et en Corse) ont généralement des taux d'imposition des logements inférieurs à la moyenne nationale.

Ces variations territoriales se reflètent dans la part de la taxe foncière dans le revenu disponible des ménages imposables en France métropolitaine (figure 5b). Dans l'ouest de la France (Bretagne, Pays de la Loire, Nouvelle-Aquitaine) et dans le Grand Est, en 2017, cette part est proche de 2 %, alors qu’elle est supérieure à 3 % dans le Sud-Ouest (Occitanie) et sur le pourtour méditerranéen.

tableauFigure 5a - Part de la taxe foncière rapportée à la valeur des logements en France métropolitaine

| Retrouvez les données dans le fichier à télécharger. |

graphiqueFigure 5a - Part de la taxe foncière rapportée à la valeur des logements en France métropolitaine

- Note : L'Alsace-Moselle n'est pas représentée en raison de l'absence de données sur les transactions immobilières.

- Lecture : Le taux moyen d’imposition des logements est inférieur à 0,2 % dans le Genevois français.

- Champ : Ménages propriétaires résidents ; logements et dépendances à usage d'habitation possédés par des personnes physiques en leur nom propre ou au travers d'une société civile immobilière ; appariements effectifs de André et Meslin (2021).

- Sources : Insee, Fidéli 2017 ; DGFiP, Majic 2017, DVF 2015-2019, REI 2017 ; Inpi, RCS ; calculs des auteurs.

Encadré 1 - La taxe foncière sur le bâti est un impôt affecté aux collectivités locales dont la base fiscale reflète imparfaitement la valeur des biens immobiliers

Le montant de la taxe foncière due sur un bien immobilier résulte de l’application d’un taux de taxation à une base imposable (l’assiette). L’assiette est calculée à partir de la valeur locative cadastrale, censée estimer le loyer théorique auquel le bien immobilier pourrait être loué. Celle-ci, fixée par l’administration fiscale, a été déterminée en 1970 pour les logements anciens ou au moment de la construction pour les logements construits depuis cette date. Même si elles sont actualisées chaque année en fonction de l’inflation, ces valeurs locatives cadastrales n'ont pas fait l'objet d'une révision générale depuis 1980. Cette base fiscale ne reflète plus le marché immobilier [Ouvrir dans un nouvel ongletCPO, 2010 et peut donc induire des distorsions dans la répartition de l'impôt.

Les taux de la taxe foncière sont définis par les collectivités locales, et les recettes de l’impôt tirées des biens imposés sur un même territoire sont ensuite réparties entre elles. En 2017, trois échelons de collectivités locales sont concernés : la commune, l'établissement public de coopération intercommunale (EPCI) et le département.

Des exonérations partielles ou totales peuvent également s’appliquer. Un ménage peut être imposable à la taxe foncière, c’est-à-dire redevable d’un montant positif de taxe foncière brute, sans pour autant acquitter in fine de taxe foncière nette (exonérations déduites). Il existe deux grands types d'exonération de taxe foncière. D’une part, certains logements sont exonérés en fonction de leurs caractéristiques, comme les logements neufs au cours des deux années qui suivent leur construction. D’autre part, certains contribuables peuvent bénéficier d’une exonération en fonction de leur situation, comme certains contribuables de plus de 75 ans sur leur résidence principale sous conditions de ressources.

Une nouvelle base de données exhaustive sur les biens immobiliers des ménages développée à l’Insee permet l’étude du patrimoine immobilier, valorisé aux prix de marché, et de la taxe foncière en 2017 (encadré 2). La taxe foncière sur les propriétés bâties est étudiée sur l'ensemble des biens immobiliers d'habitation des personnes physiques résidentes. Ce champ inclut les logements occupés par leur propriétaire (résidences principales et secondaires), les logements mis en location, les logements vacants et les dépendances (garages, parkings). Elle intègre les biens possédés par les ménages en leur nom propre, mais également les biens possédés via une société civile immobilière [André et al. 2021]. La taxe foncière due sur chaque logement et dépendance est calculée en appliquant la législation sur chacun des biens immobiliers de cette source (sources). La taxe foncière due par chaque ménage est la somme des taxes foncières dues sur les biens immobiliers dont il est propriétaire (méthodes).

Encadré 2 - Une nouvelle source statistique sur le patrimoine immobilier des ménages

La nouvelle source utilisée dans cette étude décrit le patrimoine immobilier brut de l’ensemble des ménages résidents. Elle repose sur l'exploitation de sources administratives exhaustives : les données cadastrales, les données sur les transactions immobilières, le registre du commerce et des sociétés, et le fichier Fidéli constitué par l'Insee, qui décrit les ménages et les logements (sources). Venant en complément de l' enquête nationale logement et de l'enquête Histoire de vie et patrimoine, l’exhaustivité de cette source rend possible une analyse territoriale précise et l’étude des extrémités des distributions. Cette source permet également de croiser les caractéristiques des ménages propriétaires, par exemple leur niveau de vie, et celles des biens immobiliers qu’ils possèdent, comme leur localisation [André, Meslin, 2022].

Afin de rapporter la taxe foncière au patrimoine immobilier brut des ménages, il est nécessaire d’estimer la valeur de ce patrimoine. André et Meslin (2024) proposent une méthode innovante de prise en compte de la structure spatiale des prix immobiliers, premier déterminant de la valeur de marché, et des caractéristiques des logements. Ces travaux estiment la valeur de marché au 1er janvier 2017 de l’ensemble des biens immobiliers situés en France métropolitaine possédés par des personnes physiques, grâce à un algorithme à renforcement par le gradient (XGBoost) issu des méthodes d’apprentissage automatique (machine learning). La valeur de marché du patrimoine immobilier brut est alors calculée en trois temps. Tout d’abord, un modèle combinant une moyenne locale non paramétrique et les caractéristiques des logements est estimé à partir des données de transactions Ouvrir dans un nouvel ongletDemandes de valeurs foncières (DVF) enrichies des informations cadastrales (sources). Ce modèle est ensuite utilisé pour estimer la valeur de marché de l'ensemble des logements et dépendances. Enfin, le patrimoine immobilier brut des ménages résidents est calculé en agrégeant les valeurs de marché estimées pour tous les logements et dépendances dont ces ménages sont propriétaires.

En l’absence de données sur l’endettement des ménages, le patrimoine immobilier étudié ici est un patrimoine brut. Ainsi, des ménages en train de faire l’acquisition de leur résidence ou qui s’endettent pour un investissement locatif sont considérés comme propriétaires, et la mesure de leur patrimoine immobilier ne tient pas compte de cet endettement. Une analyse portant sur le patrimoine net, c’est-à-dire qui intégrerait le passif immobilier des ménages, pourrait mettre en évidence un profil différent. Le taux d’endettement peut également varier selon le revenu ou l’usage du logement (résidence principale ou en location).

En raison des caractéristiques des modèles utilisés et de la difficulté intrinsèque d’estimer les valeurs extrêmes, la valeur des biens les moins onéreux, et donc le patrimoine des ménages ayant un patrimoine immobilier brut faible, est légèrement surestimée ; réciproquement, la valeur des biens les plus chers, et donc le patrimoine des ménages ayant un patrimoine immobilier brut élevé, est légèrement sous-estimée. Cela sous-estime très légèrement la régressivité de la taxe foncière en fonction du patrimoine immobilier réel dans les résultats présentés ici.

Sources

Cette étude s’appuie sur une nouvelle base de données sur les patrimoines immobiliers en 2017, qui rapproche quatre sources principales [André, Meslin, 2021] :

- les fichiers démographiques sur les logements et les individus (Fidéli) l’Insee à partir des données fiscales sur les individus et les logements [Lamarche, Lollivier, 2021] ;

- les Ouvrir dans un nouvel ongletfichiers fonciers, dits « fichiers Majic » (Mise à jour des informations cadastrales), constitués par la Direction générale des Finances publiques, décrivent l’intégralité des propriétés bâties et non bâties situées en France ainsi que l’identité de leurs propriétaires ;

- le Ouvrir dans un nouvel ongletregistre du commerce et des sociétés (RCS), constitué par les greffes des tribunaux de commerce, contient des informations sur les sociétés et les personnes physiques qui les représentent. Il permet d’identifier les individus propriétaires par l’intermédiaire d’une société civile immobilière ;

- les Ouvrir dans un nouvel ongletdonnées Demandes de valeurs foncières (DVF) décrivent les transactions immobilières sur la période 2015-2019 et contiennent les caractéristiques des parcelles et des locaux vendus, ainsi que la date, la nature et le montant de la transaction. Ces données couvrent l'ensemble du territoire français, à l'exception des départements alsaciens et de la Moselle (en raison du régime concordataire local) et d'une partie des outre-mer. Elles sont mobilisées pour estimer la valeur de marché des logements et en déduire la valeur du patrimoine immobilier brut à la valeur de marché (encadré 1).

Cette source exhaustive sur le patrimoine immobilier des ménages est adossée au fichier Fidéli et comporte 52,4 millions de biens immobiliers, dont 37,1 millions de logements (maisons et appartements), 11,9 millions de dépendances (garages, parkings par exemple) et 3,4 millions de locaux industriels et commerciaux. Au total, en 2017, 30,3 millions de logements sont détenus par les particuliers (résidents ou non). Des travaux sont en cours à l’Insee pour prolonger ces travaux sur les années plus récentes.

Cette étude se concentre sur les logements et dépendances possédés par des particuliers résidents en France et dont au moins un propriétaire a été retrouvé dans l’appariement avec le fichier Fidéli, soit 28,4 millions de logements, occupés par leurs propriétaires, déclarés vacants ou loués [André et al., 2021]. Ainsi, elle exclut les locaux industriels et commerciaux, ainsi que les logements possédés par des personnes morales (5,6 millions de logements par les sociétés HLM, 1,1 million par les autres personnes morales comme l’État, les collectivités territoriales et les entreprises privées).

Ici, un ménage est considéré comme propriétaire d’un bien immobilier si au moins un individu de ce ménage a un droit de pleine propriété ou d’usufruit sur ce bien, quelle que soit la part qu’il détient dans ce bien, plusieurs ménages pouvant être propriétaires d’un même logement.

Méthodes

La taxe foncière est calculée en appliquant la législation fiscale, à partir des valeurs locatives cadastrales. Chaque composante de la taxe foncière est calculée en appliquant à cette assiette les taux votés par les collectivités locales pour 2017.

Les estimations présentées ici reposent sur l’hypothèse que la taxe foncière est entièrement acquittée par le ménage du propriétaire désigné par les données cadastrales comme le destinataire de l’avis d’imposition foncière. Il est toutefois possible que les différents propriétaires d’un même bien immobilier se répartissent le paiement de la taxe foncière, ce qui peut modifier marginalement les résultats. Ceux-ci restent néanmoins qualitativement inchangés en adoptant l’hypothèse que la taxe foncière est répartie en parts égales entre les différents propriétaires. En outre, la qualité de la simulation est confirmée par le fait que les montants totaux par commune des parts communale et départementale de la taxe foncière sur les locaux d'habitation sont très proches voire identiques aux totaux observés [André, Meslin, 2021].

Les exonérations ou modulations de la taxe foncière sont définies en fonction des caractéristiques du local ou des ménages propriétaires : logements sociaux, logements à haut niveau de performance énergétique, immeubles situés dans un pôle de compétitivité ou dans un quartier de la politique de la ville, immeubles appartenant à une jeune entreprise innovante (JEI).

En outre, la situation du contribuable peut également donner droit à une exonération ou un dégrèvement sous conditions de ressources : exonérations des personnes âgées de plus de 75 ans, handicapées ou titulaires de l'allocation de solidarité aux personnes âgées (ASPA) ou de l'allocation supplémentaire d'invalidité (ASI), un dégrèvement de 100 euros sur la résidence principale des personnes âgées de 65 à 74 ans. Selon l'administration fiscale, ces mécanismes s'élèvent à 72 millions d'euros en 2017.

Définitions

Un bien immobilier est une propriété bâtie, ici détenue par des particuliers, à usage d’habitation comme les logements, intégrant également les dépendances (garages et parkings) qui y sont associées. Les terrains et les propriétés non bâties sont exclues.

Le taux apparent d’imposition d’un logement est défini en rapportant le montant net acquitté au titre de la taxe foncière sur ce logement à la valeur de marché de ce logement. Le taux apparent d'imposition du patrimoine immobilier d'un ménage propriétaire est défini en rapportant la taxe foncière nette acquittée par ce ménage pour l'ensemble de ses logements sur la valeur du patrimoine constitué par ces logements.

Si on ordonne une distribution de niveaux de vie, les (per-) centiles sont les valeurs qui partagent cette distribution en cent parties égales. Ainsi, le premier centile est le niveau de vie au-dessous duquel se situent les 1 % des personnes les plus modestes. Les individus ainsi classés appartiennent à des centièmes de niveau de vie : les 1 % les plus aisés constituent le dernier centième. Dans cette publication, les individus sont également classés selon le patrimoine immobilier brut des ménages, estimé à la valeur de marché au 1er janvier 2017, par une modélisation s’appuyant sur les transactions immobilières observées sur le marché du logement.

La valeur locative cadastrale d'un bien immobilier permet le calcul de sa base imposable à la taxe foncière, à laquelle s’applique un abattement de 50 %. Déterminée par l'administration fiscale, elle correspond à un loyer annuel théorique si le bien était loué, calculé à l'aide d'un tarif communal établi selon la nature de la propriété et par catégorie de biens.

Le niveau de vie est égal au revenu disponible du ménage divisé par le nombre d'unités de consommation (UC). Le niveau de vie est donc le même pour tous les individus d'un même ménage. Le niveau de vie correspond à ce qu’Eurostat nomme « revenu disponible équivalent ». Les unités de consommation sont généralement calculées selon l'échelle d'équivalence dite de l'OCDE modifiée qui attribue 1 UC au premier adulte du ménage, 0,5 UC aux autres personnes de 14 ans ou plus et 0,3 UC aux enfants de moins de 14 ans.

Une société civile immobilière (SCI) est une structure juridique constituée au minimum de deux personnes, chacune ayant le statut d’associé, afin de gérer un ou plusieurs biens immobiliers. La société civile immobilière est le propriétaire légal des biens immobiliers et chaque associé reçoit des parts sociales proportionnelles à son apport.

André M., Meslin O., « Le bonheur est dans le prix : Estimation du patrimoine immobilier brut des ménages sur données administratives », Documents de travail, Insee, à paraître en 2024.

Soulignac C., « Ouvrir dans un nouvel ongletLes impôts locaux des particuliers en 2022 », DGFiP statistiques n° 16, mai 2023.

André M., Meslin O., « Patrimoine immobilier des ménages - Enseignements d’une exploitation de sources administratives exhaustives », Courrier des statistiques n° 7, janvier 2022.

André M., Meslin O., « Et pour quelques appartements de plus : Étude de la propriété immobilière des ménages et du profil redistributif de la taxe foncière », Documents de travail n° 2021-04, Insee, novembre 2021.

André M., Arnold C., Meslin O., « 24 % des ménages détiennent 68 % des logements possédés par des particuliers », in France, Portrait Social, coll. « Insee références », édition 2021.

Lamarche P., Lollivier S., « Fidéli, l’intégration des sources fiscales dans les données sociales administratives exhaustives », Courrier des statistiques n° 6, juillet 2021.

Carbonnier C., « L’impact distributif de la fiscalité locale sur les ménages en France », Economie et Statistique / Economics and Statistics n° 507-508, Insee, juillet 2019.

Conseil des prélèvements obligatoires, « Ouvrir dans un nouvel ongletLa fiscalité locale » , rapport, mai 2010.