La filière aéronautique et spatiale dans le Grand Sud-Ouest en 2018 Enquête sur la filière aéronautique et spatiale dans le Grand Sud-Ouest

Une enquête régionale spécifique réalisée chaque année par l'Insee en partenariat avec le pôle de compétitivité Aerospace Valley fournit des repères chiffrés sur la filière aéronautique et spatiale dans le Grand Sud-Ouest, qui regroupe les deux régions Occitanie et Nouvelle-Aquitaine. Au-delà des informations statistiques relatives à l’année 2018, l'enquête réalisée en avril 2019 permet de recueillir l'opinion des chefs d'entreprise et de fournir des tendances sur la fin de l'année en cours, avant que les informations statistiques structurelles classiques ne soient disponibles, par exemple en matière d’investissements et d’emplois. Elle a pour objectif de délimiter précisément le périmètre de la filière dans le Grand Sud-Ouest, d’en mesurer le poids économique et d’en décrire le fonctionnement.

La chaîne d’approvisionnement aérospatiale du Grand Sud-Ouest : atouts et défis

Guilhem Cambon, Karim Mouhali (Insee)

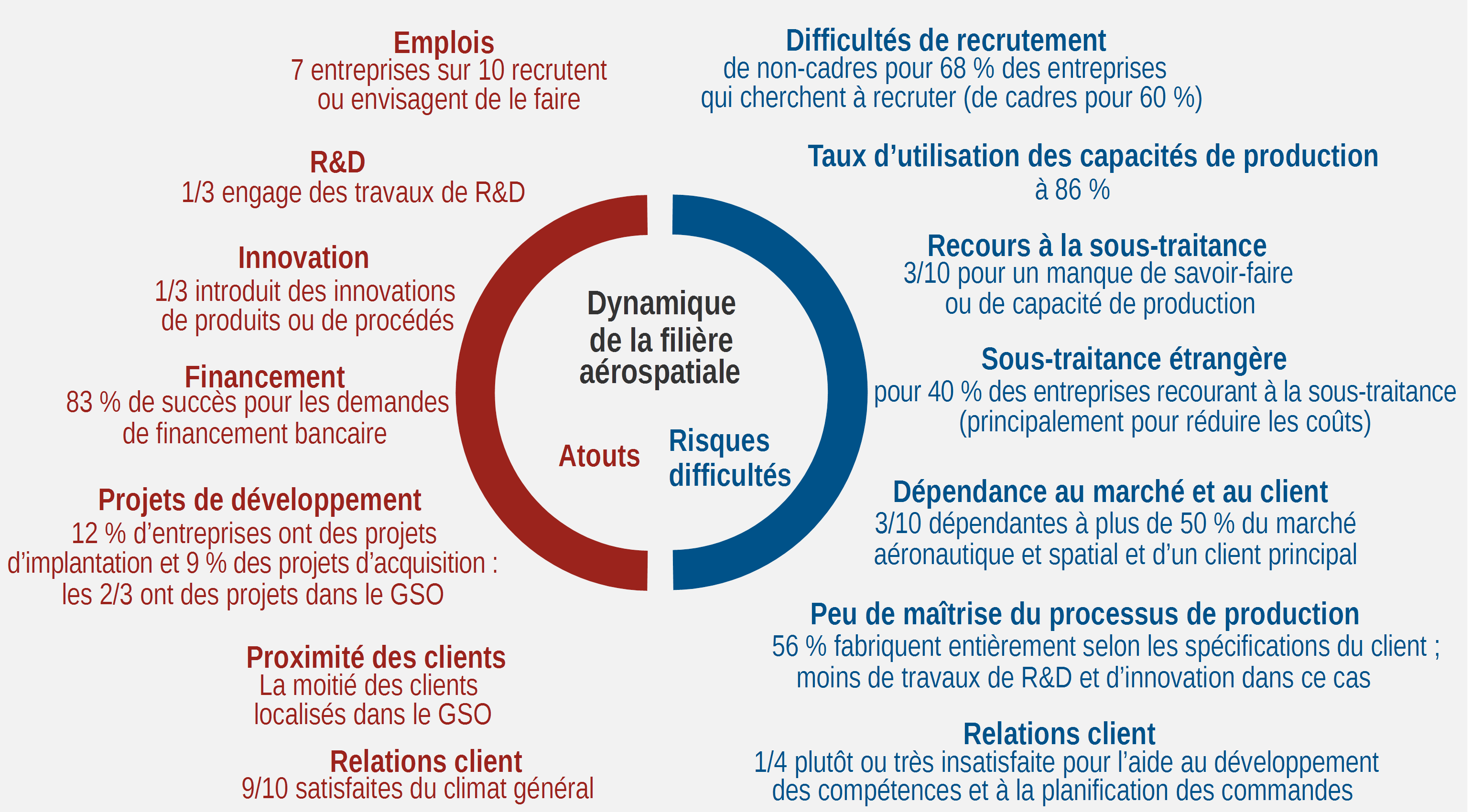

Le développement des entreprises de la chaîne d’approvisionnement de la filière aérospatiale tire parti des liens étroits existants entre des acteurs complémentaires au sein du système productif du Grand Sud-Ouest. Cet écosystème dynamise le secteur, et favorise l’innovation et la R&D, dans laquelle un tiers des entreprises sont engagées. En contrepoint de la proximité des acteurs économiques, l’activité de certaines entreprises dépend souvent d’un seul donneur d’ordres. Beaucoup produisent entièrement selon les spécifications du client, sans autonomie sur les processus de production. Face au dynamisme de la filière et aux contraintes de coûts, les capacités de production sont utilisées au maximum. Le recours à la sous-traitance et les externalisations (parfois à l’étranger) permettent selon le cas d’absorber des pics de charge ou de trouver les savoirs-faire manquants. Les difficultés de recrutement restent prégnantes, avec un vivier de compétences encore trop peu fourni.

- Les clients localisés en France captent la plus grande partie de l’activité

- Les projets de développement favorisent l’ancrage régional

- R&D et activité aérospatiale vont de pair

- L’innovation stimule le dynamisme de l’activité aéronautique et spatiale

- Un développement qui s’appuie sur des besoins de financement globalement satisfaits

- La relation avec le principal client globalement satisfaisante

- Une forte dépendance économique au marché aéronautique…

- … et au principal client

- Une spécialisation fréquente dans la fabrication de composants, sans maîtrise du processus de production

- Moins d’engagement dans la R&D et l’innovation

- Recours à la sous-traitance pour 3 entreprises sur 10, faute de savoir-faire ou de marge sur les moyens de production

- Une sous-traitance à l’étranger pour réduire les coûts

- Difficultés de recrutement, conséquence de la dynamique de la filière

Dans le Grand Sud-Ouest, composé des régions Nouvelle-Aquitaine et Occitanie, la filière aéronautique et spatiale s'appuie sur un réseau d'entreprises bien structuré. Son marché porteur bénéficie aux différents maillons de la chaîne d’approvisionnement. Avec 3 800 emplois supplémentaires en 2018, l’emploi dans la chaîne d’approvisionnement du Grand Sud-Ouest progresse plus que celui de l’ensemble des secteurs marchands (+ 3,3 % contre + 1,4 %). De nombreux atouts contribuent au dynamisme et au développement de cette filière historiquement bien implantée. Néanmoins, elle est aussi confrontée à des risques et à certaines limites inhérentes à son fonctionnement.

Les clients localisés en France captent la plus grande partie de l’activité

La filière aéronautique et spatiale est largement ouverte à l’international compte tenu de la structure de son marché. Cependant, en ce qui concerne la chaîne d’approvisionnement du Grand Sud-Ouest, 78 % de l’activité spatiale et 70 % de l’activité aéronautique sont destinées à des clients localisés en France. La Nouvelle-Aquitaine et l’Occitanie captent même à elles seules 48 % de l’activité aéronautique (figure 1). Le système productif aérospatial fonctionne en s'appuyant sur un réseau d'acteurs complémentaires : centre de recherche et université, acteurs publics ou entreprises privées de différents secteurs. La proximité géographique de ces acteurs facilite l’entente sur les méthodes et l’élaboration des normes qualité. Elle permet aussi des synergies au sein d’un « écosystème » performant.

tableauFigure 1 – Près de la moitié des clients localisés dans le Grand Sud-OuestRépartition de l’activité aéronautique en 2018 selon la localisation des clients et la catégorie d’entreprise

| Grand Sud-Ouest | Reste de la France | Autres pays d’Europe | Amérique | Afrique, Moyen-Orient | Asie, Pacifique | |

|---|---|---|---|---|---|---|

| Grandes entreprises | 45,6 | 19,2 | 14,9 | 14,8 | 1,2 | 4,3 |

| ETI | 47,5 | 23,3 | 13,4 | 8,7 | 3,1 | 4,0 |

| Microentreprises et PME | 55,9 | 24,1 | 10,6 | 3,8 | 2,1 | 3,5 |

| Ensemble | 47,8 | 21,7 | 13,7 | 10,6 | 2,2 | 4,0 |

- Champ : chaîne d’approvisionnement de la construction aéronautique et spatiale dans le Grand Sud-Ouest

- Source : Insee, enquête filière aéronautique et spatiale 2019 dans le Grand Sud-Ouest

graphiqueFigure 1 – Près de la moitié des clients localisés dans le Grand Sud-OuestRépartition de l’activité aéronautique en 2018 selon la localisation des clients et la catégorie d’entreprise

- Champ : chaîne d’approvisionnement de la construction aéronautique et spatiale dans le Grand Sud-Ouest

- Source : Insee, enquête filière aéronautique et spatiale 2019 dans le Grand Sud-Ouest

Les entreprises de la chaîne d’approvisionnement sont également présentes sur le marché international. Ce dernier est un débouché plus important pour les grandes entreprises (GE) en particulier dans l’industrie, et dans une moindre mesure pour les entreprises de taille intermédiaire (ETI). Dans l’industrie, 35 % du chiffre d’affaires aéronautique est exporté, dont 20 % hors de l’Union européenne. Les activités de services sont, en revanche, moins orientées à l’export.

Les projets de développement favorisent l’ancrage régional

Pour répondre aux commandes, les entreprises investissent dans de nouveaux outils de production ou mènent des opérations de croissance externe. Ainsi, en lien avec l’activité aéronautique et spatiale, 12 % des entreprises ont des projets d’implantation et 9 % des projets d’acquisition ; les deux tiers ont des projets dans le Grand Sud-Ouest. Parmi les entreprises ayant des projets de développement, 27 % souhaitent s’implanter à l’étranger (dont 14 % sur le continent américain), essentiellement pour pénétrer un marché (80 % des entreprises) et réduire le coût de la main-d’œuvre (55 %). Le plus souvent, ce sont de grandes entreprises ou des ETI.

R&D et activité aérospatiale vont de pair

Les opérateurs de satellites, les compagnies aériennes et leurs clients attendent de la filière aérospatiale des produits plus connectés, plus respectueux de l’environnement, tout en offrant des perspectives de rentabilité et d’adaptabilité plus élevées. Pour répondre à ces enjeux, une entreprise sur trois de la chaîne d’approvisionnement investit dans la recherche et développement (R&D) : 52 % des GE, 44 % des ETI et 28 % des PME (petites et moyennes entreprises). Presque toutes ces entreprises internalisent ces fonctions. Un tiers d’entre elles travaillent également en partenariat avec une autre entreprise, un tiers en partenariat avec un organisme de recherche public, et un quart pour le compte d’une autre entreprise. L’importance des moyens consacrés font d’elles des contributrices majeures à la R&D du Grand Sud-Ouest. Ces activités sont plus fréquentes dans les entreprises du tertiaire (45 % contre 27 % dans l’industrie). Toutefois, 67 % des GE de l’industrie sont actives dans ce domaine. Selon les anticipations des chefs d’entreprise, ces dépenses continueraient de croître en 2019 dans la chaîne d’approvisionnement, mais sur un rythme ralenti quel que soit le secteur d’activité.

L’innovation stimule le dynamisme de l’activité aéronautique et spatiale

Sur un marché concurrentiel, la créativité procure aux entreprises concernées des avantages par rapport à d’autres entreprises. L’utilisation de nouveaux matériaux et procédés de fabrication, l’offre de services inédits sont recherchées pour rester compétitif et satisfaire les clients ou anticiper leurs attentes. Pour innover, il faut se préoccuper de la connectivité, de la sécurité, et de la consommation d’énergie (poids, autonomie, etc.). Une entreprise sur trois de la chaîne d’approvisionnement introduit des innovations depuis 2017, une sur deux pour les GE, et davantage encore dans l’industrie. Fréquemment, elles mettent en œuvre des innovations de procédés et introduisent sur le marché des produits significativement améliorés. En 2018, les entreprises innovantes sont plus dynamiques, portées sur des projets d’implantation ou d’acquisition. Leurs effectifs et leurs chiffres d’affaires progressent plus que les autres.

Un développement qui s’appuie sur des besoins de financement globalement satisfaits

La mise en œuvre et la réussite des projets de développement, des travaux de R&D et des innovations reposent sur les moyens de financement des entreprises. En 2018, au sein de la chaîne d’approvisionnement, 43 % des entreprises expriment un besoin de financement : 85 % d’entre elles pour un investissement matériel et 25 % pour un besoin de trésorerie. La recherche de financement bancaire se solde par un succès total dans quatre cinquièmes des cas, tandis que les échecs sont rares, notamment dans l’industrie. Par ailleurs, ces derniers diminuent lorsque la taille de l'entreprise augmente, les banques demandant souvent plus de garanties aux petites unités. Elles peuvent néanmoins soutenir les innovations prometteuses. Pour répondre à ses besoins de financement, une entreprise sur cinq sollicite une aide publique, surtout pour l’investissement matériel et un peu moins pour l’immatériel. Ces recours aux aides sont plus fréquents de la part des petites entreprises et dans l’industrie. 58 % des demandes aboutissent à un financement total, un tiers obtient un financement partiel (souvent moins de 3/4 de la somme demandée) quelle que soit la catégorie d’entreprise.

La relation avec le principal client globalement satisfaisante

La relation client-fournisseur conditionne également le bon fonctionnement et l’efficacité de la chaîne d’approvisionnement compte tenu des contraintes de production (cadences, délais, qualité…). Si elle reste perfectible sous certains aspects, l’appréciation favorable de la relation client par les entreprises constitue un point fort (figure 2).

tableauFigure 2 – Une relation au client principal jugée satisfaisanteRépartition de la satisfaction des entreprises dans les relations avec le client principal

| Très satisfait | Plutôt satisfait | Plutôt insatisfait | Très insatisfait | ||

|---|---|---|---|---|---|

| Climat général | Équilibre de la relation | 56,1 | 36,9 | 6,1 | 0,9 |

| Respect des engagements contractuels | 54,6 | 38,5 | 6,0 | 0,8 | |

| Exigence du client | Exigence qualité | 65,2 | 27,7 | 4,7 | 2,4 |

| Exigence prix | 45,2 | 34,6 | 14,3 | 6,0 | |

| Exigence délai de paiement | 48,2 | 35,9 | 12,4 | 3,5 | |

| Soutien du client | Prise en compte des difficultés des entreprises | 32,3 | 49,2 | 13,6 | 5,0 |

| Aide au développement des compétences | 25,6 | 46,5 | 20,4 | 7,5 | |

| Planification des commandes | 26,6 | 48,5 | 18,0 | 6,9 | |

| Qualité des spécifications fournies | 33,3 | 53,3 | 10,9 | 2,5 | |

- Champ : chaîne d’approvisionnement de la construction aéronautique et spatiale dans le Grand Sud-Ouest

- Source : Insee, enquête filière aéronautique et spatiale 2019 dans le Grand Sud-Ouest

graphiqueFigure 2 – Une relation au client principal jugée satisfaisanteRépartition de la satisfaction des entreprises dans les relations avec le client principal

- Champ : chaîne d’approvisionnement de la construction aéronautique et spatiale dans le Grand Sud-Ouest

- Source : Insee, enquête filière aéronautique et spatiale 2019 dans le Grand Sud-Ouest

En matière d’exigence du client, la satisfaction est moindre, en particulier sur la question des prix et des délais de paiement. Les ETI et les GE semblent plus souvent insatisfaites en matière d’exigence de prix, notamment dans le secteur tertiaire ; pour les PME du tertiaire, les exigences de leur principal client en matière de délais de paiement sont sources de tensions. L’aspect le moins favorable dans la relation concerne le soutien du client : 28 % des entreprises attendent davantage de leur client principal pour l’aide au développement des compétences, notamment les PME (30 %), et en particulier dans l’industrie (31 %). Côté planification des commandes, un quart des entreprises expriment une insatisfaction, un peu plus dans le tertiaire que dans l’industrie et plus fréquemment dans les petites entreprises. En revanche, la qualité des spécifications fournies contente la plupart des entreprises.

Une forte dépendance économique au marché aéronautique…

Le lien étroit entre grands donneurs d’ordres et entreprises de la chaîne d’approvisionnement constitue une force avec des opportunités et des synergies en matière d’innovation et de R&D, mais il se traduit aussi par une relation de dépendance économique très forte. Les activités aéronautiques et spatiales représentent 70 % du chiffre d’affaires des entreprises de la chaîne d’approvisionnement. Cette dépendance est forte dans l’industrie (81 %) par comparaison au tertiaire (48 %). Ainsi, la santé économique des principaux donneurs d’ordres et leur positionnement sur les marchés internationaux déterminent les conditions de développement des différents maillons de la chaîne d’approvisionnement. Les risques ne sont pas négligeables en particulier dans un contexte de concurrence entre motoristes (Safran, Rolls Royce, Pratt & Whitney, GE) et de défis continus à relever en matière de révolution numérique et d’augmentation des cadences.

… et au principal client

La dépendance au marché aéronautique et spatial s’accompagne aussi de celle à un client principal : ainsi, en moyenne, le chiffre d’affaires réalisé avec le client principal représente 35 % du chiffre d’affaires total. Près de 3 entreprises sur 10 (regroupant 38 000 emplois) sont dépendantes à plus de 50 % du marché aéronautique et en même temps d’un client principal. Cela tient à la structure de la filière liée à quelques grands constructeurs, maîtres d’œuvre et motoristes. Les entreprises quasi « mono-client » compensent plus difficilement les baisses de charge à l’inverse des entreprises se positionnant sur différents marchés complémentaires, comme les domaines civil et militaire. La dualité « civil-militaire » repose sur des technologies et des processus largement communs et permet de valoriser le savoir-faire des personnels sur différents marchés. Globalement, les programmes militaires représentent 13 % de l’activité aéronautique et spatiale des entreprises. Des entreprises fortement dépendantes de ces programmes seraient tributaires des budgets consacrés à la défense, mais elles sont peu nombreuses : seulement 2 % des entreprises sont dépendantes de ces programmes à plus de 50 % du chiffre d’affaires.

Une spécialisation fréquente dans la fabrication de composants, sans maîtrise du processus de production

Les entreprises plus fortement dépendantes à la filière sont généralement spécialisées dans la fabrication de composants directement intégrés au produit final. Dans l’aéronautique, cette fonction concerne 44 % des entreprises. Dans 82 % des cas, elle s’inscrit dans le cadre d’une relation de sous-traitance pour la filière aéronautique. Près d’un tiers des entreprises de l’aéronautique déclare également intégrer une fonction « ingénierie, conception, R&D », mais seules 16 % la déclarent comme fonction principale. Dans le spatial, cette fonction est mieux représentée. Elle concerne 45 % des entreprises et une sur trois la déclare comme fonction principale. Parmi les entreprises fabriquant des composants ou outils, la moitié le font entièrement selon les plans et spécifications du client, et une sur cinq n’a qu’une autonomie partielle sur le processus de production. Cette faible maîtrise du processus est plus répandue parmi les entreprises de petite taille : 62 % des PME, 44 % des ETI et 26 % des GE.

Moins d’engagement dans la R&D et l’innovation

Les entreprises dont le processus dépend entièrement des plans et spécifications des clients (indépendamment de leur taille) engagent moins de travaux de R&D : 19 % d’entre elles déclarent en réaliser, contre 44 % pour celles ayant une maîtrise partielle et 57 % pour celles ayant la maîtrise totale du processus (figure 3). De même, quand les entreprises maîtrisent totalement le processus de fabrication, elles sont plus nombreuses à introduire des innovations de « produit » ou de « procédé » et à avoir des projets d’implantation.

tableauFigure 3 – Moins de R&D et d’innovation en l’absence de maîtrise du processus de productionProportion d’entreprises par niveau de maîtrise du processus de production, selon les axes de développement

| Maîtrise totale des processus | Maîtrise partielle | Réalisation selon les plans et spécifications du client | |

|---|---|---|---|

| Travaux de R&D | 57 | 45 | 20 |

| Innovation « produit » | 46 | 25 | 14 |

| Innovation « procédé » | 38 | 34 | 19 |

| Projets d’implantation | 15 | 9 | 9 |

- Champ : entreprises de la chaîne d’approvisionnement fabriquant des composants ou outils

- Source : Insee, enquête filière aéronautique et spatiale 2019 dans le Grand Sud-Ouest

graphiqueFigure 3 – Moins de R&D et d’innovation en l’absence de maîtrise du processus de productionProportion d’entreprises par niveau de maîtrise du processus de production, selon les axes de développement

- Champ : entreprises de la chaîne d’approvisionnement fabriquant des composants ou outils

- Source : Insee, enquête filière aéronautique et spatiale 2019 dans le Grand Sud-Ouest

Recours à la sous-traitance pour 3 entreprises sur 10, faute de savoir-faire ou de marge sur les moyens de production

Les capacités de production des entreprises de la chaîne d’approvisionnement sont souvent proches de la saturation. Avec un taux moyen de 86 % d’utilisation des capacités de production (89 % pour les ETI), elles sont sous tension pour assurer la montée des cadences. Une entreprise sur 4 déclare utiliser pleinement ses capacités de production. Pour ces entreprises, l’emploi est peu dynamique et l’engagement dans des travaux de R&D plus rare. La saturation de l’outil productif est un facteur important expliquant pour partie le recours à la sous-traitance. Parmi les 28 % des entreprises qui sous-traitent une partie de leur activité (soit 12 % de l’activité aéronautique et spatiale totale), 59 % le font par manque de moyens de production. Ce n’est cependant pas le principal motif, puisque 7 entreprises qui sous-traitent sur 10 déclarent aussi y recourir faute de savoir-faire.

Une sous-traitance à l’étranger pour réduire les coûts

Quand les entreprises sous-traitent, 39 % le font à l’étranger, les ETI et les grandes entreprises davantage que les petites. La réduction du coût de la main-d’œuvre apparaît comme la motivation principale du recours à ce type d’externalisation. Les entreprises qui y recourent expriment souvent une moindre satisfaction sur les exigences du client (en particulier sur les prix). Pour 43 %, la sous-traitance étrangère se fait dans le cadre d’un accompagnement du donneur d’ordres ou par obligation contractuelle. Le plus gros de l’activité sous-traitée est localisée sur le continent américain et en Europe. Pour près de la moitié des entreprises qui la pratique, l’externalisation à l’étranger est aussi une façon de bénéficier d’un savoir faire dont elles ne disposent pas localement.

Difficultés de recrutement, conséquence de la dynamique de la filière

Pour répondre à la dynamique, 7 entreprises sur 10 ont recruté ou envisagé de le faire en 2019. Parmi elles, 9 sur 10 proposent un CDI (figure 4). Citées par de nombreuses entreprises, les difficultés de recrutement tiennent tant au manque de candidatures qu'à la difficulté à trouver des profils formés, particulièrement dans l'industrie. Ainsi, quels que soient la taille de l’entreprise et le secteur d’activité, dans le Grand Sud-Ouest, 68 % des entreprises ont du mal à trouver des techniciens ou ouvriers et 60 % des cadres. En outre, la concurrence avec d’autres entreprises dans le cadre du recrutement est vive : quelle que soit la catégorie d’entreprise, 60 % des entreprises sont touchées, notamment dans le secteur tertiaire.

graphiqueFigure 4 – De nombreux atouts mais aussi des difficultés et risques pour les entreprises de la chaîne d’approvisionnementÉcosystème local en réseaux

- Source : Insee, enquête filière aéronautique et spatiale 2019 dans le Grand Sud-Ouest

Pour comprendre

L’enquête sur la filière aéronautique et spatiale est réalisée annuellement par l’Insee auprès des entreprises de la chaîne d’approvisionnement implantées dans le Grand Sud-Ouest, constitué par les deux régions Nouvelle-Aquitaine et Occitanie, dans le cadre d’un partenariat avec le pôle de compétitivité Aerospace Valley. Quelque 3 000 entreprises ont été enquêtées en 2019. Le dispositif est complété par des données sur l’emploi des grands donneurs d’ordres issues de sources administratives.

Les unités comptabilisées sont les entreprises régionales. Il s’agit des unités légales lorsque tous les établissements de l’entreprise sont localisés dans le Grand Sud-Ouest, et des seuls établissements régionaux lorsque l’unité légale dispose d’implantations en dehors du Grand Sud-Ouest.

L’enquête est centrée sur les entreprises les plus liées à la filière. Elle ne tient pas compte des entreprises régionales de moins de 20 salariés ayant une activité principale peu liée à l’aérospatial, nombreuses mais avec un faible poids économique. Selon l’enquête 2017, ces entreprises étaient au nombre de 700 en 2016, employant 3 900 salariés, soit moins de 4 % des effectifs de la chaîne d’approvisionnement.

Définitions

La chaîne d’approvisionnement (ou supply chain) désigne les fournisseurs, sous-traitants et prestataires de services de l’aéronautique et du spatial. Elle inclut également les petits constructeurs de la filière et les motoristes.

Les donneurs d’ordres sont les principales entreprises têtes de filière. Ils regroupent dans le Grand Sud-Ouest 18 établissements des entreprises Airbus, ATR, Dassault, Thales Alenia Space, ArianeGroup et du CNES.

La filière aéronautique et spatiale regroupe les entreprises dont l’activité concourt in fine à la construction d’aéronefs, d’astronefs ou de leurs moteurs, quel que soit leur usage (civil ou militaire). Les aéronefs (avions, hélicoptères, planeurs, ULM, dirigeables, drones) et leurs moteurs sont les produits finaux de la filière aéronautique. Les astronefs (lanceurs et véhicules spatiaux, satellites, sondes, missiles balistiques intercontinentaux) et leurs moteurs sont les produits finaux de la filière spatiale. La filière recouvre les activités d’études, de conception, de fabrication, de commercialisation ou de certification de pièces, de sous-ensembles, d’équipements, de systèmes embarqués, d’outils et logiciels spécifiques à la construction aéronautique et spatiale. Elle comprend également les activités de maintenance « lourde » des aéronefs qui impliquent leur mise hors service sur longue période.

Pour en savoir plus

Hild F., Régnier V., Voisin P.,« Une dynamique toujours favorable dans la filière aéronautique et spatiale du Grand Sud-Ouest », Insee Analyses Occitanie n° 90, janvier 2020.

Présentation de l'enquête aéronautique et spatiale dans le Grand Sud-Ouest sur insee.fr

« La filière aéronautique et spatiale dans le Grand Sud-Ouest en 2018 », Enquête sur la filière aéronautique et spatiale dans le Grand Sud-Ouest, Chiffres détaillés, janvier 2020.

Pour comprendre

Le champ de l'enquête est celui des entreprises implantées dans le Grand Sud-Ouest dont l'activité concourt in fine à la construction d’aéronefs, d'astronefs ou de leurs moteurs, quel que soit leur usage (civil ou militaire). Quelque 3 000 entreprises ont été enquêtées en 2019. Le dispositif est complété par des données sur l’emploi des grands donneurs d’ordres issues de sources administratives.