Le patrimoine économique national en 2012 Une quasi-stabilité

Le patrimoine économique national en 2012 Une quasi-stabilité

Fin 2012, le patrimoine économique national s’élève à 13 588 milliards d’euros, soit près de huit fois le produit intérieur net de l’année. Après une hausse modérée en 2011 (+ 4,6 % contre + 7,7 % en moyenne entre 2000 et 2010), le patrimoine est quasi stable en 2012 (+ 0,4 %). Ce ralentissement est en grande partie imputable aux actifs non financiers, principalement les logements et terrains bâtis. Comme le patrimoine global, celui des ménages continue d’augmenter mais de façon ralentie (+ 1,6 % après + 4,3 % en 2011). Leur patrimoine non financier, constitué en majorité de logements et terrains, stagne. Leur patrimoine financier net augmente toutefois fortement (+ 7,0 % après − 0,4 % en 2011), notamment via la hausse de la valeur des actions qu’ils détiennent. En 2012, la valeur nette des sociétés non financières diminue (− 2,3 % après + 10,5 % en 2011). Elles investissent moins, notamment en produits manufacturés. Ce repli pèse sur leur patrimoine non financier et s’accompagne d’un moindre recours à l’endettement. Mais leur passif financier augmente nettement, du fait de la revalorisation des actions qu’elles ont émises. Enfin, le passif des administrations publiques croît de nouveau.

- Le patrimoine national atteint 13 588 milliards d’euros fin 2012

- Le patrimoine des ménages augmente faiblement

- La valeur nette des sociétés non financières se replie

- La valeur nette des sociétés financières progresse

- Le passif des administrations publiques continue de croître

- À quels agrégats rapporter le patrimoine économique ?

Le patrimoine national atteint 13 588 milliards d’euros fin 2012

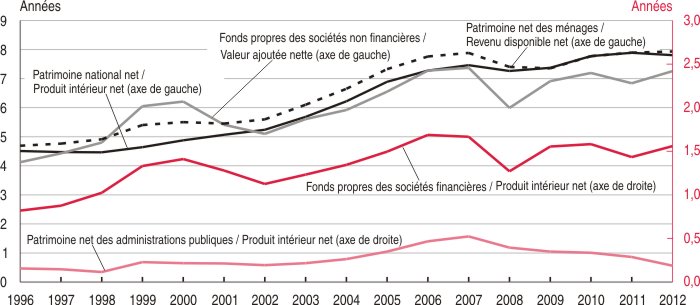

Depuis 2010, le patrimoine économique national représente l’équivalent de huit fois le produit intérieur net (PIN) de l’année (encadré et graphique). Fin 2012, il s’élève ainsi à 13 588 milliards d’euros (tableau 1). Toutefois, alors que le PIN augmente de 1,5 %, le patrimoine est atone (+ 0,4 % après + 4,6 % en 2011 et + 8,4 % en 2010). Ce fort ralentissement concerne la plupart des secteurs institutionnels et la majorité des actifs non financiers. Ainsi, le patrimoine non financier n’augmente que de 0,7 % en 2012 après + 5,3 % en 2011. Cette décélération provient principalement du patrimoine en constructions et terrains, affecté par le retournement des prix immobiliers. Dans le même temps, le passif financier net se creuse vis-à-vis du reste du monde (− 411 milliards d’euros après − 361 milliards en 2011), les créances progressant moins rapidement que les dettes.

graphiqueGraphique – Évolution des stocks patrimoniaux des grands secteurs institutionnels rapportés aux flux macroéconomiques

- Lecture : fin 2012, le patrimoine national net représente l’équivalent de 7,8 années de produit intérieur net.

- Sources : Insee et Banque de France, comptes nationaux base 2005.

tableauTableau 1 – Le patrimoine des secteurs institutionnels fin 2012

| en milliards d’euros | en % | ||||||

|---|---|---|---|---|---|---|---|

| Ensemble de l’économie nationale | Ménages(1) | Sociétés | Administrations publiques | Évolution du patrimoine de l’économie nationale | |||

| non financières | financières | 2010-2011 | 2011-2012 | ||||

| Actifs non financiers (ANF), dont : | 14 000 | 7 697 | 4 264 | 285 | 1 754 | 5,3 | 0,7 |

| Constructions et terrains, dont : | 11 732 | 7 175 | 2 676 | 243 | 1 638 | 5,1 | 0,2 |

| Logements | 4 335 | 3 611 | 612 | 55 | 57 | 7,5 | 2,7 |

| Autres bâtiments et génie civil | 2 208 | 154 | 975 | 74 | 1 005 | 4,3 | 3,5 |

| Terrains bâtis | 5 188 | 3 410 | 1 088 | 113 | 576 | 3,6 | − 3,1 |

| Machines et équipements | 580 | 48 | 493 | 13 | 26 | 3,3 | 2,1 |

| Stocks | 424 | 31 | 376 | - | 17 | 7,4 | 1,0 |

| Autres actifs produits | 261 | 147 | 96 | 9 | 9 | 4,9 | 2,0 |

| Autres actifs non produits | 1 002 | 296 | 623 | 19 | 64 | 8,0 | 6,7 |

| Actifs financiers (AF) hors produits dérivés, dont : | 22 081 | 4 242 | 5 093 | 11 765 | 981 | 2,0 | 4,3 |

| Numéraire et dépôts | 4 883 | 1 274 | 448 | 3 030 | 131 | 17,8 | − 0,5 |

| Titres hors actions hors produits dérivés | 3 313 | 66 | 72 | 3 105 | 69 | 1,8 | 5,4 |

| Crédits | 3 625 | 32 | 726 | 2 774 | 92 | 4,5 | 1,0 |

| Actions et titres d’OPCVM | 6 418 | 1 011 | 2 771 | 2 218 | 418 | − 10,4 | 12,0 |

| Provisions techniques d’assurance, dont : | 1 720 | 1 573 | 52 | 95 | 1 | 2,1 | 3,3 |

| Assurance-vie et fonds de pension | 1 476 | 1 476 | - | - | - | 1,6 | 3,1 |

| Ensemble des actifs (A) = (ANF) + (AF) | 36 081 | 11 939 | 9 357 | 12 050 | 2 735 | 3,3 | 2,9 |

| Passifs financiers (PF) hors produits dérivés, dont : | 22 484 | 1 395 | 7 457 | 11 219 | 2 412 | 2,5 | 4,4 |

| Numéraire et dépôts | 5 252 | - | 0 | 5 137 | 114 | 11,8 | 0,2 |

| Titres hors actions hors produits dérivés | 3 863 | - | 506 | 1 588 | 1 769 | 8,3 | 6,8 |

| Crédits | 3 464 | 1 152 | 1 629 | 412 | 271 | 3,9 | 1,2 |

| Actions et titres d’OPCVM (Passif en actions) | 6 168 | 8 | 4 266 | 1 894 | - | − 8,8 | 10,8 |

| Provisions techniques d’assurance, dont : | 1 737 | - | - | 1 737 | - | 1,9 | 3,2 |

| Assurance-vie et fonds de pension | 1 477 | - | - | 1 477 | - | 1,5 | 3,1 |

| Solde des produits dérivés (S) | − 8 | - | 0 | − 11 | 3 | ns | ns |

| Patrimoine financier net = (AF) − (PF) + (S) | − 411 | 2 847 | − 2 364 | 535 | − 1 428 | (2) | (2) |

| Patrimoine (ou valeur nette) = (A) − (PF) + (S) | 13 588 | 10 544 | 1 899 | 819 | 326 | 4,6 | 0,4 |

| Fonds propres = (Patrimoine net) + (Passif en actions) | 6 165 | 2 714 | |||||

- 1. Y compris entrepreneurs individuels (EI) et institutions sans but lucratif au service des ménages (ISBLSM).

- 2. Le patrimoine financier net de l’économie nationale s’élève à − 261 milliards d’euros en 2010, − 361 milliards d’euros en 2011 et − 411 milliards d’euros en 2012.

- « ns » correspond à « non significatif ».

- « - » correspond à un actif non détenu.

- Sources : Insee et Banque de France, comptes nationaux base 2005.

Le patrimoine des ménages augmente faiblement

En 2012, le patrimoine des ménages continue de ralentir (+ 1,6 % après + 4,3 % en 2011, tableau 2). Il atteint 10 544 milliards d’euros, ce qui correspond à huit fois leur revenu disponible net (graphique). Sa décélération reflète la stagnation de leur patrimoine non financier, tandis que leur patrimoine financier rebondit.

Le patrimoine des ménages est constitué à 73 % d’actifs non financiers, immobiliers pour l’essentiel (68 %). Or, en 2012, le patrimoine en logements et terrains bâtis ralentit. Les mises en chantier de logements neufs et l’indice du coût de la construction décélèrent nettement après leur rebond de 2011. Dans l’ancien, le nombre de transactions et les prix des logements chutent en 2012. Au total, le patrimoine non financier stagne (− 0,3 % après + 6,0 % en 2011). La baisse de l’activité immobilière se traduit par ailleurs par une moindre progression des crédits bancaires figurant au passif des ménages (+ 2,1 % après + 5,1 % en 2011).

Le rebond des actifs financiers des ménages (+ 5,3 % en 2012 après + 0,9 % en 2011) résulte essentiellement de la revalorisation de leurs avoirs en titres. L’encours des actions et titres d’OPCVM (organismes de placement collectif en valeurs mobilières) des ménages augmente de 10,9 % après − 6,9 % en 2011, et celui des titres de créance de + 10,4 % après − 3,6 % en 2011. En 2012, les titres bénéficient en effet de la hausse du cours des actions et de celle des obligations, la seconde résultant en particulier du repli des taux des emprunts d’État lié à l’apaisement de la crise de la dette souveraine. Les effets de valorisation jouent aussi, mais dans une moindre mesure, sur l’encours des contrats d’assurance-vie (+ 3,1 % après + 1,6 % en 2011). Enfin, la croissance des dépôts bancaires des ménages reste soutenue (+ 4,7 % après + 6,1 %), notamment en raison du relèvement des plafonds du livret A et du livret de développement durable intervenu en cours d’année. Au total, le patrimoine financier net des ménages se redresse (+ 7,0 % en 2012 après − 0,4 % en 2011).

tableauTableau 2 – Évolution du patrimoine des secteurs institutionnels

| Ménages(1) | Sociétés non financières | Sociétés financières | Administrations publiques | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 00-10 moy. / an | 10-11 | 11-12 | 00-10 moy. / an | 10-11 | 11-12 | 00-10 moy. / an | 10-11 | 11-12 | 00-10 moy. / an | 10-11 | 11-12 | |

| Actifs non financiers (ANF), dont : | 9,1 | 6,0 | − 0,3 | 7,3 | 4,5 | 2,6 | 9,7 | 5,5 | 1,6 | 7,5 | 4,0 | 0,8 |

| Constructions et terrains, dont : | 9,6 | 5,4 | − 0,2 | 8,6 | 4,8 | 0,7 | 10,2 | 5,1 | 0,6 | 7,9 | 4,1 | 1,0 |

| Logements | 5,9 | 7,6 | 2,8 | 5,0 | 7,0 | 2,3 | 4,3 | 5,7 | 0,9 | 4,1 | 6,0 | 1,3 |

| Autres bâtiments et génie civil | 4,2 | 3,2 | 1,6 | 5,3 | 4,6 | 3,9 | 7,9 | 5,6 | 4,8 | 5,1 | 4,2 | 3,3 |

| Terrains bâtis | 16,0 | 3,4 | − 3,4 | 16,3 | 3,8 | − 2,7 | 17,6 | 4,4 | − 2,2 | 16,2 | 3,7 | − 2,8 |

| Machines et équipements | 0,3 | − 2,7 | 0,2 | 3,9 | 4,0 | 2,3 | 4,2 | 2,9 | 3,4 | 1,8 | 2,9 | 1,8 |

| Stocks | 0,3 | 8,3 | − 3,4 | 2,2 | 7,5 | 1,5 | - | - | - | 0,2 | 3,0 | − 0,3 |

| Autres actifs produits | 6,8 | 10,9 | 2,0 | 4,2 | − 2,3 | 2,8 | 3,5 | 4,0 | 1,5 | 4,6 | − 4,3 | − 4,6 |

| Autres actifs non produits | 3,1 | 20,3 | − 2,5 | 10,3 | 2,5 | 12,6 | 14,4 | 14,9 | 15,1 | 5,3 | 4,3 | − 3,1 |

| Actifs financiers (AF) hors produits dérivés, dont : | 4,5 | 0,9 | 5,3 | 2,8 | − 3,8 | 8,7 | 6,7 | 5,1 | 2,0 | 5,7 | 0,4 | 6,4 |

| Numéraire et dépôts | 3,4 | 6,1 | 4,7 | 9,0 | 13,4 | 13,0 | 6,9 | 23,5 | − 4,1 | 6,2 | 19,4 | − 1,4 |

| Titres hors actions hors produits dérivés | − 2,1 | − 3,6 | 10,4 | − 1,6 | 10,4 | 1,0 | 7,9 | 2,3 | 5,4 | 7,5 | − 19,5 | 7,0 |

| Crédits | 3,9 | 4,3 | 1,9 | 6,5 | 4,7 | − 0,2 | 6,8 | 4,4 | 0,3 | 0,9 | 10,2 | 43,3 |

| Actions et titres d'OPCVM | 1,7 | − 6,9 | 10,9 | 1,3 | − 10,7 | 13,7 | 4,0 | − 12,4 | 11,6 | 6,0 | − 5,8 | 5,6 |

| Provisions techniques d'assurance, dont : | 7,5 | 1,8 | 3,2 | 3,1 | 2,2 | 0,7 | 57,1 | 7,8 | 7,1 | 6,0 | 2,8 | 2,7 |

| Assurance-vie et fonds de pension | 7,9 | 1,6 | 3,1 | - | - | - | - | - | - | - | - | - |

| Ensemble des actifs | 7,2 | 4,2 | 1,6 | 4,6 | − 0,1 | 5,8 | 6,7 | 5,1 | 2,0 | 6,8 | 2,7 | 2,8 |

| Passifs financiers (PF) hors produits dérivés, dont : | 7,8 | 3,4 | 1,9 | 3,2 | − 2,7 | 8,1 | 6,9 | 5,1 | 1,1 | 6,7 | 6,8 | 11,1 |

| Numéraire et dépôts | - | - | - | - | 0,0 | 0,0 | 6,7 | 11,7 | 0,0 | 2,8 | 14,1 | 11,4 |

| Titres hors actions hors produits dérivés | - | - | - | 5,2 | 7,3 | 18,1 | 9,9 | 8,4 | − 0,1 | 7,7 | 8,4 | 10,7 |

| Crédits | 7,7 | 5,1 | 2,1 | 5,4 | 3,3 | − 0,4 | 10,4 | 8,0 | − 3,0 | 4,1 | − 4,4 | 15,3 |

| Actions et titres d'OPCVM | 7,2 | 5,4 | 5,2 | 2,1 | − 7,6 | 11,8 | 3,7 | − 11,3 | 8,7 | - | - | - |

| Provisions techniques d'assurance, dont : | - | - | - | - | - | - | 8,0 | 1,9 | 3,2 | - | - | - |

| Assurance-vie et fonds de pension | - | - | - | - | - | - | 8,0 | 1,5 | 3,1 | - | - | - |

| Solde des produits dérivés (S) | ns | ns | ns | ns | ns | ns | ns | ns | ns | ns | ns | ns |

| Patrimoine financier net² | 3,1 | − 0,4 | 7,0 | 4,0 | − 0,3 | 6,9 | 2,5 | 9,0 | 22,5 | 7,5 | 12,0 | 14,6 |

| Patrimoine (ou valeur nette) | 7,1 | 4,3 | 1,6 | 13,9 | 10,5 | − 2,3 | 4,8 | 7,6 | 14,3 | 7,4 | − 11,8 | − 33,9 |

| Fonds propres des sociétés | 4,3 | − 2,2 | 7,0 | 3,9 | − 6,5 | 10,3 | ||||||

- 1. Y compris entrepreneurs individuels (EI) et institutions sans but lucratif au service des ménages (ISBLSM).

- 2. Le patrimoine financier net des sociétés non financières et des administrations publiques est structurellement négatif. Aussi une évolution « positive » traduit-elle une dégradation du patrimoine financier net, qui devient encore plus négatif. À l’inverse, une évolution « négative » traduit une amélioration.

- « ns » correspond à « non significatif ».

- « - » correspond à un actif non détenu.

- Sources : Insee et Banque de France, comptes nationaux base 2005.

La valeur nette des sociétés non financières se replie

Fin 2012, la valeur nette des sociétés non financières (SNF) s’établit à 1 899 milliards d’euros. Elle se replie de 2,3 % après deux années de forte hausse (+ 10,5 % en 2011 et + 8,3 % en 2010). Cette contraction est en partie imputable au ralentissement de leurs actifs non financiers, tant pour les constructions et terrains que pour les machines, les équipements et les stocks. Dans le secteur manufacturier, la morosité des perspectives de production et la faiblesse des taux d’utilisation des capacités sont peu favorables à l’investissement. Les entreprises s’efforcent de réduire leurs stocks, comme durant le début de la crise. Les actifs incorporels non produits jouent particulièrement à la hausse sur le patrimoine non financier des entreprises, avec l’acquisition des licences de fréquences dites « 4G ».

En revanche, la valeur des actifs financiers des SNF se redresse en 2012 (+ 8,7 % après − 3,8 %). Les SNF renforcent encore leur encours de trésorerie (+ 13,0 % après + 13,4 % en 2011). Surtout, les encours d’actions qu’elles détiennent bénéficient, contrairement à l’année précédente, d’effets de valorisation positifs, notamment sur les titres cotés. Cette revalorisation joue également sur les actions qu’elles ont émises. Au total, l’effet global de la revalorisation des actions sur la situation nette est négatif. Par ailleurs, dans un contexte de faiblesse de l’investissement, la progression de l’endettement des SNF est modeste. Les encours de crédits aux entreprises diminuent légèrement à 1 629 milliards d’euros (soit − 0,4 % en 2012 après + 3,3 % en 2011). Le ralentissement touche plus particulièrement les crédits bancaires obtenus des institutions financières résidentes et non résidentes. Le repli du crédit est plus que compensé par de fortes émissions de titres de créance dont l’encours croît de 18,1 % (506 milliards d’euros). Ce développement des financements de marché, principalement utilisés par les grandes entreprises, est à relier à la baisse quasi générale des coûts d’emprunt sur les marchés obligataires. Au total, les fonds propres des SNF rebondissent (+ 7,0 % après − 2,2 %). En 2012, ils représentent l’équivalent de 7,3 fois leur valeur ajoutée nette, soit un peu plus qu’à la fin 2011 (6,8 fois).

La valeur nette des sociétés financières progresse

La fonction principale des sociétés financières (SF) consiste à fournir des services d’intermédiation financière ou à exercer des activités d’auxiliaires financiers. En conséquence, leur bilan comporte principalement, à l’actif et au passif, des stocks importants de dépôts, de crédits et de titres, dont le solde est peu élevé (+ 535 milliards d’euros fin 2012).

Le moindre recours au crédit des SNF et ménages résidents se traduit par un net ralentissement des encours correspondants, à l’actif des sociétés financières. En outre, les opérations réalisées entre institutions financières et avec le reste du monde diminuent. Au total, les encours de crédits s’accroissent légèrement à l’actif des SF (+ 0,3 % après + 4,4 % en 2011) et se réduisent de 3,0 % au passif, tandis que les encours de numéraire et dépôts diminuent de 4,1 % à leur actif et stagnent au passif. Par ailleurs, les SF bénéficient en 2012, comme les autres secteurs, de la hausse des prix sur les marchés financiers. Celle-ci explique en bonne part la hausse des encours de titres de créance détenus (+ 5,4 %) et d’actions et titres d’OPCVM figurant à leur actif (+ 11,6 %) ou à leur passif (+ 8,7 %).

Le passif des administrations publiques continue de croître

En 2012, le recul du patrimoine des administrations publiques (APU) s’accentue (− 33,9 % après − 11,8 % en 2011). Il s’établit à 326 milliards d’euros fin 2012, soit 19 % du produit intérieur net.

En 2012, le repli des prix des terrains sur lesquels sont construits les bâtiments et les ouvrages de travaux publics entraîne une décélération du patrimoine non financier des APU (+ 0,8 % après + 4,0 %). En outre, le patrimoine financier net se dégrade : leur passif augmente (+ 11,1 % après + 6,8 % en 2011) plus rapidement que leur actif financier (+ 6,4 %, après + 0,4 %).

À l’actif, les APU bénéficient comme les autres secteurs de l’appréciation de leurs titres cotés, notamment des actions et titres d’OPCVM (+ 5,6 % après − 5,8 % en 2011) et reconstituent leurs avoirs en titres de créance (+ 7,0 % après − 19,5 % en 2011). La participation au Mécanisme européen de stabilité (MES) vient également accroître la détention des APU en titres de participation. De même, les prêts accordés aux pays de la zone euro dans le cadre du Fonds européen de stabilité financière (FESF, 27,1 milliards) expliquent la hausse de 43,3 % des encours de crédits inscrits à l’actif.

Le financement de la participation au MES comme celui des prêts accordés via le FESF ont toutefois pour contrepartie un surcroît d’endettement.

Au passif, la forte augmentation des titres de créance (+ 10,7 %) résulte à la fois d’émissions nettes toujours soutenues (+ 87,3 milliards d’euros après + 114,5 milliards en 2011) et d’une hausse de la valeur de ces titres (+ 83,0 milliards d’euros) liée à la baisse des taux d’intérêt à long terme. Plus marginalement, les crédits augmentent de 15,3 % en 2012 après une baisse de 4,4 % en 2011.

À quels agrégats rapporter le patrimoine économique ?

Le produit intérieur brut (PIB) est égal à la somme des valeurs ajoutées nouvellement créées par les unités productrices résidentes une année donnée, évaluées au prix du marché (il s’établit à 2 032 milliards d’euros en 2012).

Le produit intérieur net (PIN, 1 740 milliards d’euros en 2012) s’obtient en déduisant du PIB la consommation de capital fixe, qui correspond au coût d’usure du capital au cours de la même période. Il en est de même pour le revenu disponible net par rapport au revenu disponible brut.

Il est plus pertinent de comparer le stock de patrimoine avec des flux macroéconomiques nets plutôt qu’avec des flux bruts. En effet, le patrimoine est lui-même un stock net, qui tient compte de l’état d’usure et d’obsolescence du capital. En plus des effets de réévaluation ou d’autres changements de volume, le patrimoine national est alimenté d’une année à l’autre par l’épargne nette (et non brute) des agents, c’est-à-dire la partie du revenu national net qui n’est pas affectée à la consommation finale au cours de la période.

Définitions

Les comptes de patrimoine de la comptabilité nationale recensent les actifs et passifs économiques, c’est-à-dire ceux sur lesquels des droits de propriété peuvent être exercés et qui peuvent procurer des avantages économiques à leurs propriétaires. Ils peuvent être financiers (dépôts, actions, crédits...) ou non financiers ; ces derniers peuvent être le résultat de processus de production (équipements productifs, stocks...) ou avoir une origine naturelle (terres, gisements...).

Le patrimoine (ou « valeur nette ») est défini comme la différence entre la valeur des actifs (financiers et non financiers) et celle des passifs (par nature financiers).

Les actifs et passifs sont comptabilisés à leur valeur de marché en fin d’année. Cette valeur inclut donc les plus ou moins-values latentes relatives à chaque catégorie d’actifs. Ainsi, la valeur du patrimoine peut varier d’une année à l’autre même en l’absence de flux nets de transactions du fait de la fluctuation des prix de marché. Les actions non cotées sont estimées par référence à la valorisation des actions cotées.

La valeur des biens immobiliers se décompose entre celle des bâtiments et celle des terrains sur lesquels ils sont implantés. L’essentiel des plus-values immobilières est affecté aux terrains.

La catégorie des ménages inclut les particuliers, les entrepreneurs individuels et les institutions sans but lucratif au service des ménages.

Les sociétés sont réparties entre sociétés financières et non financières. Les sociétés financières incluent la Banque centrale, les établissements de crédit et assimilés, les institutions financières diverses (entreprises d’investissement, organismes de titrisation notamment), les sociétés d’assurance, les OPCVM, monétaires et non monétaires, et les auxiliaires financiers.

Les fonds propres des sociétés financières et non financières sont mesurés par différence entre la valeur de leurs actifs et celle de leurs passifs autres qu’en actions.

Le montant de la dette publique (au sens de Maastricht) est différent de celui du passif des administrations publiques pour trois raisons. Le périmètre des opérations financières retenues pour la dette publique exclut les produits dérivés et les autres comptes à payer et à recevoir. La dette publique est consolidée : elle ne prend pas en compte les dettes entre administrations. Elle est évaluée en valeur nominale, c’est-à-dire à la valeur de remboursement du principal.

Pour en savoir plus

Couleaud N., Delamarre F., « Le patrimoine économique national de 1978 à 2007 - 30 années au rythme des plus-values immobilières et boursières », Insee Première n° 1229, mars 2009, Insee et Banque de France.