Insee Première ·

Septembre 2024 · n° 2017

Insee Première ·

Septembre 2024 · n° 2017 Les difficultés s’accumulent pour les magasins d’habillement-chaussures depuis les

années 2010

Les difficultés s’accumulent pour les magasins d’habillement-chaussures depuis les

années 2010

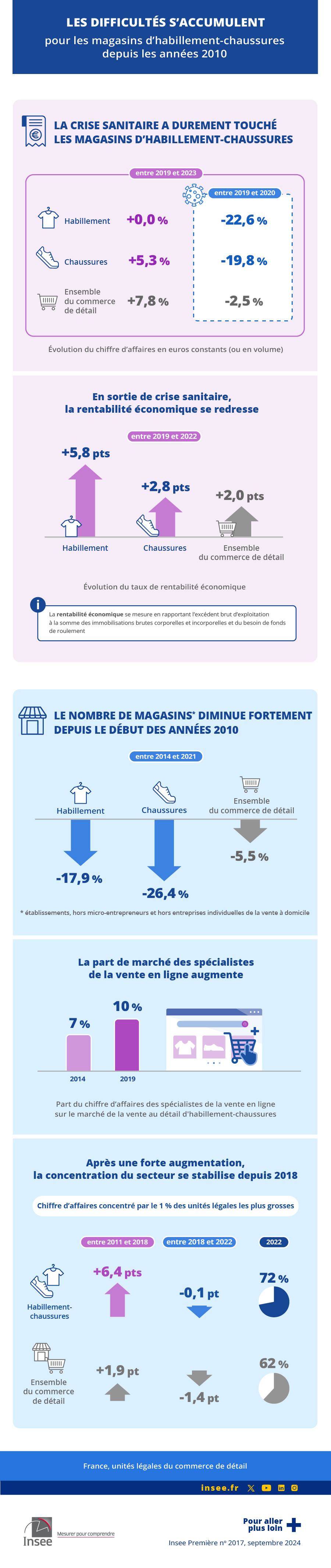

Entre 2019 et 2023, le chiffre d’affaires en volume du commerce de détail des magasins d’habillement ou de chaussures augmente légèrement (+0,7 %) mais nettement moins que celui de l’ensemble du commerce de détail (+7,8 %). La crise sanitaire a fortement affecté ce secteur.

Le chiffre d’affaires a commencé à ralentir par rapport à l’ensemble du commerce de détail durant la décennie 2010. La concurrence des spécialistes de la vente en ligne et des magasins d’articles de sport, le succès de nouveaux grands acteurs de la vente directe depuis l’étranger et l’intérêt pour la seconde main entre particuliers pourraient expliquer ce décrochage.

La période récente est marquée par une forte baisse du nombre de magasins (‑17,9 % pour l’habillement et ‑26,4 % pour la chaussure entre 2014 et 2021) et un redressement de la rentabilité économique en sortie de crise sanitaire.

Après un fort accroissement au cours des années 2010, la concentration du chiffre d’affaires se stabilise à partir de 2018.

- Le chiffre d’affaires des magasins spécialisés en habillement ou chaussures s’élève à 39 milliards d’euros

- La crise sanitaire a durement touché les magasins d’habillement-chaussures

- Le décrochage par rapport à l’ensemble du commerce de détail débute dans la décennie 2010

- La part de marché des spécialistes de la vente en ligne augmente

- L’emploi suit les évolutions de l’activité

- Le nombre de magasins diminue fortement

- La rentabilité économique se redresse en sortie de crise sanitaire

- Après une forte augmentation, la concentration du secteur se stabilise depuis 2018

- La crise sanitaire a plus fortement pénalisé les grandes entreprises du secteur

- Encadré - La concurrence des grands acteurs de la vente directe depuis l’étranger

Le chiffre d’affaires des magasins spécialisés en habillement ou chaussures s’élève à 39 milliards d’euros

En 2023, le chiffre d’affaires du secteur du commerce de détail d’habillement-chaussures en magasin spécialisé s’établit à 39 milliards d’euros (34 milliards pour les magasins d’habillement et 5 milliards pour les magasins de chaussures). Il représente 6,6 % du chiffre d’affaires de l’ensemble du commerce de détail. Ce chiffre d’affaires englobe les ventes en ligne des acteurs qui vendent principalement en magasin d’habillement ou de chaussures mais ne comprend pas les ventes de vêtements et de chaussures des spécialistes de la vente en ligne, ni celles des magasins d’articles de sport.

La crise sanitaire a durement touché les magasins d’habillement-chaussures

La crise sanitaire relative à l’épidémie de Covid-19 a plus affecté les magasins d’habillement-chaussures que l’ensemble du commerce de détail : en 2020, le volume des ventes a reculé de 22,6 % dans l’habillement et de 19,8 % dans la chaussure alors qu’il n’a diminué que de 2,5 % dans l’ensemble du commerce de détail, et de 6,1 % dans les magasins spécialisés d’articles de sport (figure 1). Ces derniers ont limité leurs pertes de chiffre d’affaires grâce à l’essor des ventes de vélos électriques et engins de déplacement personnels motorisés. Après la crise sanitaire, le chiffre d’affaires du secteur s’est redressé. En 2023, le volume des ventes retrouve son niveau d’avant-crise dans l’habillement (+0,0 % par rapport à 2019) et le dépasse dans la chaussure (+5,3 %) mais moins que dans l’ensemble du commerce de détail (+7,8 %), et en particulier que dans le commerce d’articles de sport (+15,8 %). Cette faible hausse du volume des ventes (+0,7 % pour l'ensemble habillement-chaussures) intervient dans un contexte d’inflation relativement contenue pour les articles d’habillement et de chaussures (respectivement +5,0 % et +4,9 % sur la période 2019-2023, contre +12,7 % dans l’ensemble de l’économie).

tableauFigure 1 - Évolution du chiffre d'affaires en volume dans le commerce de détail et ses sous-secteurs, entre 2009 et 2023

| Année | Commerce de détail | Magasins d'habillement | Magasins de chaussures | Magasins d'articles de sport |

|---|---|---|---|---|

| 2009 | 100,0 | 100,0 | 100,0 | 100,0 |

| 2010 | 103,4 | 103,5 | 102,9 | 103,1 |

| 2011 | 107,0 | 106,3 | 104,4 | 105,7 |

| 2012 | 108,9 | 106,7 | 107,7 | 108,5 |

| 2013 | 110,8 | 106,9 | 107,7 | 109,5 |

| 2014 | 112,6 | 107,9 | 108,3 | 114,4 |

| 2015 | 116,7 | 109,4 | 108,1 | 121,8 |

| 2016 | 120,7 | 107,2 | 106,7 | 125,9 |

| 2017 | 124,7 | 107,7 | 105,8 | 133,9 |

| 2018 | 128,1 | 105,7 | 103,4 | 136,0 |

| 2019 | 131,1 | 105,7 | 103,9 | 144,7 |

| 2020 | 127,8 | 81,8 | 83,3 | 135,9 |

| 2021 | 140,0 | 93,6 | 95,6 | 153,6 |

| 2022 | 144,4 | 105,5 | 109,6 | 167,5 |

| 2023 | 141,3 | 105,7 | 109,4 | 167,5 |

- Lecture : Entre 2009 et 2023, le chiffre d’affaires du commerce de détail a augmenté en volume de 41,3 % (indice 141,3, base 100 en 2009).

- Champ : France, unités légales du commerce de détail.

- Source : Insee, indices de chiffre d’affaires et de volume des ventes dans le commerce base 2021, indice des prix à la consommation base 2015, calculs division commerce et services.

graphiqueFigure 1 - Évolution du chiffre d'affaires en volume dans le commerce de détail et ses sous-secteurs, entre 2009 et 2023

- Lecture : Entre 2009 et 2023, le chiffre d’affaires du commerce de détail a augmenté en volume de 41,3 % (indice 141,3, base 100 en 2009).

- Champ : France, unités légales du commerce de détail.

- Source : Insee, indices de chiffre d’affaires et de volume des ventes dans le commerce base 2021, indice des prix à la consommation base 2015, calculs division commerce et services.

Le décrochage par rapport à l’ensemble du commerce de détail débute dans la décennie 2010

Le chiffre d’affaires en volume du commerce de détail en magasin d’habillement comme celui du commerce de détail en magasin de chaussures a ralenti au cours de la décennie 2010 par rapport à celui de l’ensemble du commerce de détail. Dans l’habillement, le décrochage a eu lieu en 2011 : en 2010, la croissance du chiffre d’affaires dans ce secteur était légèrement supérieure à celle de l’ensemble du commerce de détail (+3,5 % contre +3,4 %), alors qu’en 2011 l’évolution est moins favorable pour l’habillement (+2,7 % contre +3,5 %). En moyenne, entre 2011 et 2019, le chiffre d’affaires a diminué de 0,1 % par an pour les magasins d’habillement alors qu’il a augmenté de 2,6 % dans l’ensemble du commerce de détail. Dans la chaussure, l’année 2013 marque le début du décrochage : alors qu’en 2012, le chiffre d’affaires de ce secteur augmentait plus fortement que dans l’ensemble du commerce de détail (+3,2 % contre +1,8 %), le phénomène tourne au désavantage de la chaussure en 2013 (+0,0 % contre +1,7 % pour l’ensemble du commerce de détail). En moyenne annuelle sur 2013-2019, le chiffre d’affaires en volume diminue dans la chaussure (‑0,6 %) tandis qu’il augmente dans l’ensemble du commerce de détail (+2,8 %). À l’opposé, entre 2009 et 2019, le chiffre d’affaires des magasins d’articles de sport augmente plus fortement que dans l’ensemble du commerce de détail (+3,8 % contre +2,7 % en moyenne annuelle).

Cette différence de dynamique entre les magasins d’habillement et de chaussures et les magasins d’articles de sport s’explique en partie par un report de consommation d’habillement et de chaussures de ville vers de l’habillement et des chaussures de sport. En effet, le poids des vêtements de sport dans la consommation effective des ménages en articles d’habillement a augmenté au cours de la décennie 2010, passant de 4,2 % en 2012 à 6,9 % en 2023. La consommation en volume de vêtements de sport a très fortement progressé (+58,6 % sur 2012-2023) tandis que la consommation d’articles d’habillement hors sport a reculé (-11,6 %). Cette baisse des volumes consommés (tous canaux de vente confondus) peut également refléter une perte de qualité.

La part de marché des spécialistes de la vente en ligne augmente

La concurrence des spécialistes de la vente en ligne contribue selon toute vraisemblance au décrochage des ventes des détaillants en magasins d’habillement et de chaussures. La part du chiffre d’affaires des spécialistes de la vente en ligne sur le marché de la vente au détail d’habillement et de chaussures augmente au cours de la période récente : elle passe de 7 % en 2014 à 10 % en 2019. L’attractivité des spécialistes de la vente en ligne comme Veepee, Showroom privé, Spartoo ou des spécialistes de la vente à distance plus anciens comme La Redoute et Les 3 Suisses s’expliquerait par une offre de produits plus diversifiée qu’en magasin et par la commodité de l'achat en ligne grâce notamment à des politiques de retour flexibles. L’essor de nouveaux grands acteurs de la vente directe depuis l’étranger contribue également à la réduction des ventes des magasins situés sur le territoire (encadré).

Les ventes des magasins d’habillement-chaussures peuvent aussi pâtir de la concurrence des magasins d’articles de sport : les articles d’habillement et de chaussures y représentent plus du quart des ventes. De plus, les magasins d’articles de sport pourraient bénéficier d’un report de consommation en provenance des magasins d’habillement-chaussures : une partie des vêtements et chaussures initialement pensés pour des pratiques sportives ou de loisirs étant de plus en plus utilisés dans le cadre de la vie de tous les jours [Ouvrir dans un nouvel ongletKatelyn, Yingjiao, 2018].

Par ailleurs, l’intérêt pour la seconde main entre particuliers participerait au décrochage du secteur de l’habillement et de la chaussure : eBay a été lancé en France en 2000, leboncoin en 2006 et Vinted en 2013.

L’emploi suit les évolutions de l’activité

L’évolution de l’emploi témoigne des difficultés de l’activité des magasins d’habillement et de chaussures. Sur la période 2011-2022, l’emploi en équivalent temps plein diminue de 5,9 %, alors qu’il augmente de 9,6 % dans l’ensemble du commerce de détail, et de 6,6 % pour les magasins d’articles de sport.

Avant la crise sanitaire, l’emploi des magasins d’habillement-chaussures augmentait mais dans une moindre mesure que l’ensemble du commerce de détail (+5,2 % contre +8,3 %, entre 2011 et 2019). Sa croissance était plus soutenue que celle des magasins d’articles de sport (+2,8 %).

La crise sanitaire marque un coup d’arrêt pour les magasins d’habillement-chaussures, l’emploi reculant fortement sur la période 2019-2022 (‑10,5 %). À l’opposé, l’emploi augmente pour les magasins d’articles de sport (+3,7 %), encore plus que dans l’ensemble du commerce de détail (+1,2 %).

Le nombre de magasins diminue fortement

Le ralentissement de l’activité dans le commerce de détail d’habillement-chaussures depuis le début de la décennie 2010 va de pair avec une forte baisse du nombre de magasins et une chute des créations d’entreprises (hors micro-entrepreneurs et entreprises individuelles de vente à domicile, dont les évolutions sont différentes de celles des autres acteurs). Entre 2014 et 2021, le nombre d’établissements diminue de 17,9 % dans la vente d’habillement, et de 26,4 % dans celle des chaussures (figure 2). Le repli est moindre dans le commerce d’articles de sport (‑8,3 %) et dans l’ensemble du commerce de détail (‑5,5 %). Entre 2014 et 2021, les créations d’entreprises diminuent de 33,8 % dans l’habillement et de 46,1 % dans la chaussure alors qu’elles augmentent de 21,9 % dans l’ensemble du commerce de détail.

tableauFigure 2 - Évolution du nombre d'établissements entre 2014 et 2021

| Année | Commerce de détail | Magasins d’habillement | Magasins de chaussures | Magasins d’articles de sport |

|---|---|---|---|---|

| 2014 | 100,0 | 100,0 | 100,0 | 100,0 |

| 2015 | 99,0 | 99,0 | 99,8 | 99,0 |

| 2016 | 98,2 | 96,9 | 95,6 | 98,8 |

| 2017 | 96,4 | 94,1 | 91,9 | 95,2 |

| 2018 | 94,6 | 90,4 | 88,8 | 93,5 |

| 2019 | 93,9 | 88,5 | 83,0 | 93,1 |

| 2020 | 93,0 | 86,3 | 78,7 | 90,8 |

| 2021 | 94,5 | 82,1 | 73,6 | 91,7 |

- Lecture : Entre 2014 et 2021, le nombre d’établissements dans le commerce de détail a diminué de 5,5 % (indice 94,5, base 100 en 2014).

- Champ : France, établissements du commerce de détail, hors micro-entrepreneurs et hors entreprises individuelles de la vente à domicile.

- Source : Insee, Système d’information sur la démographie des entreprises (SIDE).

graphiqueFigure 2 - Évolution du nombre d'établissements entre 2014 et 2021

- Lecture : Entre 2014 et 2021, le nombre d’établissements dans le commerce de détail a diminué de 5,5 % (indice 94,5, base 100 en 2014).

- Champ : France, établissements du commerce de détail, hors micro-entrepreneurs et hors entreprises individuelles de la vente à domicile.

- Source : Insee, Système d’information sur la démographie des entreprises (SIDE).

La rentabilité économique se redresse en sortie de crise sanitaire

En 2022, le taux de rentabilité économique des magasins d’habillement (15,4 %) et celui des magasins de chaussures (10,4 %) se situent en deçà de celui du commerce de détail (22,4 %) alors que celui des magasins de sport se place au-dessus (25,5 %) (figure 3). La rentabilité économique du commerce de détail de l’habillement et de la chaussure s’est dégradée au cours de la première moitié de la décennie 2010. Entre 2011 et 2016, elle a diminué de 12,4 points de pourcentage dans l’habillement et de 31,2 points dans la chaussure, soit plus que dans l’ensemble du commerce de détail (‑10,7 points). Le décrochage de la rentabilité économique dans ces deux secteurs de 2011 à 2016 découle notamment d’une progression insuffisante de la marge commerciale par rapport au besoin de fonds de roulement et aux immobilisations corporelles et incorporelles.

tableauFigure 3 - Taux de rentabilité économique de 2011 à 2022

| Année | Commerce de détail | Magasins d’habillement | Magasins de chaussures | Magasins d’articles de sport |

|---|---|---|---|---|

| 2011 | 34,3 | 23,0 | 36,2 | 17,0 |

| 2012 | 30,0 | 23,8 | 30,4 | 17,0 |

| 2013 | 27,4 | 18,5 | 24,3 | 19,5 |

| 2014 | 24,8 | 16,8 | 17,7 | 18,9 |

| 2015 | 25,5 | 13,2 | 11,0 | 20,8 |

| 2016 | 24,6 | 11,6 | 5,0 | 20,7 |

| 2017 | 23,4 | 14,7 | 7,0 | 20,0 |

| 2018 | 20,6 | 11,7 | 6,5 | 16,0 |

| 2019 | 20,4 | 10,6 | 8,6 | 20,5 |

| 2020 | 23,2 | 2,9 | -1,0 | 21,1 |

| 2021 | 28,1 | 17,4 | 9,4 | 30,2 |

| 2022 | 22,4 | 15,4 | 10,4 | 25,5 |

- Lecture : En 2022, le taux de rentabilité économique du commerce de détail s’élève à 22,4 %.

- Champ : France, établissements du commerce de détail, hors micro-entrepreneurs et hors entreprises individuelles de la vente à domicile.

- Source : Insee, Ésane, évolutions chaînées.

graphiqueFigure 3 - Taux de rentabilité économique de 2011 à 2022

- Lecture : En 2022, le taux de rentabilité économique du commerce de détail s’élève à 22,4 %.

- Champ : France, établissements du commerce de détail, hors micro-entrepreneurs et hors entreprises individuelles de la vente à domicile.

- Source : Insee, Ésane, évolutions chaînées.

Entre 2016 et 2019, la tendance s’est améliorée. La rentabilité économique ne diminuait que de 1,0 point dans l’habillement et augmentait dans la chaussure, de 2,6 points. Les acteurs ont pu chercher à rétablir la rentabilité en jouant notamment sur les fermetures de magasins.

En 2020, la crise sanitaire a eu un impact particulièrement défavorable sur la rentabilité économique du commerce de détail de l’habillement (‑7,7 points par rapport à 2019) et de la chaussure (‑8,6 points), alors que la rentabilité économique a augmenté dans l’ensemble du commerce de détail (+2,8 points). Le niveau de rentabilité de l’habillement et de la chaussure est toutefois supérieur en 2022 à celui d’avant la crise (+5,8 points dans l’habillement par rapport à 2019 et +2,8 points dans la chaussure). L’amélioration est supérieure à celle de l’ensemble du commerce de détail (+2,0 points) mais inférieure à celle du commerce de détail d’articles de sport (+6,0 points).

Après une forte augmentation, la concentration du secteur se stabilise depuis 2018

En 2022, la concentration est plus forte au sein du commerce de détail de l’habillement-chaussures qu’au sein de l’ensemble du commerce de détail : 1 % des unités légales concentrent 72 % du chiffre d’affaires, contre 62 % dans l’ensemble du commerce de détail (figure 4). Elle est plus faible encore dans le commerce de détail d’articles de sport (49 %).

tableauFigure 4 - Poids du chiffre d'affaires des 1 % des unités légales aux plus forts chiffres d'affaires

| Année | Commerce de détail | Magasins d’habillement et chaussures | Magasins d’articles de sport |

|---|---|---|---|

| 2011 | 61,9 | 65,5 | 46,5 |

| 2012 | 62,8 | 66,5 | 47,9 |

| 2013 | 63,8 | 68,1 | 48,6 |

| 2014 | 63,8 | 69,3 | 49,5 |

| 2015 | 64,1 | 70,3 | 49,6 |

| 2016 | 64,5 | 71,0 | 50,0 |

| 2017 | 63,5 | 71,2 | 50,1 |

| 2018 | 63,8 | 71,9 | 48,3 |

| 2019 | 63,7 | 71,8 | 48,6 |

| 2020 | 62,9 | 72,0 | 47,5 |

| 2021 | 62,4 | 71,3 | 48,6 |

| 2022 | 62,4 | 71,8 | 49,0 |

- Lecture : En 2022, dans le commerce de détail, le poids du chiffre d’affaires des 1 % des unités légales aux plus forts chiffres d’affaires s’élève à 62,4 %.

- Champ : France, unités légales du commerce de détail.

- Source : Insee, Ésane, évolutions chaînées.

graphiqueFigure 4 - Poids du chiffre d'affaires des 1 % des unités légales aux plus forts chiffres d'affaires

- Lecture : En 2022, dans le commerce de détail, le poids du chiffre d’affaires des 1 % des unités légales aux plus forts chiffres d’affaires s’élève à 62,4 %.

- Champ : France, unités légales du commerce de détail.

- Source : Insee, Ésane, évolutions chaînées.

Entre 2011 et 2018, la concentration a augmenté dans le commerce de détail de l’habillement-chaussures, prolongeant sa tendance antérieure [Ferrante et al., 2013]. La hausse est plus marquée dans l’habillement-chaussures que dans l’ensemble du commerce de détail (+6,4 points contre +1,9 point). Entre 2018 et 2022, la concentration se stabilise dans les magasins d’habillement-chaussures (‑0,1 point), tandis qu’elle recule dans l’ensemble du commerce de détail (‑1,4 point).

La crise sanitaire a plus fortement pénalisé les grandes entreprises du secteur

Les unités qui concentrent le chiffre d’affaires ne sont pas exclusivement des grandes entreprises. En 2022, les magasins appartenant à une grande entreprise réalisent 17 % du chiffre d’affaires de l’habillement-chaussures, contre 48 % pour les magasins des entreprises de taille intermédiaire (ETI) et 35 % pour ceux des petites et moyennes entreprises (PME) (figure 5).

tableauFigure 5 – Répartition du chiffre d’affaires des magasins d’habillement-chaussures par catégorie d’entreprises

| Année | Grandes entreprises | Entreprises de taille intermédiaire | Petites et moyennes entreprises |

|---|---|---|---|

| 2015 | 25,2 | 39,2 | 35,6 |

| 2016 | 21,6 | 43,3 | 35,1 |

| 2017 | 24,7 | 40,7 | 34,6 |

| 2018 | 25,6 | 40,8 | 33,6 |

| 2019 | 24,5 | 41,4 | 34,1 |

| 2020 | 11,3 | 52,9 | 35,8 |

| 2021 | 11,6 | 52,9 | 35,5 |

| 2022 | 16,9 | 48,5 | 34,6 |

- Lecture : En 2022, 16,9 % du chiffre d’affaire des magasins d’habillement-chaussures est généré par des unités légales appartenant à des grandes entreprises.

- Champ : France, unités légales du commerce de détail.

- Source : Insee, Ésane, évolutions chaînées.

graphiqueFigure 5 – Répartition du chiffre d’affaires des magasins d’habillement-chaussures par catégorie d’entreprises

- Lecture : En 2022, 16,9 % du chiffre d’affaire des magasins d’habillement-chaussures est généré par des unités légales appartenant à des grandes entreprises.

- Champ : France, unités légales du commerce de détail.

- Source : Insee, Ésane, évolutions chaînées.

Les magasins des grandes entreprises ont davantage souffert de la crise sanitaire que les autres : leur poids a fortement diminué en 2020 (‑13,2 points, contre +11,5 points pour les ETI). Ce constat est vraisemblablement lié aux mesures ponctuelles interdisant l’accueil du public dans les magasins de vente et centres commerciaux de surface supérieure ou égale à 20 000 mètres carrés. En sortie de crise, le poids des grandes entreprises augmente mais reste encore inférieur à celui d’avant-crise (‑7,6 points entre 2019 et 2022).

Dans le commerce de détail dans son ensemble, la part des magasins des grandes entreprises recule au profit de ceux des ETI depuis la crise sanitaire, mais de façon beaucoup plus modeste (‑3,3 points entre 2019 et 2022 pour les magasins des grandes entreprises, contre +2,3 points pour ceux des ETI). Le poids des magasins d’articles de sport des grandes entreprises baisse aussi sur cette période (‑0,6 point), mais son recul profite aux magasins des entreprises de taille intermédiaire (+3,0 points) et pas du tout aux magasins des PME (‑2,3 points).

Encadré - La concurrence des grands acteurs de la vente directe depuis l’étranger

Le succès de nouveaux grands acteurs de la vente directe depuis l’étranger (Amazon et, plus récemment, Shein et Temu) contribuerait au décrochage de l’activité des détaillants traditionnels [Ouvrir dans un nouvel ongletLi, 2023 ; Ouvrir dans un nouvel ongletUchańska-Bieniusiewicz, Obłój, 2023 ; Ouvrir dans un nouvel ongletMajed Sadq et al., 2018]. En plus d’offrir une gamme extrêmement large de produits, couvrant une multitude de styles, tailles et prix, ces acteurs proposent des prix très compétitifs. Cet atout reposerait sur des modèles de production agiles et des chaînes d'approvisionnement optimisées.

Or, l’Insee ne peut pas isoler précisément les importations d’habillement et de chaussures en provenance de ces grands acteurs effectuées directement par les ménages. D’une part, les ventes d’Amazon ne transitent pas toutes par des entrepôts implantés en France, et la ventilation par produits du chiffre d’affaires communiquée par Amazon issu des ventes transitant par des entrepôts en France n’est pas mise à jour chaque année. La ventilation ne permet donc pas de connaître notamment la valeur des ventes d’habillement et de chaussures. D’autre part, pour des acteurs comme Shein et Temu, l’absence d’entrepôts implantés en France rend impossible une valorisation précise des ventes.

Sources et méthodes

Cette étude porte sur les unités dont l’activité principale est la vente au détail en magasin spécialisé d’habillement ou de chaussures. Ces unités peuvent utiliser de façon secondaire d’autres formes de vente, telles que la vente en ligne par exemple, mais les unités spécialistes de la vente à distance sont exclues du périmètre.

L’activité principale est définie à l’échelle des unités légales, c’est-à-dire des sociétés ou entreprises individuelles, qui peuvent chacune détenir plusieurs établissements. Dans les secteurs du commerce de détail d’habillement ou de chaussures en magasin spécialisé, la plupart des établissements sont des magasins d’habillement ou de chaussures.

L’analyse de l’activité s’appuie principalement sur les indices de chiffre d'affaires et indices de volume des ventes dans le commerce (base 2021).

Le Système d’Information sur la Démographie d’Entreprises (SIDE) a permis d’étudier l’évolution du nombre de magasins ainsi que celle des créations d’unités légales.

Les données relatives à la rentabilité économique sont issues de l’Élaboration des statistiques annuelles d’entreprises (Ésane).

Pour la concentration, l’analyse est plus pertinente au niveau de l’entreprise telle que définie par le décret d’application de la loi de modernisation de l’économie de 2008, certaines unités légales appartenant à des groupes de sociétés. Toutefois, l’analyse en entreprises n’est disponible que sur la période récente (depuis 2015). Pour couvrir une période plus longue, les résultats sont présentés en unités légales. Sur la période récente, où les deux unités statistiques sont mobilisables pour l’analyse, les évolutions en unités légales et en entreprises sont cohérentes.

Définitions

Le commerce de détail (code NAF : 47) consiste à vendre des marchandises dans l'état où elles sont achetées (ou après transformations mineures) généralement à une clientèle de particuliers, quelles que soient les quantités vendues. Le commerce de détail d'habillement en magasin spécialisé (47.71Z), le commerce de détail de la chaussure (47.72A), ainsi que le commerce de détail d'articles de sport en magasin spécialisé (47.64Z), sont des sous-secteurs du commerce de détail.

L'évolution d’une grandeur en valeur mesure les changements en termes monétaires, c’est-à-dire, en euros courants. L’évolution en volume traduit la progression à prix constants. Elle englobe à la fois l’évolution des quantités et celle de la qualité.

L’entreprise est la plus petite combinaison d’unités légales qui constitue une unité organisationnelle de production de biens et de services jouissant d’une certaine autonomie de décision, notamment pour l'affectation de ses ressources courantes.

La rentabilité économique mesure la rentabilité d'exploitation (activité) de l'entreprise indépendamment de son mode de financement. Elle se mesure en rapportant l’excédent brut d’exploitation à la somme des immobilisations brutes corporelles et incorporelles et du besoin de fonds de roulement. La somme au dénominateur est appelée « actif économique » ou « capital économique » : elle représente en effet les moyens engagés par l'entreprise dans les cycles d'exploitation et d'investissement, autrement dit ce dont l’entreprise a besoin pour tourner. Ce taux n'est pas affecté par la structure financière de l'entreprise.

L'unité légale est une entité juridique de droit public ou privé. Cette entité juridique peut être soit une personne morale (dont l'existence est reconnue par la loi indépendamment des personnes ou des institutions qui la possèdent ou qui en sont membres) soit une personne physique (qui, en tant qu'indépendant, peut exercer une activité économique).

Pour en savoir plus

Retrouvez plus de données en téléchargement.

Li D., Ouvrir dans un nouvel onglet“E-commerce Retailer Marketing Strategies and Rapid Growth: A Case Study of Temu”, in Highlights in business, economics and management Vol. 23, Darcy & Roy Press, décembre 2023.

Uchańska-Bieniusiewicz A., Obłój K.,Ouvrir dans un nouvel onglet“Disrupting fast fashion: A case study of Shein’s innovative business model”, in International entrepreneurship review Vol. 9(3), 47-59 2023, Krakow university of economics, septembre 2023.

Majed Sadq Z., Nuraddin Sabir H., Hama Saeed V., Ouvrir dans un nouvel onglet“Analyzing the Amazon success strategies”, in Journal of process management and new technologies Vol. 6, Faculty of applied management, economics and finance, octobre 2018.

Katelyn P., Yingjiao X., Ouvrir dans un nouvel onglet“Exploring Generation Y Consumers’ Fitness Clothing Consumption: A Means-end chain Approach”, in Journal of textile and apparel, technology and management Vol. 10, North Carolina State University, février 2018.

Ferrante A., Reif X., Turner L., « Le commerce spécialisé d’habillement-chaussures », Insee Première no 1459, juillet 2013.