Insee Analyses ·

Juillet 2021 · n° 66

Insee Analyses ·

Juillet 2021 · n° 66 Les incitations monétaires au travail sont plus élevées en 2019 qu’en 2014

Les incitations monétaires au travail sont plus élevées en 2019 qu’en 2014

En 2019, en France métropolitaine, quand ses revenus du travail augmentent marginalement (au sens du coût du travail), une personne en emploi bénéficie en moyenne de 43,5 % de cette hausse et 56,5 % sont captés par le système socio-fiscal, du fait de la hausse des prélèvements et de la baisse des prestations. La moitié des personnes en emploi font face à un taux marginal effectif de prélèvements (TMEP) supérieur à 56 %, soit une légère baisse par rapport au taux médian de 2014 (57 %). La proportion de personnes avec des taux marginaux modérés (inférieurs à 40 %) a augmenté et les valeurs extrêmes sont un peu plus rares : 1,1 % des personnes en emploi ont, en 2019, un TMEP supérieur à 100 %. Pour les personnes inactives qui (re)prennent un emploi, le taux effectif médian de prélèvement de retour à l’emploi (TEPE) a fortement baissé : 44 % en 2019, contre 50 % en 2014. Ainsi, les incitations monétaires au travail, mesurées par les TMEP et TEPE, ont augmenté par rapport à 2014.

Les taux marginaux effectifs médians varient assez peu le long de l’échelle des revenus, avec une forme en tilde moins marquée qu’en 2014. Cette modification en bas de la distribution est notamment liée à la mise en place de la prime d’activité et sa revalorisation en 2019.

- Estimer les gains monétaires au travail

- Entre 2014 et 2019, une légère baisse des taux marginaux de prélèvements

- Sur l’échelle des revenus d’activité, un profil des taux marginaux médians en tilde aplati

- À revenu donné, la variabilité des taux marginaux est élevée dans la première moitié de la distribution

- Le profil du taux marginal moyen dépend essentiellement des prestations sociales dans le bas de la distribution

- Retour à l’emploi : un taux de prélèvement en diminution entre 2014 et 2019

- Encadré – La réforme de l’impôt sur le revenu de 2020 entraînerait une légère baisse des TMEP

Estimer les gains monétaires au travail

Lorsqu’une personne en emploi voit ses revenus d’activité augmenter ou lorsqu’une personne sans emploi reprend une activité, une partie de ces nouveaux revenus du travail est captée par le système socio-fiscal, soit parce que les prélèvements augmentent, soit parce que les prestations sous conditions de ressources diminuent. Les taux marginaux effectifs de prélèvements (TMEP) indiquent la proportion de ces revenus supplémentaires captée par le système socio-fiscal pour les personnes en emploi. Les taux effectifs de prélèvements de retour à l’emploi (TEPE) concernent quant à eux les personnes en situation d’inactivité. Ces TMEP et TEPE mesurent les incitations monétaires au travail. Un TMEP élevé peut conduire les individus à réduire leur temps de travail, ou à limiter leurs efforts pour obtenir une promotion ou développer une activité libérale ou entrepreneuriale (même si l’offre de travail ne dépend pas seulement des incitations monétaires), tandis qu’un TEPE élevé peut freiner la reprise d’un emploi. Les prélèvements progressifs, tels que l’impôt sur le revenu, produisent des TMEP croissants en fonction du revenu. Les prestations sous condition de ressources font aussi augmenter les TMEP car elles diminuent à partir d’un certain niveau de revenu.

Les incitations à travailler sont estimées par microsimulation à l’aide du modèle Ines sur des données représentatives de la population résidant en France métropolitaine, issues de l’enquête Revenus fiscaux et sociaux (ERFS) (sources et méthodes), pour 2019 et en comparaison à la situation de 2014 [Sicsic, 2018].

Entre 2014 et 2019, une légère baisse des taux marginaux de prélèvements

Le taux marginal effectif de prélèvement moyen auquel font face les personnes en emploi, exprimé ici en proportion du coût du travail, est en très légère baisse en France entre 2014 et 2019 (56,5 % contre 58,0 % en 2014) (figure 1). Ainsi, dans l’hypothèse où le coût du travail augmente de 3 % (sources et méthodes), 56,5 % de cette hausse revient en moyenne au système socio-fiscal et 43,5 % aux personnes en emploi. La médiane des TMEP baisse également : la moitié des personnes a un TMEP supérieur à 56 %, alors que ce taux était de 57 % en 2014. Ce taux élevé est la contrepartie d’un système socio-fiscal redistributif [Accardo et al., 2021] et finançant des revenus différés (retraites et chômage). Le niveau du 1ᵉʳ décile des TMEP (39 %) a diminué de 5 points par rapport à 2014, tandis que celui du 9e décile reste quasi stable à 73 %. La proportion de personnes avec un TMEP faible, entre 20 % et 40 %, a également augmenté de près de 5 points. Enfin, la distribution des TMEP comporte un peu moins de valeurs extrêmes : 1,1 % des personnes ont un taux supérieur à 100 %, contre 1,5 % en 2014 et 2,4 % en 1998 [Sicsic, 2018]. Ces cas de TMEP supérieurs à 100 % sont liés à des effets de seuils, lorsque des mécanismes s’annulent (c’est par exemple le cas du CICE et des baisses de cotisations le remplaçant, qui s’arrêtent à 2,5 Smic).

tableauFigure 1 - Distribution des taux marginaux effectifs de prélèvement (TMEP) en 2014 et 2019

| 2014 | 2019 | |

|---|---|---|

| Niveau des TMEP (en % du coût du travail) | ||

| 1ᵉʳ décile | 43,7 | 39,0 |

| Médiane | 57,1 | 55,8 |

| 9ᵉ décile | 73,1 | 73,4 |

| Moyenne | 58,0 | 56,5 |

| Distribution des TMEP¹ | ||

| 0 % à 20 % | 0,8 | 1,1 |

| 20 % à 40 % | 5,3 | 10,0 |

| 40 % à 60 % | 55,2 | 52,3 |

| 60 % à 80 % | 32,8 | 31,1 |

| 80 % à 100 % | 4,3 | 4,4 |

| Supérieur à 100 % | 1,5 | 1,1 |

- 1. Certains taux (0,1 % en 2019) sont inférieurs à zéro du fait d'effets de seuil.

- Lecture : en 2019, le TMEP médian représente 55,8 % du coût du travail des actifs occupés ; 10,0 % des actifs occupés ont un TMEP compris entre 20 % et 40 % de leur coût du travail.

- Champ : France métropolitaine, personnes en emploi, appartenant à un ménage ordinaire dont le revenu est positif.

- Sources : Insee, enquêtes Revenus fiscaux et sociaux 2012 et 2017 (actualisées 2014 et 2019) ; Insee-Drees-Cnaf, modèles Ines 2014 et 2019.

Sur l’échelle des revenus d’activité, un profil des taux marginaux médians en tilde aplati

Les personnes dont le coût du travail est identique ne font pas forcément face aux même taux marginaux. En effet, les TMEP ne dépendent pas seulement du revenu individuel, mais aussi de la situation d’emploi (statut juridique de l’employeur, quotité de temps de travail) qui a un impact sur les cotisations acquittées, du nombre de personnes à charge, du statut matrimonial et des revenus des autres personnes du ménage qui influent sur les prestations perçues ou l’impôt.

En France métropolitaine, en 2019, les taux marginaux médians, définis pour chaque centième de coût du travail, varient entre 51 % et 63 %. Cet écart de 12 points sur l’échelle des revenus, relativement limité, est inférieur à celui de 2014 (15 points) (figure 2a).

tableauFigure 2a - Taux marginaux effectifs de prélèvement (TMEP) médians en fonction du coût du travail en 2014 et 2019

| Centièmes | TMEP médians | Multiples du SMIC | Multiples du Pass | |

|---|---|---|---|---|

| 2014 | 2019 | 2019 | 2019 | |

| 1 | 57,10 | 55,90 | 0,02 | 0,01 |

| 2 | 57,10 | 55,10 | 0,04 | 0,02 |

| 3 | 57,30 | 54,20 | 0,07 | 0,03 |

| 4 | 57,30 | 55,80 | 0,10 | 0,04 |

| 5 | 57,30 | 52,90 | 0,13 | 0,06 |

| 6 | 57,10 | 51,80 | 0,16 | 0,07 |

| 7 | 57,10 | 52,80 | 0,19 | 0,08 |

| 8 | 57,10 | 55,30 | 0,22 | 0,10 |

| 9 | 57,10 | 55,60 | 0,25 | 0,11 |

| 10 | 57,30 | 55,30 | 0,29 | 0,13 |

| 11 | 58,00 | 55,10 | 0,33 | 0,15 |

| 12 | 57,60 | 55,10 | 0,36 | 0,16 |

| 13 | 60,30 | 54,50 | 0,40 | 0,18 |

| 14 | 62,60 | 54,00 | 0,44 | 0,20 |

| 15 | 61,70 | 55,10 | 0,47 | 0,21 |

| 16 | 62,50 | 55,30 | 0,50 | 0,22 |

| 17 | 61,20 | 54,80 | 0,54 | 0,24 |

| 18 | 63,20 | 55,10 | 0,58 | 0,26 |

| 19 | 63,00 | 53,30 | 0,61 | 0,28 |

| 20 | 62,80 | 54,70 | 0,64 | 0,29 |

| 21 | 60,80 | 55,30 | 0,68 | 0,30 |

| 22 | 62,80 | 55,80 | 0,71 | 0,32 |

| 23 | 62,00 | 55,10 | 0,74 | 0,33 |

| 24 | 62,60 | 55,20 | 0,77 | 0,35 |

| 25 | 62,20 | 55,90 | 0,81 | 0,37 |

| 26 | 61,80 | 54,70 | 0,85 | 0,39 |

| 27 | 63,20 | 55,80 | 0,89 | 0,40 |

| 28 | 62,30 | 57,90 | 0,92 | 0,42 |

| 29 | 63,90 | 59,70 | 0,96 | 0,43 |

| 30 | 63,20 | 60,20 | 0,98 | 0,44 |

| 31 | 62,80 | 58,90 | 1,02 | 0,46 |

| 32 | 65,60 | 60,80 | 1,05 | 0,47 |

| 33 | 65,40 | 60,20 | 1,08 | 0,48 |

| 34 | 64,80 | 63,00 | 1,09 | 0,49 |

| 35 | 64,70 | 62,60 | 1,12 | 0,50 |

| 36 | 64,80 | 63,20 | 1,15 | 0,52 |

| 37 | 63,20 | 59,60 | 1,17 | 0,53 |

| 38 | 65,50 | 58,90 | 1,20 | 0,54 |

| 39 | 64,70 | 58,90 | 1,21 | 0,54 |

| 40 | 62,60 | 60,90 | 1,22 | 0,55 |

| 41 | 63,20 | 61,80 | 1,24 | 0,56 |

| 42 | 62,70 | 58,90 | 1,28 | 0,58 |

| 43 | 62,00 | 59,30 | 1,29 | 0,58 |

| 44 | 60,20 | 57,30 | 1,30 | 0,59 |

| 45 | 60,50 | 58,30 | 1,33 | 0,60 |

| 46 | 59,20 | 58,90 | 1,35 | 0,61 |

| 47 | 60,30 | 58,60 | 1,37 | 0,62 |

| 48 | 57,80 | 58,90 | 1,39 | 0,63 |

| 49 | 57,10 | 57,30 | 1,40 | 0,63 |

| 50 | 57,60 | 58,90 | 1,42 | 0,64 |

| 51 | 58,30 | 58,90 | 1,44 | 0,65 |

| 52 | 59,00 | 55,80 | 1,47 | 0,66 |

| 53 | 57,30 | 55,80 | 1,49 | 0,67 |

| 54 | 58,40 | 58,00 | 1,52 | 0,68 |

| 55 | 60,20 | 58,50 | 1,53 | 0,69 |

| 56 | 57,60 | 60,80 | 1,52 | 0,68 |

| 57 | 57,60 | 60,30 | 1,56 | 0,70 |

| 58 | 57,10 | 59,00 | 1,59 | 0,71 |

| 59 | 57,80 | 57,90 | 1,61 | 0,73 |

| 60 | 56,20 | 59,40 | 1,64 | 0,74 |

| 61 | 54,20 | 61,40 | 1,64 | 0,74 |

| 62 | 51,70 | 58,50 | 1,68 | 0,76 |

| 63 | 51,70 | 55,80 | 1,71 | 0,77 |

| 64 | 51,70 | 54,60 | 1,72 | 0,78 |

| 65 | 51,70 | 52,20 | 1,75 | 0,79 |

| 66 | 51,70 | 51,40 | 1,78 | 0,80 |

| 67 | 51,50 | 50,70 | 1,78 | 0,80 |

| 68 | 51,30 | 53,90 | 1,81 | 0,82 |

| 69 | 51,00 | 50,50 | 1,85 | 0,83 |

| 70 | 50,90 | 51,30 | 1,89 | 0,85 |

| 71 | 51,70 | 50,60 | 1,91 | 0,86 |

| 72 | 51,70 | 51,20 | 1,93 | 0,87 |

| 73 | 51,10 | 50,60 | 1,96 | 0,88 |

| 74 | 51,40 | 51,30 | 2,00 | 0,90 |

| 75 | 51,70 | 52,70 | 2,02 | 0,91 |

| 76 | 51,70 | 51,10 | 2,07 | 0,93 |

| 77 | 51,70 | 51,50 | 2,11 | 0,95 |

| 78 | 51,80 | 52,70 | 2,14 | 0,97 |

| 79 | 53,30 | 52,90 | 2,20 | 0,99 |

| 80 | 51,90 | 54,40 | 2,23 | 1,00 |

| 81 | 52,50 | 55,20 | 2,31 | 1,04 |

| 82 | 54,00 | 54,70 | 2,33 | 1,05 |

| 83 | 53,90 | 54,20 | 2,41 | 1,09 |

| 84 | 53,60 | 51,20 | 2,49 | 1,12 |

| 85 | 54,30 | 57,30 | 2,54 | 1,14 |

| 86 | 58,00 | 57,40 | 2,65 | 1,19 |

| 87 | 54,60 | 58,00 | 2,69 | 1,21 |

| 88 | 58,10 | 58,20 | 2,77 | 1,25 |

| 89 | 56,50 | 58,20 | 2,83 | 1,28 |

| 90 | 59,20 | 58,90 | 2,98 | 1,34 |

| 91 | 59,00 | 59,00 | 3,09 | 1,39 |

| 92 | 59,60 | 58,90 | 3,22 | 1,45 |

| 93 | 59,60 | 58,90 | 3,45 | 1,55 |

| 94 | 59,70 | 61,10 | 3,65 | 1,64 |

| 95 | 59,70 | 59,60 | 3,96 | 1,78 |

| 96 | 59,80 | 60,00 | 4,28 | 1,93 |

| 97 | 59,80 | 59,80 | 4,74 | 2,14 |

| 98 | 59,90 | 59,90 | 5,44 | 2,45 |

| 99 | 59,90 | 60,10 | 6,81 | 3,07 |

| 100 | 60,80 | 63,10 | 13,30 | 5,99 |

| Moyenne | 57,10 | 55,80 | ||

- Note : les seuils de Smic et de Pass (plafond annuel de sécurité sociale) correspondent aux valeurs 2019.

- Lecture : en 2019, le TMEP médian des personnes appartenant au 30ᵉ centième de coût du travail, correspondant au Smic brut annuel à temps plein, est de 60 %.

- Champ : France métropolitaine, personnes en emploi, appartenant à un ménage ordinaire dont le revenu est positif.

- Sources : Insee, enquêtes Revenus fiscaux et sociaux 2012 et 2017 (actualisées 2014 et 2019) ; Insee-Drees-Cnaf, modèles Ines 2014 et 2019.

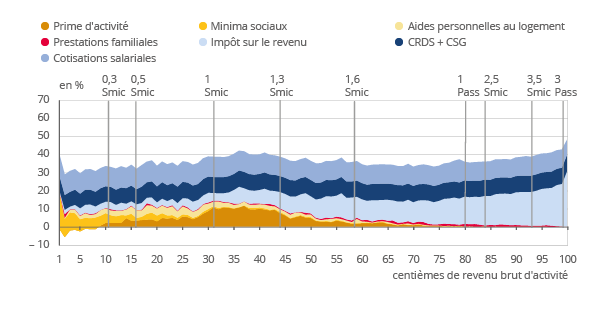

graphiqueFigure 2a - Taux marginaux effectifs de prélèvement (TMEP) médians en fonction du coût du travail en 2014 et 2019

- Note : les seuils de Smic et de Pass (plafond annuel de sécurité sociale) correspondent aux valeurs 2019.

- Lecture : en 2019, le TMEP médian des personnes appartenant au 30ᵉ centième de coût du travail, correspondant au Smic brut annuel à temps plein, est de 60 %.

- Champ : France métropolitaine, personnes en emploi, appartenant à un ménage ordinaire dont le revenu est positif.

- Sources : Insee, enquêtes Revenus fiscaux et sociaux 2012 et 2017 (actualisées 2014 et 2019) ; Insee-Drees-Cnaf, modèles Ines 2014 et 2019.

Le taux marginal effectif médian présente un profil en tilde aplati. En 2019, il est d’abord stable dans le bas de la distribution du coût du travail, à 55 %. À partir de 0,85 Smic annuel il augmente progressivement, pour atteindre son maximum (63 %) autour de 1,1 Smic. Cette hausse s’explique conjointement par l’entrée dans l’impôt sur le revenu et par la dégressivité des montants de la prime d’activité. En 2014, cette hausse du taux marginal effectif se produisait à un niveau plus bas (autour de 0,3 Smic), notamment car la dégressivité du revenu de solidarité active (RSA) activité intervenait plus tôt que pour la prime d’activité qui a remplacé, en 2016, le RSA activité et la prime pour l’emploi. Les taux marginaux ont ainsi globalement baissé entre 2014 et 2019 pour les personnes à faibles revenus d’activité, et donc les incitations au travail ont augmenté, notamment en lien avec la mise en place de la prime d’activité et sa forte revalorisation en 2019. Cette baisse des TMEP s’inscrit dans la continuité des réformes depuis les années 2000 (prime pour l’emploi, RSA) qui avaient augmenté les incitations monétaires au travail des individus faiblement rémunérés [Sicsic, 2018].

En 2019, la courbe des taux marginaux effectifs oscille par la suite autour de 60 % jusqu’à 1,7 Smic avant de décroître jusqu’à 51 % à 1,9 Smic, puis de repartir à la hausse au-delà de 2,5 Smic jusqu’à 63 % tout en haut de la distribution. Le niveau des TMEP est légèrement plus élevé qu’en 2014 autour des deux tiers de la distribution, du fait de la mise sous condition de revenu des allocations familiales en 2015. Plus haut dans la distribution, cet effet est compensé par des baisses des cotisations de la branche famille, étendues à compter du 1ᵉʳ avril 2016 aux rémunérations comprises entre 1,6 et 3,5 Smic.

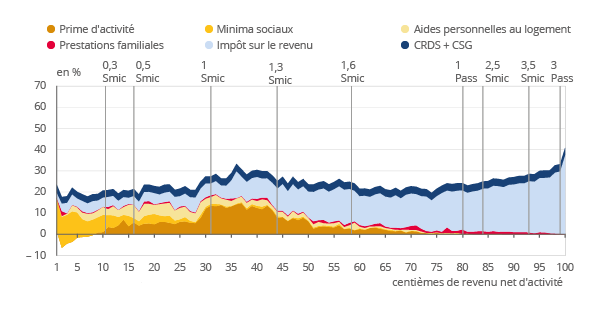

La faible variabilité des TMEP médians le long de l’échelle des revenus est surtout liée aux cotisations patronales, composante majeure du coût du travail, dont les taux sont constants en fonction du revenu, hors dispositifs d’allègements : le profil en tilde est plus marqué quand elles ne sont pas prises en compte et le niveau des TMEP est globalement plus bas. En effet, les taux marginaux médians présentent en 2019 un profil croissant jusqu’au premier tiers de la distribution lorsqu’ils sont mesurés par rapport au revenu d’activité brut (figure 2b) ou net (figure 2c) et non plus par rapport au coût du travail.

À revenu donné, la variabilité des taux marginaux est élevée dans la première moitié de la distribution

Au-delà de leur valeur médiane, la dispersion des TMEP à coût du travail donné est plus forte dans le bas de la distribution des revenus. Ainsi, en 2019, au niveau du Smic, l’intervalle entre le 1ᵉʳ décile des TMEP (39 %) et le 9ᵉ décile (74 %), qui regroupe 80 % des individus, est de 35 points, contre 21 points à 2 Smic. Cet intervalle est de 44 points à la moitié du Smic, et est encore plus élevé dans l’extrême bas de la distribution. Enfin, les taux marginaux sont plus faibles pour les couples, car les prestations sociales et l’impôt sur le revenu sont familialisés [Fourcot, Sicsic, 2017].

Le profil du taux marginal moyen dépend essentiellement des prestations sociales dans le bas de la distribution

Les taux marginaux moyens présentent le même profil en tilde que les taux médians : analyser la contribution de chaque transfert au TMEP moyen permet de comprendre l’origine de ce profil.

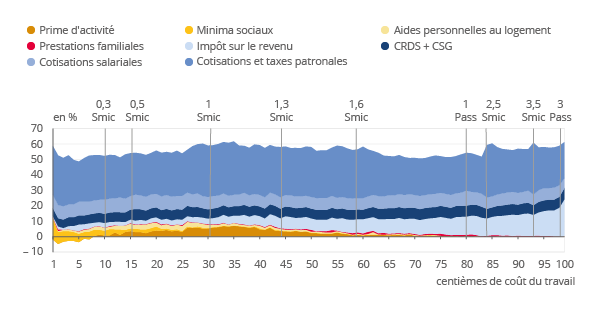

En bas de la distribution des revenus, les prestations sociales guident l’essentiel de l'évolution (figure 3a) des TMEP. D'une part, la dégressivité des aides au logement au-delà d'un plafond de revenu se traduit par une hausse progressive des taux marginaux moyens en fonction du revenu. Le caractère différentiel du RSA a le même effet. La prime d’activité, dont le montant augmente d’abord avec les revenus du travail, compense en partie ces effets. Néanmoins, la prime d’activité devient ensuite dégressive, son taux marginal augmente, culminant un peu après 1 Smic, et reste positif jusqu’au point de sortie de la prestation qui varie en fonction des autres ressources et de la configuration familiale. D’autre part, une fois passé le seuil au-delà duquel les personnes ne perçoivent plus ces prestations sous conditions de ressources, les taux marginaux diminuent. Cette baisse intervient autour de 1,6 Smic en 2019, contre 1,3 Smic en 2014, notamment car le point de sortie de la prime d’activité est significativement plus élevé en 2019 que ne l’était celui du RSA activité.

Au-delà de 1,6 Smic, d'un côté, la progressivité de l’impôt sur le revenu entraîne une croissance des taux marginaux de l’impôt en fonction du revenu, surtout pour les revenus les plus élevés. D'un autre côté, les cotisations et taxes patronales contribuent à la baisse du taux marginal : les allègements généraux de cotisations sociales sur les bas salaires, dégressifs à partir de 1 Smic et jouant donc à la hausse sur les TMEP, s’interrompent à 1,6 Smic, ce qui a pour effet de diminuer les TMEP au-delà de ce seuil. Puis le moindre taux de cotisation sur la part des revenus dépassant 3 plafonds annuels de la Sécurité sociale (Pass) joue à la baisse sur les TMEP. Des hausses des TMEP sont visibles ponctuellement à la sortie de certains mécanismes d’abaissement du coût du travail pour les entreprises, qui ne sont pas dégressifs : à 2,5 Smic pour la baisse de cotisations qui remplace le crédit d’impôt pour la compétitivité et l’emploi (CICE) en 2019, et à 3,5 Smic pour les baisses de cotisations familiales.

tableauFigure 3a – Décomposition des taux marginaux effectifs de prélèvement (TMEP) moyens par type de transfert, en fonction du niveau du coût du travail en 2019

| Les données détaillées sont disponibles dans le fichier à télécharger. |

|---|

graphiqueFigure 3a – Décomposition des taux marginaux effectifs de prélèvement (TMEP) moyens par type de transfert, en fonction du niveau du coût du travail en 2019

- Note : la contribution de la prime d'activité au TMEP est négative dans le bas de la distribution, mais elle est compensée par l'effet positif des minima sociaux.

- Lecture : en 2019, le TMEP moyen des actifs occupés appartenant au 30ᵉ centième de coût du travail, correspondant au Smic brut annuel à temps plein, est de 60,4 % : 33,9 % de cotisations patronales, 7,9 % de cotisations salariales, 3,8 % d’impôt sur le revenu, 6,0 % de CRDS et CSG, 0,7 % de minima sociaux, 5,2 % de prime d'activité, 2,4 % d’aides au logement et 0,3 % de prestations familiales.

- Champ : France métropolitaine, personnes en emploi, appartenant à un ménage ordinaire, dont le revenu est positif et dont le TMEP est compris entre – 20 % et 150 %.

- Sources : Insee, enquête Revenus fiscaux et sociaux 2017 (actualisée 2019) ; Insee-Drees-Cnaf, modèle Ines 2019.

Retour à l’emploi : un taux de prélèvement en diminution entre 2014 et 2019

Pour les personnes sans emploi et sans allocation chômage, le taux de prélèvement médian effectif de retour à l’emploi (TEPE) est de 44 % en 2019, en forte baisse par rapport à 2014 (50 %). Il est d’environ 40 % sur toute la première moitié de la distribution (jusqu’à 1,4 Smic), puis il augmente selon le revenu (figure 4a). Ainsi, pour une personne sans emploi et sans allocation chômage trouvant un emploi au Smic, environ 40 % du gain lié au retour au travail est capté par le système socio-fiscal via une hausse des prélèvements et une baisse des prestations sous conditions de ressources. Les TEPE médians sont en 2019 toujours inférieurs à ceux de 2014 hormis aux extrémités de la distribution. La baisse atteint par exemple 6 points à 1,6 Smic et presque 10 points à 0,2 et 1,2 Smic. Cela s’explique à la fois par la création en 2016 de la prime d’activité qui a fortement soutenu le revenu des ménages payés autour du Smic via le mécanisme de bonification individuelle et sa revalorisation en 2019, mais aussi par le recul du point d’entrée de l’impôt sur le revenu vers des revenus plus élevés.

La stabilité des TEPE dans la première moitié de la distribution est liée à deux phénomènes qui se compensent : la contribution des minima sociaux diminue le long de l’échelle du coût du travail, tandis que la contribution de l’impôt sur le revenu et des cotisations patronales augmente. Contrairement aux TMEP, la contribution de la prime d’activité aux TEPE est toujours négative, et incite donc au retour à l’emploi, jusqu’au point de sortie de la prestation (autour de 1,6 Smic).

tableauFigure 4a - Taux effectif de prélèvement de retour à l'emploi (TEPE) médian en fonction du coût du travail en 2014 et 2019

| Centièmes | TEPE médians (en %) | Multiples du SMIC brut | Multiples du Pass | |

|---|---|---|---|---|

| 2014 | 2019 | 2019 | 2019 | |

| 001 | 32,90 | 36,80 | 0,02 | 0,01 |

| 002 | 34,70 | 33,30 | 0,04 | 0,02 |

| 003 | 35,20 | 33,20 | 0,07 | 0,03 |

| 004 | 41,40 | 37,70 | 0,10 | 0,04 |

| 005 | 44,10 | 40,00 | 0,13 | 0,06 |

| 006 | 45,60 | 40,50 | 0,16 | 0,07 |

| 007 | 47,50 | 38,50 | 0,19 | 0,08 |

| 008 | 47,90 | 39,90 | 0,22 | 0,10 |

| 009 | 46,50 | 40,70 | 0,25 | 0,11 |

| 010 | 45,90 | 40,90 | 0,29 | 0,13 |

| 011 | 45,00 | 40,90 | 0,33 | 0,15 |

| 012 | 43,70 | 38,10 | 0,36 | 0,16 |

| 013 | 46,00 | 40,20 | 0,40 | 0,18 |

| 014 | 45,60 | 39,60 | 0,44 | 0,20 |

| 015 | 43,80 | 41,20 | 0,47 | 0,21 |

| 016 | 44,30 | 38,60 | 0,50 | 0,22 |

| 017 | 45,80 | 39,30 | 0,54 | 0,24 |

| 018 | 44,50 | 40,10 | 0,58 | 0,26 |

| 019 | 46,30 | 41,20 | 0,61 | 0,28 |

| 020 | 47,60 | 39,90 | 0,64 | 0,29 |

| 021 | 47,30 | 39,60 | 0,68 | 0,30 |

| 022 | 45,80 | 39,50 | 0,71 | 0,32 |

| 023 | 47,00 | 40,90 | 0,74 | 0,33 |

| 024 | 46,70 | 39,50 | 0,77 | 0,35 |

| 025 | 46,20 | 40,00 | 0,81 | 0,37 |

| 026 | 46,70 | 40,10 | 0,85 | 0,39 |

| 027 | 47,00 | 39,60 | 0,89 | 0,40 |

| 028 | 46,70 | 40,20 | 0,92 | 0,42 |

| 029 | 46,10 | 40,50 | 0,96 | 0,43 |

| 030 | 48,00 | 38,90 | 0,98 | 0,44 |

| 031 | 47,10 | 41,30 | 1,02 | 0,46 |

| 032 | 46,80 | 38,40 | 1,05 | 0,47 |

| 033 | 45,00 | 38,00 | 1,08 | 0,48 |

| 034 | 47,00 | 39,40 | 1,09 | 0,49 |

| 035 | 46,00 | 39,80 | 1,12 | 0,50 |

| 036 | 48,30 | 38,70 | 1,15 | 0,52 |

| 037 | 46,60 | 38,60 | 1,17 | 0,53 |

| 038 | 45,60 | 40,10 | 1,20 | 0,54 |

| 039 | 47,90 | 38,80 | 1,21 | 0,54 |

| 040 | 46,60 | 39,80 | 1,22 | 0,55 |

| 041 | 46,90 | 40,50 | 1,24 | 0,56 |

| 042 | 46,60 | 40,60 | 1,28 | 0,58 |

| 043 | 47,80 | 39,70 | 1,29 | 0,58 |

| 044 | 47,00 | 40,50 | 1,30 | 0,59 |

| 045 | 45,70 | 41,00 | 1,33 | 0,60 |

| 046 | 47,60 | 40,30 | 1,35 | 0,61 |

| 047 | 48,80 | 41,80 | 1,37 | 0,62 |

| 048 | 46,70 | 40,70 | 1,39 | 0,63 |

| 049 | 47,80 | 40,70 | 1,40 | 0,63 |

| 050 | 48,10 | 41,50 | 1,42 | 0,64 |

| 051 | 47,90 | 42,00 | 1,44 | 0,65 |

| 052 | 49,00 | 41,70 | 1,47 | 0,66 |

| 053 | 48,80 | 42,10 | 1,49 | 0,67 |

| 054 | 48,00 | 42,10 | 1,52 | 0,68 |

| 055 | 50,00 | 42,10 | 1,53 | 0,69 |

| 056 | 48,30 | 42,50 | 1,52 | 0,68 |

| 057 | 49,80 | 43,10 | 1,56 | 0,70 |

| 058 | 48,00 | 43,80 | 1,59 | 0,71 |

| 059 | 49,90 | 43,50 | 1,61 | 0,73 |

| 060 | 49,00 | 44,00 | 1,64 | 0,74 |

| 061 | 49,80 | 44,10 | 1,64 | 0,74 |

| 062 | 49,10 | 44,90 | 1,68 | 0,76 |

| 063 | 48,40 | 44,80 | 1,71 | 0,77 |

| 064 | 49,60 | 44,70 | 1,72 | 0,78 |

| 065 | 50,10 | 45,30 | 1,75 | 0,79 |

| 066 | 49,40 | 44,70 | 1,78 | 0,80 |

| 067 | 50,70 | 45,80 | 1,78 | 0,80 |

| 068 | 50,60 | 45,60 | 1,81 | 0,82 |

| 069 | 50,10 | 46,70 | 1,85 | 0,83 |

| 070 | 50,60 | 46,40 | 1,89 | 0,85 |

| 071 | 50,80 | 46,80 | 1,91 | 0,86 |

| 072 | 50,00 | 46,30 | 1,93 | 0,87 |

| 073 | 50,30 | 46,00 | 1,96 | 0,88 |

| 074 | 50,60 | 46,80 | 2,00 | 0,90 |

| 075 | 50,50 | 47,20 | 2,02 | 0,91 |

| 076 | 50,80 | 47,50 | 2,07 | 0,93 |

| 077 | 50,70 | 48,00 | 2,11 | 0,95 |

| 078 | 51,10 | 46,60 | 2,14 | 0,97 |

| 079 | 50,80 | 46,90 | 2,20 | 0,99 |

| 080 | 51,10 | 48,40 | 2,23 | 1,00 |

| 081 | 50,50 | 48,10 | 2,31 | 1,04 |

| 082 | 51,20 | 48,10 | 2,33 | 1,05 |

| 083 | 51,30 | 49,10 | 2,41 | 1,09 |

| 084 | 51,50 | 48,90 | 2,49 | 1,12 |

| 085 | 51,60 | 49,50 | 2,54 | 1,14 |

| 086 | 50,70 | 49,40 | 2,65 | 1,19 |

| 087 | 51,80 | 50,50 | 2,69 | 1,21 |

| 088 | 52,80 | 51,90 | 2,77 | 1,25 |

| 089 | 52,90 | 52,50 | 2,83 | 1,28 |

| 090 | 53,40 | 53,20 | 2,98 | 1,34 |

| 091 | 54,20 | 52,80 | 3,09 | 1,39 |

| 092 | 54,30 | 52,70 | 3,22 | 1,45 |

| 093 | 54,80 | 53,30 | 3,45 | 1,55 |

| 094 | 54,70 | 53,80 | 3,65 | 1,64 |

| 095 | 55,10 | 54,20 | 3,96 | 1,78 |

| 096 | 54,80 | 55,10 | 4,28 | 1,93 |

| 097 | 55,40 | 55,20 | 4,74 | 2,14 |

| 098 | 55,40 | 54,80 | 5,44 | 2,45 |

| 099 | 56,50 | 56,20 | 6,81 | 3,07 |

| 100 | 57,40 | 58,30 | 13,30 | 5,99 |

- Note : les seuils de Smic et de Pass (plafond annuel de sécurité sociale) correspondent aux valeurs 2019.

- Lecture : en 2019, le TEPE médian des personnes appartenant au 30ᵉ centième de coût du travail, correspondant au Smic brut annuel à temps plein, est de 39 %.

- Champ : France métropolitaine, personnes en emploi, appartenant à un ménage ordinaire dont le revenu est positif.

- Sources : Insee, enquêtes Revenus fiscaux et sociaux 2012 et 2017 (actualisées 2014 et 2019) ; Insee-Drees-Cnaf, modèles Ines 2014 et 2019.

graphiqueFigure 4a - Taux effectif de prélèvement de retour à l'emploi (TEPE) médian en fonction du coût du travail en 2014 et 2019

- Note : les seuils de Smic et de Pass (plafond annuel de sécurité sociale) correspondent aux valeurs 2019.

- Lecture : en 2019, le TEPE médian des personnes appartenant au 30ᵉ centième de coût du travail, correspondant au Smic brut annuel à temps plein, est de 39 %.

- Champ : France métropolitaine, personnes en emploi, appartenant à un ménage ordinaire dont le revenu est positif.

- Sources : Insee, enquêtes Revenus fiscaux et sociaux 2012 et 2017 (actualisées 2014 et 2019) ; Insee-Drees-Cnaf, modèles Ines 2014 et 2019.

Encadré – La réforme de l’impôt sur le revenu de 2020 entraînerait une légère baisse des TMEP

En 2020, le nouveau barème de l’impôt sur le revenu réduit le taux d’imposition de la première tranche de 14 % à 11 %, abaisse les seuils d’entrée dans les tranches supérieures, et modifie le calcul de la décote afin de lisser l’entrée dans l’impôt. Appliquer le nouveau barème de l’impôt sur le revenu de 2020 tout en conservant le reste de la législation de 2019 permet d’identifier l’effet de la modification du barème sur les taux marginaux effectifs de prélèvement. Le TMEP médian, exprimé cette fois en fonction du revenu net individuel (les cotisations n’étant pas modifiées par la réforme), s’établit à 22 %, soit 1 point de moins qu’avec le barème de l’impôt de 2019 (figure).

La modification du barème pour 2020 conduit ainsi à une légère baisse des TMEP, de l’ordre de 1 à 3 points de pourcentage, concentrée essentiellement sur les 30 % des individus situés entre le 3ᵉ et le 6ᵉ décile de revenu net individuel (avec un effet maximum autour du 40ᵉ centième, à 1,2 Smic). La majorité de ces ménages sont soumis au taux d’imposition de la première tranche et bénéficient de la décote de l’impôt sur le revenu.

tableauFigure - Différence de taux marginaux effectifs de prélèvement (TMEP) médians entre les barèmes de l'impôt sur le revenu de 2020 et de 2019

| Centièmes | Barème 2020 de l'impôt sur le revenu, législation 2019 (en %) | Barème 2019 de l'impôt sur le revenu, législation 2019 (en %) | Différence de TMEP médians entre les barèmes de l'impôt sur le revenu de 2020 et de 2019 (en points) |

|---|---|---|---|

| 001 | 7,89 | 7,93 | – 0,04 |

| 002 | 5,47 | 5,14 | 0,33 |

| 003 | 3,76 | 3,59 | 0,17 |

| 004 | 6,05 | 5,78 | 0,27 |

| 005 | 5,65 | 5,47 | 0,18 |

| 006 | 7,03 | 6,77 | 0,26 |

| 007 | 6,17 | 6,25 | – 0,08 |

| 008 | 11,07 | 11,56 | – 0,50 |

| 009 | 9,99 | 10,57 | – 0,58 |

| 010 | 14,51 | 13,30 | 1,20 |

| 011 | 13,52 | 13,21 | 0,31 |

| 012 | 16,14 | 16,18 | – 0,04 |

| 013 | 13,44 | 13,53 | – 0,09 |

| 014 | 17,12 | 16,50 | 0,62 |

| 015 | 15,83 | 15,46 | 0,38 |

| 016 | 16,48 | 16,34 | 0,13 |

| 017 | 15,40 | 15,17 | 0,23 |

| 018 | 17,19 | 16,68 | 0,51 |

| 019 | 17,31 | 17,39 | – 0,08 |

| 020 | 16,75 | 16,51 | 0,24 |

| 021 | 16,60 | 16,18 | 0,42 |

| 022 | 17,91 | 18,30 | – 0,40 |

| 023 | 17,70 | 17,79 | – 0,08 |

| 024 | 16,49 | 16,44 | 0,05 |

| 025 | 16,46 | 16,41 | 0,04 |

| 026 | 17,88 | 17,70 | 0,18 |

| 027 | 17,69 | 16,63 | 1,06 |

| 028 | 17,15 | 16,63 | 0,53 |

| 029 | 22,81 | 23,16 | – 0,35 |

| 030 | 23,44 | 25,35 | – 1,91 |

| 031 | 24,93 | 26,33 | – 1,40 |

| 032 | 25,20 | 26,37 | – 1,17 |

| 033 | 24,11 | 25,51 | – 1,40 |

| 034 | 23,12 | 24,59 | – 1,47 |

| 035 | 24,56 | 24,88 | – 0,33 |

| 036 | 30,40 | 30,74 | – 0,34 |

| 037 | 27,10 | 28,67 | – 1,57 |

| 038 | 23,64 | 24,77 | – 1,13 |

| 039 | 22,99 | 25,29 | – 2,30 |

| 040 | 25,03 | 28,33 | – 3,30 |

| 041 | 23,45 | 25,14 | – 1,69 |

| 042 | 22,71 | 23,37 | – 0,66 |

| 043 | 21,65 | 22,75 | – 1,11 |

| 044 | 21,54 | 22,03 | – 0,49 |

| 045 | 21,96 | 22,91 | – 0,95 |

| 046 | 20,72 | 21,31 | – 0,58 |

| 047 | 21,40 | 22,64 | – 1,24 |

| 048 | 20,05 | 21,29 | – 1,24 |

| 049 | 21,61 | 22,80 | – 1,19 |

| 050 | 21,67 | 22,88 | – 1,21 |

| 051 | 21,67 | 22,88 | – 1,21 |

| 052 | 24,24 | 26,26 | – 2,01 |

| 053 | 22,82 | 23,95 | – 1,13 |

| 054 | 22,23 | 22,88 | – 0,65 |

| 055 | 23,73 | 25,10 | – 1,37 |

| 056 | 22,95 | 23,85 | – 0,89 |

| 057 | 22,84 | 24,22 | – 1,39 |

| 058 | 22,90 | 24,70 | – 1,79 |

| 059 | 21,20 | 22,33 | – 1,13 |

| 060 | 19,43 | 19,10 | 0,32 |

| 061 | 20,06 | 20,77 | – 0,72 |

| 062 | 19,23 | 19,67 | – 0,44 |

| 063 | 19,98 | 20,23 | – 0,24 |

| 064 | 20,40 | 21,64 | – 1,24 |

| 065 | 19,48 | 19,79 | – 0,32 |

| 066 | 19,08 | 19,58 | – 0,50 |

| 067 | 19,16 | 19,10 | 0,06 |

| 068 | 19,37 | 19,12 | 0,25 |

| 069 | 19,54 | 19,76 | – 0,22 |

| 070 | 21,22 | 20,93 | 0,29 |

| 071 | 21,04 | 19,46 | 1,58 |

| 072 | 21,18 | 21,27 | – 0,10 |

| 073 | 21,73 | 19,76 | 1,96 |

| 074 | 20,29 | 18,00 | 2,29 |

| 075 | 22,25 | 21,48 | 0,77 |

| 076 | 23,48 | 24,95 | – 1,46 |

| 077 | 23,31 | 25,39 | – 2,08 |

| 078 | 24,20 | 25,91 | – 1,71 |

| 079 | 24,41 | 26,03 | – 1,62 |

| 080 | 24,51 | 26,03 | – 1,52 |

| 081 | 24,45 | 25,56 | – 1,11 |

| 082 | 25,32 | 27,05 | – 1,74 |

| 083 | 26,15 | 27,60 | – 1,45 |

| 084 | 28,23 | 28,38 | – 0,15 |

| 085 | 28,67 | 28,76 | – 0,10 |

| 086 | 28,70 | 29,16 | – 0,47 |

| 087 | 28,78 | 29,09 | – 0,30 |

| 088 | 28,82 | 29,03 | – 0,21 |

| 089 | 29,29 | 29,49 | – 0,20 |

| 090 | 29,41 | 29,59 | – 0,19 |

| 091 | 29,99 | 29,95 | 0,03 |

| 092 | 29,84 | 30,00 | – 0,16 |

| 093 | 30,18 | 30,22 | – 0,04 |

| 094 | 29,93 | 30,06 | – 0,13 |

| 095 | 30,52 | 30,50 | 0,02 |

| 096 | 30,55 | 30,57 | – 0,02 |

| 097 | 30,41 | 30,44 | – 0,03 |

| 098 | 31,54 | 31,38 | 0,16 |

| 099 | 31,65 | 31,68 | – 0,03 |

| 100 | 43,20 | 43,22 | – 0,02 |

| Moyenne | 22,57 | 23,31 | – 0,74 |

- Lecture : le TMEP médian des personnes appartenant au 30ᵉ centième de revenu net d'activité, correspondant au Smic brut annuel à temps plein, est de 25 % avec l'application du barème 2019 de l'impôt sur le revenu, et de 23 % après l'application du barème 2020 de l'impôt sur le revenu, soit une différence de TMEP médian de 2 points.

- Champ : France métropolitaine, personnes en emploi, appartenant à un ménage ordinaire dont le revenu est positif.

- Sources : Insee, enquête Revenus fiscaux et sociaux 2017 (actualisée 2019) ; Insee-Drees-Cnaf, modèle Ines 2019.

graphiqueFigure encadré - Différence de taux marginaux effectifs de prélèvement (TMEP) médians entre les barèmes de l'impôt sur le revenu de 2020 et de 2019

- Lecture : le TMEP médian des personnes appartenant au 30ᵉ centième de revenu net d'activité, correspondant au Smic brut annuel à temps plein, est de 25 % avec l'application du barème 2019 de l'impôt sur le revenu, et de 23 % après l'application du barème 2020 de l'impôt sur le revenu, soit une différence de TMEP médian de 2 points.

- Champ : France métropolitaine, personnes en emploi, appartenant à un ménage ordinaire dont le revenu est positif.

- Sources : Insee, enquête Revenus fiscaux et sociaux 2017 (actualisée 2019) ; Insee-Drees-Cnaf, modèle Ines 2019.

Gaston Vermersch (ENS de Lyon)

Sources

Le modèle de microsimulation Ines

Cette étude a été réalisée à partir du modèle de microsimulation Ines, cogéré par l’Insee, la Drees et la Cnaf. Il permet de simuler les prestations sociales monétaires et les prélèvements sur une population représentative des ménages de France métropolitaine [Fredon, Sicsic, 2020]. Le modèle est basé sur l’enquête Revenus fiscaux et sociaux (ERFS) de l'Insee, qui réunit les informations administratives fiscales et sociales sur les revenus et les informations sociodémographiques de l'enquête Emploi.

À partir de l'ERFS 2017, les revenus 2018 et 2019 perçus par un ensemble de ménages représentatif de la population en 2019 sont extrapolés en se fondant sur des évolutions agrégées des revenus, de la situation d’activité et de la structure sociodémographique. En appliquant la législation de 2019, le modèle de microsimulation permet alors de calculer les prélèvements qu’ils acquittent cette année-là ainsi que les prestations dont ils bénéficient, pour en déduire le niveau de vie après redistribution. Les résultats sur l’année 2014 ont été réalisés à partir de l’ERFS 2012 qui a été vieillie pour refléter la situation de 2014 [Fourcot, Sicsic, 2017].

Champ

Le champ est celui des ménages ordinaires (c’est-à-dire hors logements collectifs) de France métropolitaine dont les revenus déclarés sont positifs ou nuls. De plus, l'analyse porte exclusivement sur les individus percevant des revenus d’activité positifs.

En 2019, l’échantillon contient 50 233 individus (28,9 millions avec pondération). En 2014, l’échantillon contient 56 712 individus (28,8 millions avec pondération).

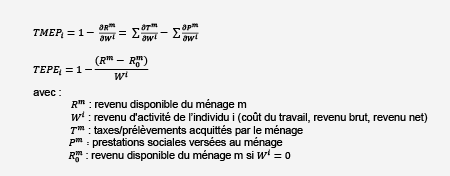

Calcul des taux marginaux effectifs de prélèvement (TMEP) et des taux marginaux de prélèvement de retour à l’emploi (TEPE)

La méthodologie est reprise de Fourcot et Sicsic (2017) et Sicsic (2018). Cette méthode permet de simuler sur barème les droits aux prestations sociales et les prélèvements de chaque ménage, dans une situation fictive dans laquelle le revenu du travail (au sens du coût du travail, du revenu d’activité brut ou du revenu d’activité net) de chaque individu en emploi est augmenté de 3 % par rapport à la situation observée, à volume horaire inchangé. Cela permet de calculer le revenu disponible du ménage auquel appartient la personne, résultant de l’augmentation du revenu du travail de l’individu, et de le comparer au revenu disponible initialement observé, afin d'en déduire le TMEP. Les TEPE sont quant à eux calculés de la même façon, en annulant le revenu du travail des individus en emploi et sans simuler d’allocation chômage. On mesure ainsi par symétrie le gain à l’emploi d’une personne sans emploi et sans allocation chômage.

Le TMEP et le TEPE d’un individu i appartenant au ménage m sont ainsi calculés par les formules suivantes :

Les TMEP (respectivement les TEPE) sont calculés pour chaque individu en emploi. Si plusieurs personnes sont en emploi dans un ménage, le TMEP (respectivement le TEPE) est calculé pour chacune en faisant augmenter (respectivement annuler) le revenu du travail de cette seule personne dans le ménage.

Les changements de comportement qui pourraient accompagner l’augmentation du revenu d'activité (notamment une variation des heures travaillées de l’individu ou de son conjoint) ne sont pas prises en compte ici.

Les transferts socio-fiscaux pris en compte dans cette étude sont tous ceux permettant de passer du revenu brut d’activité de l’individu ou du coût du travail au revenu disponible du ménage : les cotisations et contributions sociales salariales, l’impôt sur le revenu, la prime d'activité, les prestations familiales, les aides au logement et les minima sociaux. Dans le cas du coût du travail, s’y ajoutent les cotisations et taxes à la charge de l’employeur, nettes des subventions assises sur la masse salariale. Ne sont pas prises en compte les prestations sociales en nature, les aides sociales locales, l’impôt de solidarité sur la fortune, la taxe d’habitation et les taxes indirectes (voir Anne et L’Horty (2009) pour une prise en compte des aides locales sur les gains à l’emploi).

Définitions

Le coût du travail représente l’ensemble des dépenses encourues par les employeurs pour l’emploi de salariés. Il comprend la rémunération des salariés, englobant les salaires et traitements bruts, et les autres éléments de coûts : cotisations sociales patronales et autres taxes assises sur la masse salariale, déduction faite des subventions perçues.

Si on ordonne les individus dans l'ordre croissant de leurs revenus, les centiles (respectivement les déciles) sont les valeurs qui partagent la distribution des revenus en cent (respectivement en dix) sous-populations de même effectif. Les individus ainsi classés appartiennent à des centièmes de revenu : les 1 % les plus modestes constituent le premier centième.

Le revenu d’activité brut correspond au coût du travail duquel ont été soustraites les cotisations employeurs et les autres taxes assises sur la masse salariale, déduction faite des subventions perçues. Pour les indépendants, les cotisations sociales sont incluses.

Le revenu d’activité net correspond au revenu reçu, net de toutes cotisations sociales.

Une prestation est dite dégressive si son montant diminue à mesure que le revenu du ménage augmente.

Le plafond annuel de la Sécurité sociale (Pass) est utilisé pour le calcul de certaines cotisations sociales. Son montant varie chaque année (40 524 euros en 2019).

Le revenu disponible d'un ménage comprend les revenus d'activité (nets de cotisations sociales), les revenus du patrimoine, et les prestations sociales (y compris pensions de retraite et indemnités chômage), diminués de l’impôt sur le revenu et des contributions sociales.

Pour en savoir plus

Accardo A., André M., Billot S., Germain J.-M., Sicsic M., « Réduction des inégalités : la redistribution est deux fois plus ample en intégrant les services publics », in Revenus et patrimoine des ménages, coll. « Insee Références », édition 2021.

Fredon S., Sicsic M., « Ines, le modèle qui simule l’impact des politiques sociales et fiscales », Courrier des statistiques n° 4, Insee, juin 2020.

Sicsic M., « Les incitations monétaires au travail en France entre 1998 et 2014 », Économie et Statistique n° 503-504, Insee, 2018.

Fourcot J., Sicsic M., « Les taux marginaux effectifs de prélèvement pour les personnes en emploi en France en 2014 », Document de travail n° F1701, Insee, 2017.

Fourcot J., Rioux L., Sicsic M. « Les taux marginaux effectifs de prélèvement pour les personnes en emploi en France en 2014 : un profil en tilde », Insee Analyse n° 32, Insee, 2017.

Anne D., L’Horty Y., « Aides sociales locales, revenu de solidarité active (RSA) et gains du retour à l’emploi », Économie et statistique n° 429-430, Insee, 2009.